Thanh khoản ngân hàng tăng đột biến vì đâu?

Còn nhớ nhiều năm qua, thanh khoản ngân hàng thường căng thẳng dịp cuối năm. Tuy nhiên năm nay, thanh khoản dư thừa khác thường trên hệ thống liên ngân hàng.

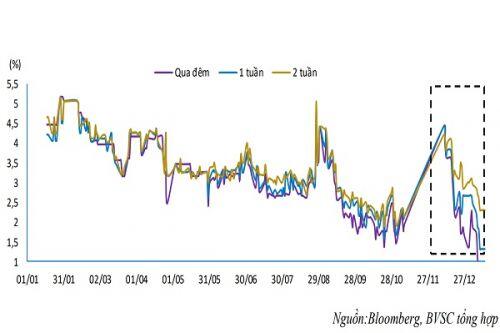

Lãi suất liên ngân hàng giảm mạnh

Hoạt động thị trường mở (OMO) diễn ra khá trầm lắng trong nửa đầu tháng 1/2020 cho dù đây là quãng thời gian cận Tết Nguyên đán. Điều này trái ngược với các năm trước đây khi nhu cầu thanh khoản của các nhà băng thường tăng rất mạnh, buộc nhà điều hành phải bơm thêm tiền vào hệ thống qua kênh OMO.

Theo đó, suốt từ đầu năm 2020 đến nay, mặc dù NHNN vẫn đều đặn chào mua giấy tờ có giá trên kênh OMO với kỳ hạn 14-28 ngày, lãi suất 4,0%, nhưng không phát sinh bất kỳ một giao dịch nào. Hiện số dư trên cả hai kênh tín phiếu và OMO vẫn ở mức 0. Nguyên nhân chủ yếu do thanh khoản của hệ thống đang rất dồi dào.

Thậm chí, thanh khoản của các nhà băng còn đang dư thừa khá lớn khi mà lãi suất liên ngân hàng liên tục giảm mạnh kể từ đầu năm 2020 đến nay. Tính chung, lãi suất liên ngân hàng có xu hướng giảm liên tục trong vòng gần 1 tháng qua, kể từ lúc chạm đỉnh khoảng 4% vào giữa tháng 12/2019. Hiện lãi suất mà các nhà băng vay mượn lẫn nhau qua đêm đã giảm xuống còn 0,74%/năm; còn kỳ hạn 1 tuần là 1,37%/năm và 2 tuần là 3,02%/năm.

Thanh khoản dư thừa khiến các nhà băng đẩy mạnh mua vào trái phiếu Chính phủ, một mặt để tối đa hóa lợi nhuận, mặt khác cũng để dự phòng thanh khoản, bởi khi cần, họ có thể cầm cố để vay vốn từ NHNN. Theo đó, hai phiến đấu thầu trái phiếu Chính phủ đầu tiên của năm 2020 đều “cháy hàng”.

Đơn cử như phiên đấu thầu ngày 15/1 vừa qua, toàn bộ 4.000 tỷ đồng trái phiếu Chính phủ mà Kho bạc Nhà nước gọi thầu đều được các nhà băng “thẩm thấu” hết, bao gồm 500 tỷ đồng trái phiếu kỳ hạn 30 năm. Lãi suất trúng thầu cũng tiếp tục giảm mạnh: kỳ hạn 7 năm giảm còn 2,24% (giảm 0,76 điểm % so với phiên ngày 23/10/2019); kỳ hạn 10 năm giảm còn 2,88% (giảm 0,22 điểm % so với phiên ngày 8/1); kỳ hạn 15 năm giảm còn 2,97% (giảm 0,23 điểm % so với phiên ngày 8/1); kỳ hạn 30 năm giảm còn 3,8%/năm.

Theo thống kê của ADB, lợi suất trái phiếu Chính phủ kỳ hạn 10 năm của Việt Nam đã giảm xuống chỉ còn 3,11% vào ngày 10/01, giảm hơn 30 điểm cơ bản so với cuối năm 2019. So với các nước trong khu vực, lợi suất trái phiếu Chính phủ của Việt Nam đã xuống thấp hơn Malaysia (3,28%) và gần tương đương với Trung Quốc (3,08%), trong khi đánh giá tín nhiệm của Việt Nam ở mức thấp hơn nhiều so với 2 nước trên.

Theo các chuyên gia, việc thanh khoản hệ thống dư thừa cũng khiến nhu cầu nắm giữ trái phiếu Chính phủ của các NHTM tăng cao, góp phần đẩy mặt bằng lãi suất xuống thấp.

Giải mã nguyên nhân

Lý giải diễn biến nói trên, nhiều chuyên gia đều có chung một nhận định: Việc NHNN tiếp tục hoạt động mua vào USD trong thời gian gần đây, trong bối cảnh nguồn ngoại tệ trong nền kinh tế đang rất dồi dào, là nguyên nhân chính giúp thanh khoản VND dư thừa rõ rệt và lãi suất liên ngân hàng sụt giảm mạnh.

Quả vậy, trong năm qua, cán cân thương mại thặng dư tời gần 10,5 tỷ USD, cao nhất trong lịch sử. Trong khi giải ngân vốn FDI cũng đạt tới 20,4 tỷ USD, tăng 6,7% so với năm 2018; vốn FII thông qua hoạt động góp vốn, mua cổ phần cũng đạt 15,5 tỷ USD, tăng 56,4%. Chưa kể theo ước tính của Ngân hàng Thế giới (WB), nguồn kiều hối cũng lên tới 16,7 tỷ USD. Nguồn cung ngoại tệ dồi dào đã giúp NHNN mua vào trên 20 tỷ USD để nâng dự trữ ngoại hối quốc gia lên mức cao kỷ lục 79,9 tỷ USD trong năm qua, cao gấp 2,5 lần so với cuối năm 2015.

Một chuyên gia nhẩm tính, với việc mua vào hơn 20 tỷ USD, nhà điều hành đã bơm ra thị trường gần 500.000 tỷ đồng. “Ước tính, chỉ riêng quý cuối năm 2019, NHNN đã mua thêm tới 4 tỷ USD, tương đương có khoảng gần 100.000 tỷ đồng được bơm ra thị trường”, vị chuyên gia này nói và nhấn mạnh, chính nguồn tiền đó đã giúp cho thanh khoản của các ngân hàng dồi dào như hiện nay.

Trong khi đó, chênh lệch lãi suất đô - đồng trên thị trường liên ngân hàng đang ở mức rất thấp, thậm chí còn ở mức âm đối với các kỳ hạn ngắn. Về lý thuyết, điều đó sẽ tạo áp lực lớn đến tỷ giá bởi nó khuyến khích nắm giữ ngoại tệ hơn so với VND. Thế nhưng trên thực tế, thị trường ngoại hối vẫn rất bình lặng, tỷ giá tiếp tục nối dài chuỗi ngày ổn định.

Lấy ví dụ trong phiên giao dịch ngày 16/1 vừa qua, tỷ giá trung tâm được NHNN giảm tiếp 2 đồng xuống còn 23.156 đồng/USD, tức chỉ còn cao hơn thời điểm cuối năm 2019 chỉ khoảng đồng. Tỷ giá giao dịch thực, tức giá mua – bán USD của các ngân hàng, vẫn được duy trì ổn định quanh mức 23.100 đồng/USD (mua vào) và 23.230 đồng/USD (bán ra).

Tuy nhiên nhìn về xa hơn, việc Việt Nam vẫn nằm trong danh sách giám sát thao túng tiền tệ của Mỹ, cộng thêm việc NHNN mua vào một lượng lớn ngoại tệ trong năm qua đã vượt quá tiêu chí 2% GDP của Mỹ, sẽ khiến NHNN phải thận trọng hơn trong việc điều hành tỷ giá cũng như mua ngoại tệ thời gian tới. Điều đó cũng có nghĩa các nhà băng có thể sẽ mất đi một nguồn hỗ trợ cho thanh khoản.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận