Thách thức cho ngân hàng trong việc tăng vốn khi Luật Các TCTD có hiệu lực

Luật Các tổ chức tín dụng (TCTD) mới, có hiệu lực từ ngày 01/07/2024, sẽ ảnh hưởng đáng kể đến việc tăng vốn điều lệ của các ngân hàng.

Tăng vốn điều lệ đóng vai trò quan trọng trong việc bảo đảm an toàn hoạt động và phát triển bền vững của các ngân hàng. Không chỉ giúp ngân hàng đáp ứng quy định của cơ quan quản lý, tăng vốn còn giúp mở rộng quy mô kinh doanh, củng cố năng lực tài chính và gia tăng khả năng cạnh tranh trong hệ thống.

Ngoài đảm bảo mức vốn điều lệ theo quy định của Ngân hàng Nhà nước (NHNN), ngân hàng tăng vốn còn nhằm tăng hệ số an toàn vốn (CAR) theo Đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2021-2025 tại Quyết định số 689/QĐ-TTg ngày 8/6/2022 của Thủ tướng Chính phủ. Một trong những mục tiêu quan trọng là đến năm 2023, tỷ lệ CAR của các NHTM đạt tối thiểu 10-11%; đến năm 2025 đạt tối thiểu 11-12%.

Song song đó, tăng vốn còn giúp ngân hàng gia tăng nguồn vốn trung và dài hạn, từ đó mở rộng quy mô kinh doanh trong bối cảnh tỷ lệ vốn ngắn hạn cho vay trung - dài hạn dần bị siết lại theo lộ trình tại Thông tư số 08/2020/TT-NHNN ngày 14/08/2020 của NHNN sửa đổi, bổ sung Thông tư số 22/2019/TT-NHNN.

Các ngân hàng đang tìm mọi cách đa dạng hóa giải pháp phù hợp, linh hoạt để tăng vốn, nhằm tuân thủ các quy định pháp lý mới, nhưng vẫn đảm bảo hiệu quả hoạt động, an toàn kinh doanh. Tùy vào định hướng chiến lược và tình hình tài chính, mỗi ngân hàng quyết định thời gian và phương thức tăng vốn phù hợp với diễn biến kinh tế vĩ mô.

Ngân hàng cấp tập tăng vốn bằng nhiều hình thức

Trước đây, hình thức chia cổ tức bằng cổ phiếu vốn không được cổ đông ưa chuộng, nhất là khi thị trường chứng khoán không thuận lợi. Thế nhưng giai đoạn 2021-2022, NHNN khuyến khích các ngân hàng không chi trả cổ tức bằng tiền, để dành nguồn lực giảm lãi suất cho vay, hỗ trợ doanh nghiệp hồi phục sau dịch COVID-19. Do đó, hầu hết các ngân hàng giữ lại lợi nhuận, không chia hoặc chuyển sang chi trả cổ tức bằng cổ phiếu.

Đến năm 2023-2024, sóng cổ tức tiền mặt xuất hiện trở lại với tỷ lệ nhất định, bên cạnh trả cổ tức bằng cổ phiếu, trong bối cảnh cổ đông không quá mặn mà với cổ tức cổ phiếu. CTCK Mirae Asset đánh giá, động thái chia cổ tức tiền mặt của các ngân hàng cho thấy tình hình thanh khoản tương đối ổn định, cũng như triển vọng tăng trưởng tín dụng trong năm 2024 không quá đột biến.

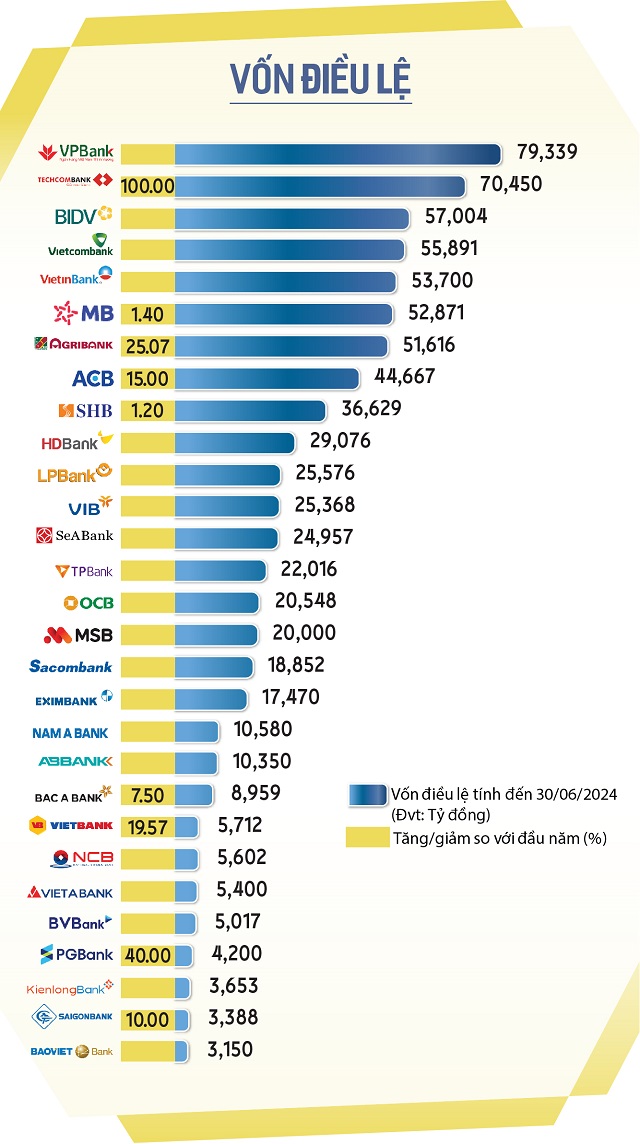

Từ cuối năm 2023, nhiều ngân hàng quốc doanh được chấp thuận tăng vốn điều lệ, nhằm đảm bảo tỷ lệ an toàn vốn và củng cố dư địa cho vay. Trong đó, Agribank được Quốc hội XV chấp thuận bổ sung vốn điều lệ giai đoạn 2021- 2030 tối đa là 17,100 tỷ đồng. Nếu được bổ sung, Agribank sẽ tăng vốn điều lệ lên hơn 51,500 tỷ đồng.

Vietcombank (VCB) dự kiến chia cổ tức bằng cổ phiếu, tỷ lệ 38.79%, tương đương phát hành thêm khoảng 2.17 tỷ cp, tăng vốn điều lệ từ 55,891 tỷ đồng lên mức hơn 77,571 tỷ đồng.

VietinBank (CTG) sẽ sử dụng phần lợi nhuận còn lại năm 2022, khoảng 11,648 tỷ đồng để chia cổ tức bằng cổ phiếu, nâng vốn điều lệ từ 53,700 tỷ đồng lên hơn 65,300 tỷ đồng.

Ở nhóm ngân hàng tư nhân, tăng vốn điều lệ luôn được ưu tiên hàng đầu trong kế hoạch kinh doanh hàng năm trình ĐHĐCĐ. Từ đầu năm 2014 đến nay, nhiều ngân hàng đã triển khai và được NHNN chấp thuận tăng vốn điều lệ bằng hình thức phát hành cổ phiếu để trả cổ tức như TPBank, OCB, NamABank (NAB) hay Vietbank (VBB).

Gần đây nhất, ngày 20/08/2024, TPBank được NHNN chấp thuận tăng vốn điều lệ thêm tối đa hơn 4,403 tỷ đồng, thông qua hình thức phát hành 2.2 tỷ cp để trả cổ tức, tỷ lệ 20%; qua đó nâng vốn điều lệ từ 22,016 tỷ đồng lên 26,420 tỷ đồng.

Đầu tháng 7, BVBank (BVB) được chấp thuận tăng vốn thêm tối đa 1,391 tỷ đồng, qua đó nâng vốn điều lệ lên 6,408 tỷ đồng. Ngân hàng dự kiến tăng vốn qua 3 hình thức: Phát hành thêm gần 50.2 triệu cp để tăng vốn từ nguồn vốn chủ sở hữu; phát hành gần 69 triệu cp ra công chúng cho cổ đông hiện hữu với tỷ lệ 8:1; phát hành 20 triệu cp ESOP với giá chào bán 10,000 đồng/cổ phiếu.

Trong khi đó, LPBank sẽ chào bán thêm tối đa 800 triệu cp cho cổ đông hiện hữu, tăng vốn điều lệ từ mức 25,576 tỷ đồng lên hơn 33,576 tỷ đồng.

Giải pháp tăng vốn điều lệ khi Luật Các TCTD mới có hiệu lực

Trên thực tế, việc tăng vốn điều lệ của ngân hàng còn đối mặt với nhiều thách thức, nhất là khi Luật Các TCTD mới có hiệu lực từ ngày 1/7/2024. Ông Nguyễn Quang Huy - CEO Khoa Tài chính - Ngân hàng, Trường đại học Nguyễn Trãi nhận định, luật mới có hiệu lực tạo ra cả cơ hội và thách thức cho các ngân hàng, qua những quy định khắt khe, cụ thể hơn về vốn tối thiểu và quản lý rủi ro.

Các NHTM quốc doanh gặp phải những thách thức đặc thù khi tăng vốn điều lệ. Quy trình phê duyệt từ cơ quan quản lý Nhà nước có thể gây ra sự chậm trễ và giảm tính linh hoạt trong việc thực hiện các kế hoạch tăng vốn. Quy trình này yêu cầu ngân hàng phải chuẩn bị hồ sơ đầy đủ và đáp ứng các tiêu chí quy định, điều này có thể làm chậm tiến độ và tăng chi phí thực hiện. Để giải quyết vấn đề này, ngân hàng cần phối hợp chặt chẽ với cơ quan quản lý và chuẩn bị hồ sơ đầy đủ, rõ ràng. Ngoài ra, cần đẩy nhanh quá trình phê duyệt bằng cách tối ưu hóa các thủ tục và đáp ứng những yêu cầu pháp lý.

Trong khi đó, ngân hàng tư nhân đối mặt với thách thức liên quan đến năng lực tài chính của các cổ đông lớn. Khi các cổ đông lớn không có đủ tiềm lực tài chính hoặc các doanh nghiệp trong hệ sinh thái của ngân hàng đang gặp khó khăn, việc huy động vốn từ thị trường trở nên khó khăn. Đặc biệt, nếu các cổ đông không đủ khả năng tài chính, ngân hàng sẽ gặp khó khăn trong việc thu hút các nhà đầu tư mới và mở rộng quy mô hoạt động. Ngân hàng có thể tìm kiếm nhà đầu tư mới hoặc tổ chức tài chính lớn để tham gia vào ngân hàng. Cải thiện hiệu quả hoạt động và tối ưu hóa tài chính cũng là giải pháp quan trọng để thu hút vốn.

Đối với các ngân hàng nhỏ, hoạt động kinh doanh chưa đạt hiệu quả cao và thiếu sự tin cậy từ thị trường, gặp khó khăn trong việc thu hút vốn từ thị trường chứng khoán. Đặc biệt, trong bối cảnh thị trường chứng khoán Việt Nam chưa thực sự sôi động và chưa nâng cao được thanh khoản, việc phát hành cổ phiếu để tăng vốn trở nên khó khăn hơn. Điều này đòi hỏi ngân hàng nhỏ cần có các giải pháp hiệu quả hơn để tăng cường vốn như: Cải thiện hiệu quả hoạt động, giảm chi phí và tăng trưởng doanh thu. Đồng thời, ngân hàng nhỏ có thể tìm kiếm các hình thức tài trợ đặc thù hoặc hợp tác với các đối tác chiến lược để huy động vốn.

(Theo Cát Lam | FILI)

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận