Tăng lãi suất đã kết thúc? Các quan chức Fed rời khỏi phòng tranh luận

Chủ tịch Cục Dự trữ Liên bang Jerome Powell hôm thứ Sáu đã nói những lời mà các nhà đầu tư mong muốn được nghe: chu kỳ tăng lãi suất đang kết thúc. Ngoại trừ việc có thể không phải vậy.

Phát biểu tại một hội nghị vào tuần trước, ông giải thích rằng cuộc khủng hoảng tín dụng gần đây đã gây ra một số gánh nặng đối với việc kiểm soát lạm phát.

“Các công cụ ổn định tài chính đã giúp làm dịu tình hình trong lĩnh vực ngân hàng,” Powell lưu ý. “Mặt khác, sự phát triển ở đó đang góp phần thắt chặt các điều kiện tín dụng và có khả năng ảnh hưởng đến tăng trưởng kinh tế, việc tuyển dụng và lạm phát.”

Điểm mấu chốt:

“Tỷ lệ chính sách của chúng tôi có thể không cần tăng nhiều như lẽ ra nó phải đạt được các mục tiêu của chúng tôi. Tất nhiên, mức độ của điều đó là rất không chắc chắn.”

Đối với một số nhà quan sát, những bình luận của Powell đã củng cố quan điểm rằng Fed sẽ tạm dừng tăng lãi suất tại cuộc họp chính sách tiếp theo vào ngày 14 tháng 6. Thị trường hợp đồng tương lai quỹ của Fed sáng nay đang định giá xác suất khá cao 77% rằng ngân hàng trung ương sẽ giữ nguyên tỷ lệ mục tiêu của nó ở mức 5,0% đến 5,25%. Nếu chính xác, việc tạm dừng sẽ đánh dấu lần đầu tiên lãi suất được duy trì ổn định kể từ khi Fed bắt đầu tăng lãi suất vào tháng 3 năm 2022.

Nhưng đừng phá vỡ các lễ kỷ niệm rủi ro ngay bây giờ. Chủ tịch Fed tại Minneapolis, Neel Kashkari, khuyên rằng ngay cả khi dự báo là chính xác, thì vẫn chưa rõ ràng rằng lãi suất quỹ hiện tại của Fed sẽ là cao nhất trong chu kỳ.

Dự báo luôn là những vấn đề mạo hiểm và trong môi trường hiện tại, ngay cả đối với những người đứng đầu Fed. Hơn nữa, không thiếu lý do để khiêm tốn quyết định điều gì sẽ xảy ra tiếp theo. Rủi ro trần nợ là một lý do để thận trọng trong việc dự đoán tương lai. Mặc dù Tổng thống Biden và Chủ tịch Hạ viện McCarthy đã có một cuộc họp “hữu ích” vào ngày hôm qua, nhưng vẫn không có thỏa thuận nào được đưa ra và các nhà phân tích nhắc nhở rằng hai bên vẫn còn cách biệt lớn về chính sách.

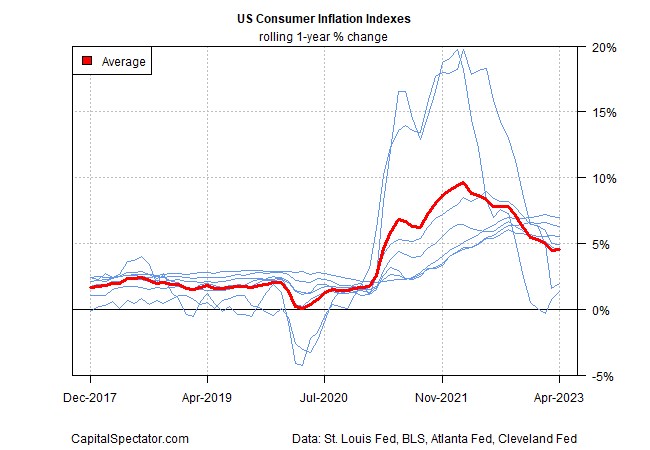

Trường hợp tạm dừng không phải là một cú hích dựa trên tốc độ giảm dần của lạm phát gần đây. Như đã báo cáo vào đầu tháng này trong Sổ biểu đồ xu hướng lạm phát của Hoa Kỳ , mức thay đổi trung bình trong một năm đối với các thước đo giá tiêu dùng khác nhau không đổi/cao hơn một chút trong tháng 4 ở mức 4,5%. Tốc độ ổn định đánh dấu lần đầu tiên kể từ tháng 8 năm ngoái, tốc độ hàng năm không trượt. Không rõ đây là tiếng ồn hay một giai đoạn lạm phát mới duy trì ở mức cao hơn trong thời gian dài hơn dự kiến.

Chỉ số lạm phát tiêu dùng của Hoa Kỳ

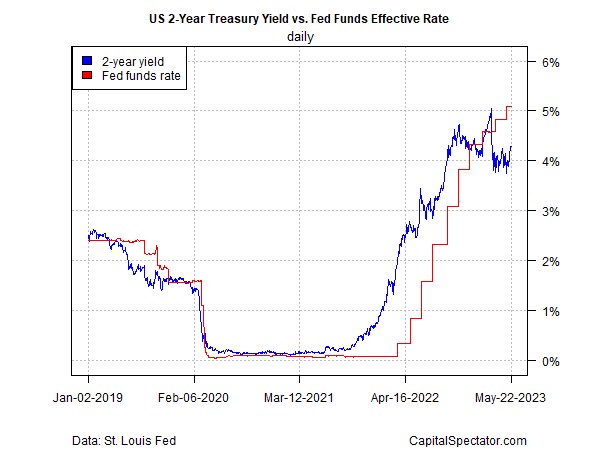

Tuy nhiên, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 2 năm đang được định giá bằng việc tạm dừng và cắt giảm lãi suất. Kỳ hạn nhạy cảm với chính sách này hiện là 4,29% (ngày 22 tháng 5), thấp hơn gần một điểm phần trăm so với lãi suất mục tiêu hiện tại của quỹ Fed. Chênh lệch ngụ ý rằng thị trường trái phiếu ước tính khả năng cao là ngân hàng trung ương sẽ sớm cắt giảm lãi suất.

Lợi tức trái phiếu kho bạc 2 năm của Hoa Kỳ so với lãi suất hiệu quả của quỹ Fed

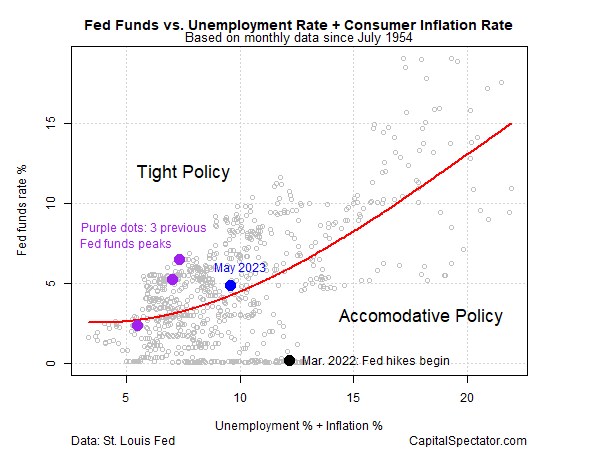

Một mô hình đơn giản sử dụng lạm phát và tỷ lệ thất nghiệp để ước tính “giá trị hợp lý” cho các quỹ của Fed chỉ ra rằng một chính sách thắt chặt vừa phải sẽ thắng thế.

Quỹ Fed vs Tỷ lệ thất nghiệp + Tỷ lệ lạm phát tiêu dùng

Lập trường chính sách hiện tại có đủ để giữ cho lạm phát giảm với tốc độ khiến Fed hài lòng không?

Hệ thống ngân hàng vẫn còn nhiều căng thẳng, nền kinh tế đang tăng trưởng chậm lại, rủi ro suy thoái cao. Nếu bạn cộng tất cả lại, tôi không nghĩ cần phải tăng tỷ lệ. Không phải bây giờ. Tôi cảm thấy rất tự tin rằng lạm phát sẽ tiến gần đến mức 3% vào cuối năm nay và gần với mục tiêu của Fed vào thời điểm này năm sau.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận