Tại sao Việt Nam cần duy trì cả ROOM và CAR- LONGFORM?

Thực ra chủ đề này nó cũng nổi cộm khá là lâu rồi nhưng tại sao phải duy trì cả 2 thì không nên hiểu room nó như một biện pháp hành chính không, cũng không nên sử dụng các yếu tố underground về cơ chế ( xin cho) để kéo vào đây nói mà thuần trên góc độ kỹ thuật của 2 biến này.

1. CAR

Đầu tiên CAR trong TT41 được tính như sau :

CAR = ( Tier 1 + Tier 2)/ (RWA+12.5*Market Cap + 12.5* Oprisk Cap)

CAR này được tính cho cả credit, market và oprisk nhưng nói chung phần này tập trung hết vào Credit Risk. Nói chung Credit Risk mới nhiều còn các phần khác không có mấy vì đặc thù cân đối Bank Việt Nam toàn là Banking Book thôi. Nên cái chính vẫn thuộc về Credit Risk và phần biến động nói chung do Credit Risk mà nên. Do đó nhìn chung CAR ảnh hưởng bởi danh mục cho vay và vốn. Và CAR nó mang tính chất là từng bank một. Chúng ta có ở Việt Nam thì Tier 1 chủ yếu là Equity gồm Vốn chủ + Lợi nhuận giữ lại. Tier 2 chủ yếu là nợ thử cấp . Tier2 không được vượt quá 100% Tier 1.

Chuyện thực tế là CAR ở Bank Việt rất to. Tỷ lệ minimum là 8% nhưng tỷ lệ này ít ra nó phải tầm 10-11% trung bình mà đó là chưa kể là thực ra Tier 2 luôn bé hơn Tier 1 khá nhiều. Có 1 cái hins về cổ phiếu bank là khi phát hành Tier2 là sắp được cấp thêm room nên cần phát hành để đảm bảo CAR.

CaR được tính với mẫu số là RWA và yên tâm là trọng số trung bình dưới 100%. Vậy nếu dùng CAR để sử dụng như một công cụ kiểm soát tín dụng thì tức là tỷ lệ đòn bẩy rơi vào tầm 12.5 là max. khổ nỗi là bank VN như mình nói là có CAR khá cao nếu dùng CAR như một công cụ kiểm soát tín dụng riêng từng bank thì có lẽ mỗi bank cần 1 hệ số CAR khác nhau.

Mình lấy đơn cử bank có CAR cao nhất hệ thống là TCB nhưng danh mục này của TCB bao gồm khá nhiều tài sản rủi ro là khoản phải đòi có thế chấp bđs, trong đó khách hàng của TCB hầu hết có DSC thấp ( Tỷ lệ thu nhập (DSC) = Tổng số dư phải hoàn trả trong năm/Tổng thu nhập trong năm của khách hàng.) nên trọng số của những khoản này nó cũng chỉ tầm 70% RW và về bản chất thì danh mục của TCB khá là an toàn, tuy nhiên nó không hợp định hướng tín dụng của SBV.

Tóm lại là nếu dùng CAR như công cụ kiểm soát tín dụng đó là mất định hướng tín dụng đồng thời thì CAR cũng dễ tăng. Cứ để nguyên làm ăn thì CAR cứ thế cao. Rồi đi tiếp này thế tại sao vẫn để CAR làm gì.

Đấy cả nhà thấy rồi đó CAR nó vẫn là một công cụ hữu hiệu trong việc nhìn nhận rủi ro khi nó có riskweight và nhìn toàn cục thì rõ ràng để đồng nhất với bank nước ngoài thì phải dùng CAR thôi. Nó cũng vẫn là một standard để nhìn nhận hiệu quả khi phân bổ vốn của bank. Nói chung mục đích của CAR ấy nó thiên về tính riêng lẻ nhìn nhận cho từng bank hơn là tính chất toàn cục nhìn nhận cho nền kinh tế.

2. ROOM

Đầu tiên phải nói đặc trưng tín dụng của Việt Nam là tín dụng gián tiếp còn ở Mỹ mẹo hay Âu châu các kiểu thì là tín dụng trực tiếp. Hiểu đơn giản là Việt Nam cấp tín dụng toàn qua bank còn ở Mỹ chẳng hạn có ty tỷ loại trái phiếu và Securitization khác nhau để mà làm. Chả nói đầu xa khủng hoảng 2007-2008 từ MBS toàn bộ là tín dụng trực tiếp nếu sài CAR chắc đám bank lúc nào cũng đẹp mê ly hết.

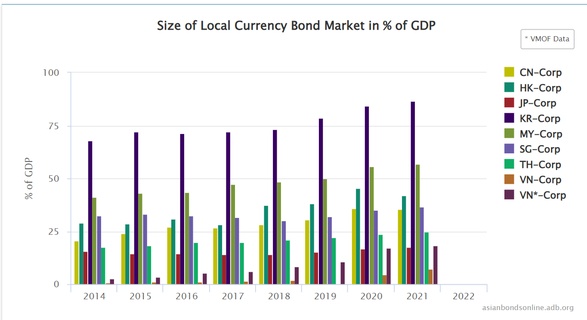

Nói tới đây mình giới thiệu tới 1 web public của ADB có thống kê so sánh của ASEAN +3 về bond để thấy nếu tính chuẩn ra thì thực ra thị trường tín dụng trực tiếp như kiểu Coporate Bond của Việt Nam thấp đâu đó 2021 mới chiếm có 18% GDP loại ra mấy cái SOE chính phủ bảo lãnh thì dưới 10% GDP( Hình 2) https://asianbondsonline.adb.org/ . thì nói chung là nó thuộc loại thấp bé nhất trong các thể loại thị trường rồi. Nói vậy thì để thấy tín dụng Việt Nam hầu hết vẫn qua Bank. Tín dụng đen đỏ , trái phiếu hầm bà lằng đó cũng chỉ là 1 phần bé. Mà đó tín dụng là một phần quyết định cung tiền.

Rồi một cái quan trọng của ROOM mà CAR không thể có được đó là tính chất toàn cục về cung tiền. Đầu tiên cấp tín dụng là hoạt động bơm tiền nội suy ( endogenous money creation) cái này mọi người nên search gg vì nói chung có khá nhiều nghiên cứu có thể đọc. Việc nội suy này là công cụ kiểm soát duy nhất mà SBV hoàn toàn control còn các hoạt động cung tiền ngoại suy ( exogenous ) như kiểu mua bán USD thì SBV chỉ kiểm soát 1 phần và nhìn chung là khó kiểm soát.

Room không có weighted tính toàn bộ là dựa trên amount do đó việc phân bổ phải có nhiều tính toán cho toàn cục. Nếu chỉ giới hạn CAR thì việc cho vay có thể sảy ra liên tục mà không kiểm soát cung tiền. Do đó việc dùng ROOM là phải có.

Tóm của Tóm thì phải dùng cả 2, nói về ưu nhược 2 cái này chắc nói cả ngày. Không thể có 1 bài long form mà hết được. nói giống anh Tran Quang Nghia thì cái này nó vừa là khoa học vừa là nghệ thuật. Không phải đơn giản mà dùng 1 cái để quyết định được.

Theo dõi người đăng bài

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường