Suy giảm nguồn cung tiền vẫn là một rủi ro lớn đối với thị trường

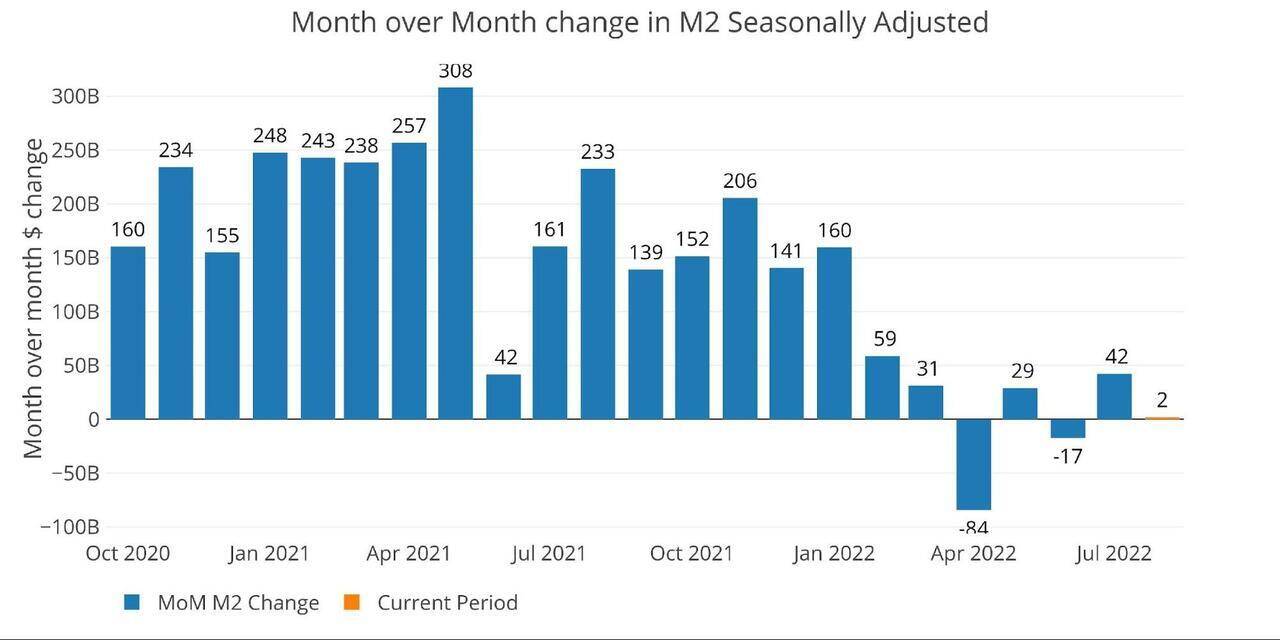

Tăng trưởng Cung tiền hầu như không khả quan trong tháng 8 ở mức 2 tỷ đô la và thấp hơn nhiều so với mức 233 tỷ đô la được thấy vào năm ngoái. Như biểu đồ bên dưới cho thấy, tăng trưởng Cung tiền đã sụt giảm kể từ tháng Hai.

Năm ngoái bắt đầu với năm tháng liên tiếp trên 200 tỷ đô la, trong khi năm 2022 chỉ có một tháng trên 100 tỷ đô la và đó là tháng Giêng.

Tháng gần nhất thực tế cao hơn một chút so với tốc độ tăng trưởng trung bình 6 tháng (0,1% so với 0%). Con số này vẫn thấp hơn tốc độ tăng trưởng 1 năm 4,1% và thấp hơn nhiều so với tốc độ tăng trưởng hàng năm của 3 năm là 13,3%.

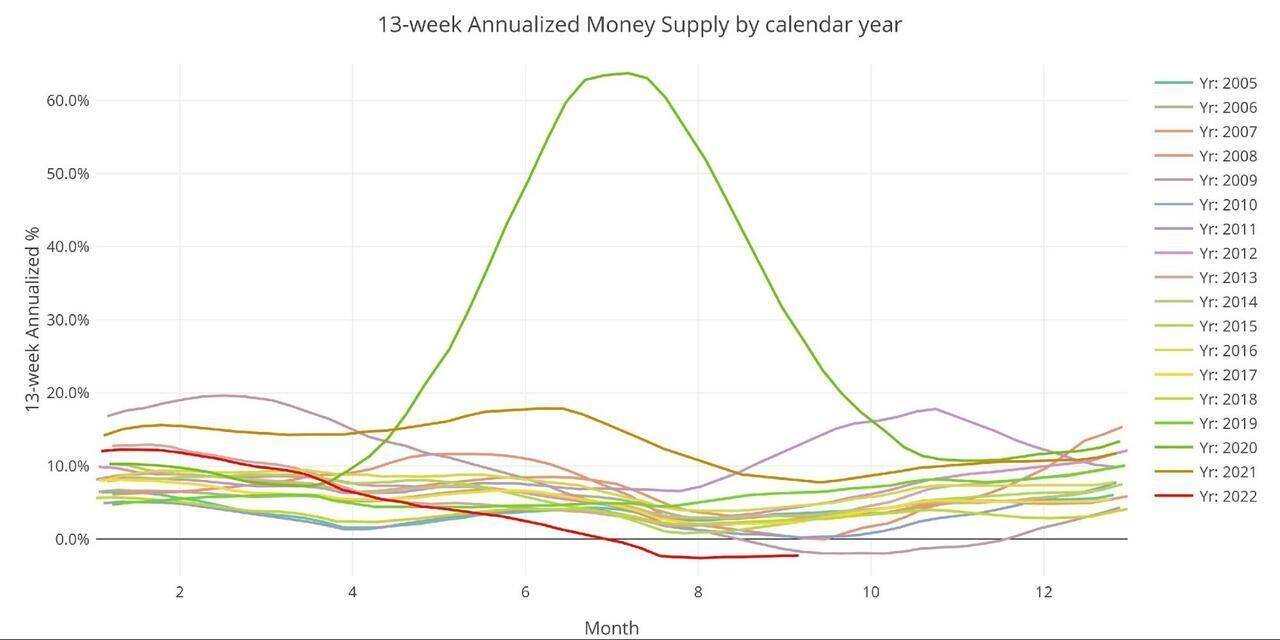

Khi nhìn vào tốc độ tăng trưởng trung bình hàng tháng, trước Covid, tháng 8 trong lịch sử mở rộng ở mức 8,4% hàng năm, tháng cao nhất trong năm. Năm nay có vẻ thiếu máu nếu so sánh.

Fed chỉ đưa ra dữ liệu hàng tuần không được điều chỉnh theo mùa. Như biểu đồ bên dưới cho thấy, chúng ta đã thấy nhiều tuần tăng trưởng âm thường xuyên hơn. Chỉ là tuần mới nhất đã khiến tháng này trở nên khả quan.

Mục tiêu của mức trung bình trong 13 tuần là làm mượt một số dữ liệu bị sai lệch mà không đưa vào quá nhiều lịch sử có thể khiến ai đó không nhìn thấy những gì trước mặt họ. Tỷ lệ tăng trưởng trung bình trong 13 tuần có thể được nhìn thấy trong bảng dưới đây. Xu hướng giảm tốc là màu đỏ và xu hướng tăng nhanh là màu xanh lá cây.

Tăng trưởng hiện đã giảm xuống -2,23%. Trớ trêu thay, xu hướng hiện đang tăng từ mức -2,57% đã thấy 4 tuần trước. Đó là lần đọc thấp nhất kể từ tháng 4 năm 1993 . Chuỗi cung tiền tăng trưởng âm hoặc bằng 0 liên tiếp đã kết thúc vào 29 tuần. Điều đó có thể nói là tăng trưởng cung tiền vẫn âm .

Biểu đồ dưới đây giúp hiển thị tính thời vụ của Cung tiền và so sánh năm hiện tại (đường màu đỏ) với các năm trước. Trong tháng 8 và tháng 9, đây là mức tăng trưởng Cung tiền chậm nhất trong 13 tuần từng được ghi nhận.

Nó đã tăng lên một chút so với mức thấp nhất của tháng 8, nhưng nó vẫn tiêu cực! Đây là một sự suy giảm lớn trong Cung tiền và có thể gây ra những trở ngại lớn cho thị trường chứng khoán và nền kinh tế

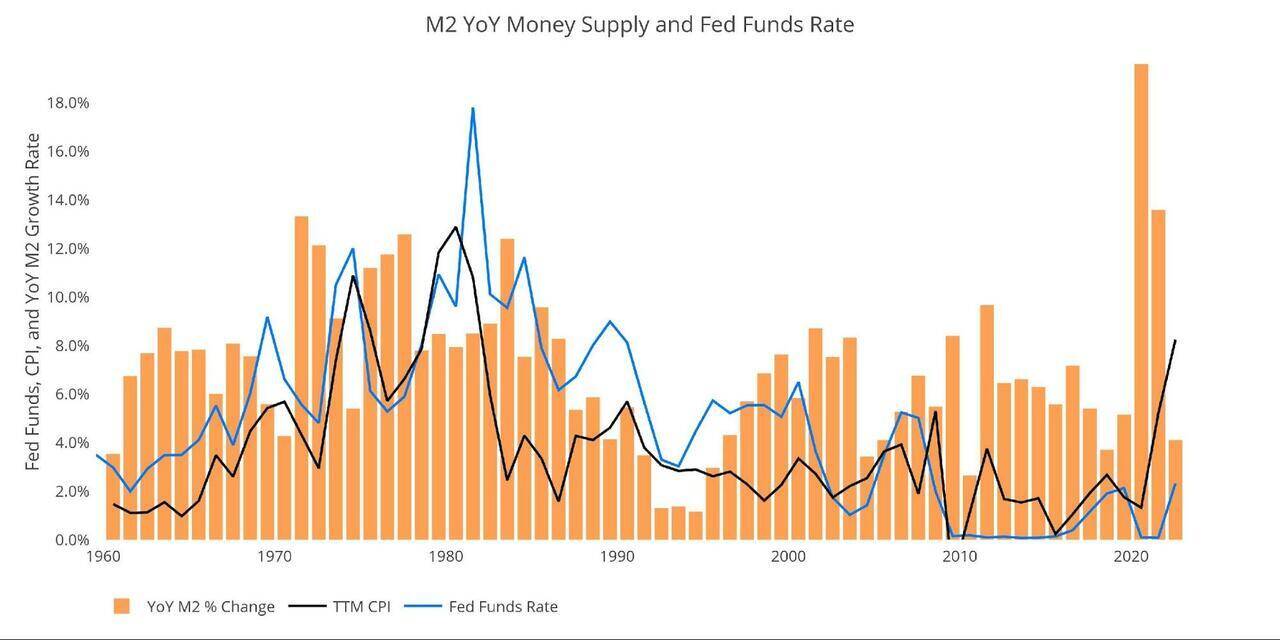

Để chống lại giá cả tăng cao, Fed sẽ cần phải hoàn tác hầu hết số tiền mà nó đã tạo ra trong vài năm qua. Điều này đòi hỏi phải đưa lãi suất lên trên tỷ lệ lạm phát.

Fed đã nói về một trò chơi lớn, nhưng mọi người nên biết họ đang lừa dối ! Họ thực sự không thể tăng tỷ lệ hoặc họ sẽ có ngay bây giờ! Biểu đồ dưới đây cho thấy Fed chưa bao giờ đi sau đường cong lạm phát bất chấp các đợt tăng lãi suất “khủng khiếp” đã được chứng kiến cho đến nay.

Đường màu xanh bên dưới (Tỷ lệ tài trợ của Fed) hầu như luôn nằm trên đường màu đen (CPI) để buộc lạm phát giảm trở lại. Điều bất thường duy nhất là vào năm 2011 sau cuộc Đại suy thoái. Xu hướng chủ đạo hiện đang giả định đây là chuẩn mực (tức là chỉ riêng suy thoái sẽ làm lạm phát chậm lại), nhưng biểu đồ dưới đây cho thấy rằng lãi suất phải vượt quá lạm phát để uốn cong đường cong trở lại phổ biến hơn rất nhiều. Khoảng thời gian gần đây khiến Fed tự mãn.,điều này rất nguy hiểm!

Các biểu đồ dưới đây được thiết kế để đưa các xu hướng hiện tại vào quan điểm lịch sử. Các thanh màu cam biểu thị tỷ lệ phần trăm thay đổi hàng năm chứ không phải là số tiền đô la thô. Sự chậm lại hiện tại có thể được nhìn thấy ở phía bên phải.

Nếu M2 suy giảm trong vài tháng có thể gây ra nhiều đau đớn cho nền kinh tế (thị trường chứng khoán, bất động sản, lợi tức trái phiếu, v.v.), thì cuộc chiến chống lạm phát kéo dài sẽ xảy ra bao nhiêu trong cuộc chiến chống lạm phát kéo dài, nơi cung tiền phải giảm liên tục trong nhiều tháng?

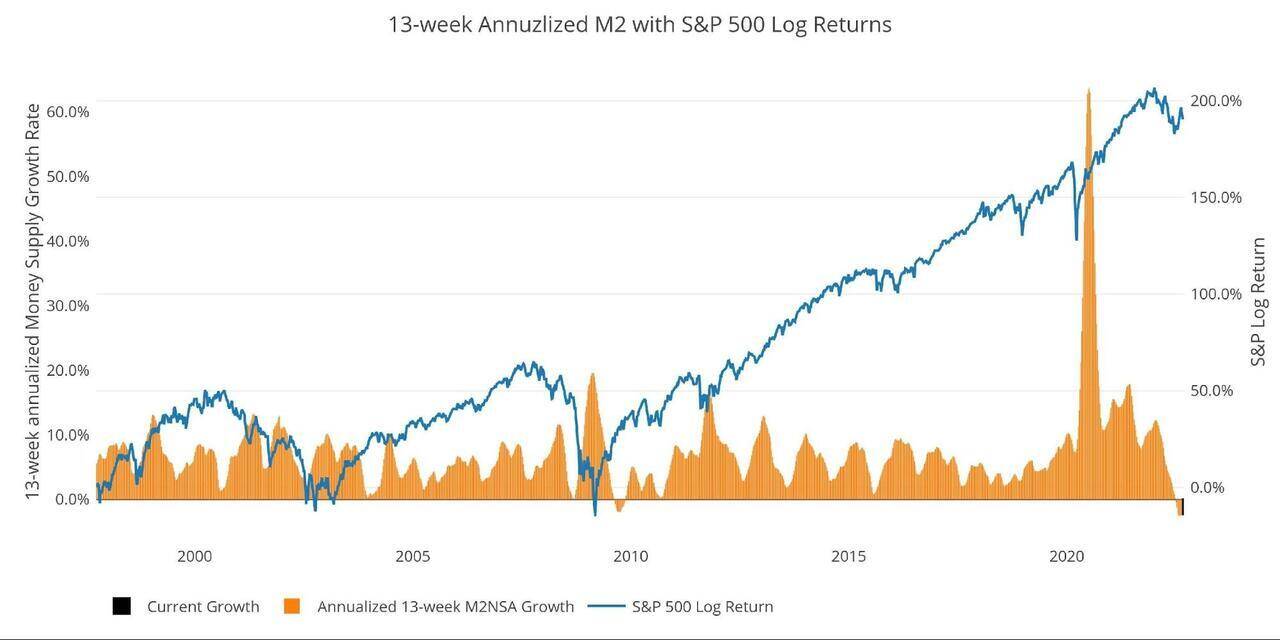

Nhìn vào lịch sử trung bình hàng năm 13 tuần cũng cho thấy tình trạng khó khăn hiện tại. Biểu đồ này phủ lên nhật ký trả về của S&P. Ông Wenzel đề xuất rằng Cung tiền sụt giảm lớn có thể là dấu hiệu cho thấy thị trường chứng khoán giảm giá. Lý thuyết của ông, bắt nguồn từ Murray Rothbard, nói rằng khi thị trường trải qua tốc độ tăng trưởng Cung tiền bị thu hẹp (hoặc thậm chí là tiêu cực), nó có thể tạo ra các vấn đề thanh khoản trên thị trường chứng khoán, dẫn đến bán tháo.

Mặc dù không phải là một công cụ dự đoán hoàn hảo, nhưng nhiều sự sụt giảm của Cung tiền trước khi thị trường giảm. Cụ thể, mức giảm lớn trong năm 2002 và 2008 từ + 10% xuống 0%. Nền kinh tế hiện đang vật lộn với tốc độ tăng trưởng đỉnh cao là 63,7% vào tháng 7 năm 2020 xuống -2,25%. Đây là một sự sụp đổ lớn.

Thị trường cuối cùng đã phục hồi từ mức thấp nhất trong mùa hè, nhưng điều đó trông giống như một cú bật lên của một con mèo chết. Biểu đồ dưới đây cho thấy không thể loại trừ một sự sụp đổ hoàn toàn của thị trường!

Một điều cần cân nhắc khác là sự tích tụ thanh khoản lớn trong hệ thống. FED đưa ra các Thỏa thuận mua lại ngược (reverse repos). Đây là một công cụ cho phép các tổ chức tài chính hoán đổi tiền mặt lấy các công cụ trên bảng cân đối của Fed.

Reverse Repo hiện tại đang tiến gần tới $ 2,5T với $ 2,35T được ghi nhận vào ngày 22 tháng 9. Giá trị luôn đứng đầu vào cuối quý, vì vậy sẽ có một đỉnh mới vào thứ Sáu. Những con số này vượt xa kỷ lục cũ là ~ 500 tỷ đô la trong năm 2016-2017.

Điểm mấu chốt, ngay cả khi M2 đã chậm lại, vẫn có hàng nghìn tỷ đô la thanh khoản xung quanh. Tiền mới sẽ không có sẵn để nâng đỡ thị trường chứng khoán, nhưng thanh khoản dư thừa vẫn có sẵn để tăng giá và giữ cho lạm phát tăng cao.

Thị trường hiện đang trải qua một sự sụp đổ kinh hoàng về tốc độ tăng trưởng Cung tiền. Dựa trên dữ liệu lịch sử, tháng 8 thường là khi tăng trưởng Cung tiền chạm đáy. Tuy nhiên, sự gia tăng được nhìn thấy cho đến nay trong tháng Chín là mức thiếu máu tốt nhất.

Khi có điều gì đó phá vỡ, Fed sẽ xoay trục và bước vào. Họ sẽ không khoanh tay đứng nhìn nền kinh tế toàn cầu bùng nổ. Khi chúng xoay trục và lạm phát vẫn ở mức 2%, vàng và bạc có thể cất cánh như một tên lửa.

Nhà đầu tư có thể tham gia giao dịch trực tiếp trên thị trường hàng hoá của Bô Công Thương để tận dụng cơ hội hiện nay. Với nhiều ưu điểm như: Long, Short, T0 . Liên hệ với tôi để hợp tác và nhận các tư vấn tốt nhất về thị trường hàng hoá

Tổng hợp: SchiffGold

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận