Sự im lặng của bầy cừu – Bất động sản thương mại

Thị trường nhà ở, cho đến nay, đã duy trì tỷ lệ thế chấp cao hơn nhiều một cách hợp lý.

Tôi nghi ngờ rằng chúng ta sẽ chứng kiến sự sụt giảm tiếp tục, nhưng miễn là tình trạng mất việc làm vẫn ở mức tối thiểu (cho đến nay, rất tốt), nhiều cá nhân đã tái cấp vốn trong ZIRP sẽ không vội bán.

Dữ liệu của FDIC cho thấy khoản lỗ chưa thực hiện đối với chứng khoán nợ bất động sản thương mại đạt 43 tỷ USD trong quý trước. Các ngân hàng đã nắm giữ 444 tỷ đô la chứng khoán này vào cuối năm 2022.

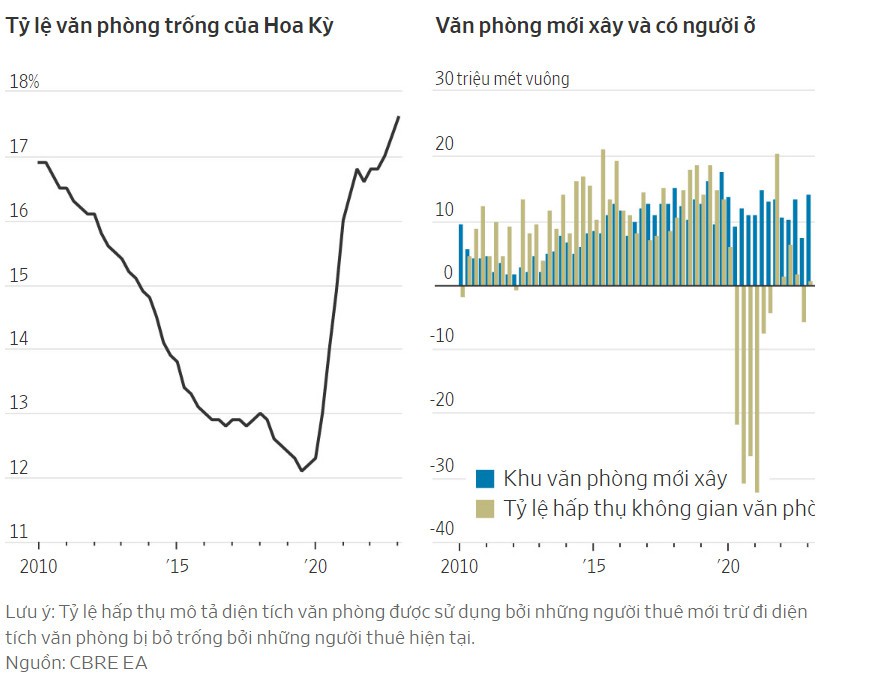

Nhưng chủ nhà đang chịu áp lực khi các doanh nghiệp thu hẹp quy mô không gian vì nhân viên đang làm việc từ xa. Tỷ lệ văn phòng trống dự kiến sẽ tiếp tục tăng cho đến năm 2024, theo công ty nghiên cứu và dịch vụ bất động sản thương mại CBRE EA.

Hạn chế ít nhất một số khoản rút tiền đối với ít nhất một quỹ tập trung vào bất động sản hầu như không phải là sự chứng thực cho loại hình đầu tư đó. Điều đó đã được báo cáo vào cuối năm ngoái, nhưng đó là một vấn đề đang diễn ra (tôi chưa thấy câu chuyện nào cho thấy nó đã được mở lại để rút tiền đầy đủ, nhưng tôi có thể sai).

Có một số REIT được giao dịch công khai đã giảm ít nhất 50% kể từ đầu năm 2022. Một lần nữa, điều này diễn ra trong im lặng.

Khi tôi nói chuyện với mọi người, CRE hoặc bất động sản thương mại đang trở thành “chủ đề của ngày”. Các ngân hàng nhỏ, dựa vào các cơ hội cho vay địa phương, có thể bị lộ.

Trong mọi trường hợp, tôi khuyến khích bạn liên hệ với Stav Gaon tại Học viện, chuyên gia thường trú của chúng tôi (và là nhà phân tích được xếp hạng II trong lĩnh vực này). Ông đã xuất bản nhiều báo cáo về sản phẩm cấu trúc và bất động sản .

Điểm mấu chốt - Thận trọng

Nếu tôi phải chọn một ý tưởng “điên rồ” ngay bây giờ, thì đó sẽ là việc cắt giảm lãi suất khẩn cấp từ 100 bps trở lên vào một thời điểm nào đó trước khi mùa hè kết thúc.

Một điều giải quyết vấn đề “chi phí vốn” cho mọi người (ngay cả khi đường cong dốc lên) là lãi suất ngắn hạn thấp hơn nhiều.

Nhưng cả Fed và ECB đều vừa tăng lãi suất và tin chắc rằng lạm phát đang tăng trở lại nên tôi thấy còn nhiều khó khăn phía trước. Lạm phát đã được cải thiện đều đặn từ mùa hè năm ngoái cho đến tháng Giêng (giảm lạm phát là rủi ro trong cuộc họp lần thứ hai của Fed) và thậm chí áp lực lạm phát tiền lương đã giảm bớt trong dữ liệu gần đây nhất, nhưng chúng ta đừng để sự thật cản trở việc thổi phồng lạm phát trở lại. Họ cũng đã chọn bỏ qua khả năng thắt chặt nghiêm trọng các điều kiện tài chính . Chừng nào tiền gửi còn có nguy cơ bị mang đi nơi khác, các ngân hàng sẽ thận trọng hơn trong việc cho vay so với cách đây một hoặc hai tháng.

Tôi hơi lo lắng về chênh lệch tín dụng ở đây, bao gồm cả các sản phẩm có cấu trúc.

Cổ phiếu, tôi thấy nhược điểm lớn hơn.

Câu chuyện đang thay đổi và một điều mà tôi học được từ năm 2007-2009 (và một lần nữa trong Cuộc khủng hoảng nợ châu Âu) là vào thời điểm các ngân hàng trung ương và các nhà hoạch định chính sách giải quyết vấn đề “hiện tại”, thị trường đã bắt đầu chuyển sang “ vấn đề tiếp theo”.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Lạm phát vẫn cao mà suy thoái đã trông thấy. Thị trường hàng hoá đang mang lại những cơ hội rất lớn. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Nhà đầu tư có thể tham gia giao dịch trực tiếp trên thị trường hàng hoá của Bô Công Thương để tận dụng cơ hội hiện nay. Với nhiều ưu điểm như: Long, Short, T0 . Liên hệ với tôi để hợp tác và nhận các tư vấn tốt nhất về thị trường hàng hoá, và tham gia room trao đổi về kinh tế vĩ mô ( Chi tiết tại FB cá nhân )

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận