SSI Research: Lượng phát hành trái TPDN sẽ tăng mạnh trong quý 2

Bộ phận phân tích của SSI (SSI Research) dự báo lượng phát hành trái phiếu doanh nghiệp (TPDN) sẽ tăng tốt trong quý 2/2021, trong đó sẽ có thêm các doanh nghiệp (đặc biệt là các doanh nghiệp niêm yết) lựa chọn hình thức phát hành ra công chúng. Các doanh nghiệp bất động sản vẫn là tổ chức phát hành lớn nhất và lãi suất phát hành có thể tăng lên. Thị trường thứ cấp có thể có biến động nhất định vào cuối quý.

Số lượng phát hành trái phiếu sẽ gia tăng trong quý 2/2021

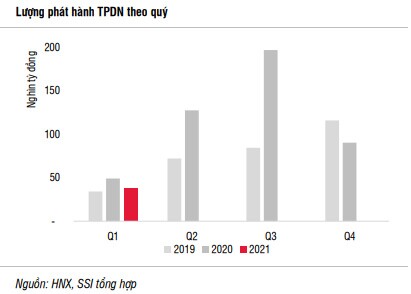

Trong hai năm gần đây, số lượng phát hành trái phiếu doanh nghiệp của quý 2 đều tăng 111-160% so với quý 1. Mặt khác, quý 1 là quý thấp điểm phát hành trái phiếu trong năm, do có Tết Nguyên đán và là giai đoạn xây dựng kế hoạch kinh doanh, kế hoạch tài chính của các doanh nghiệp. Điều đó làm cho SSI Research kỳ vọng lượng phát hành quý 2/2021 nhiều khả năng sẽ tiếp tục cao hơn quý 1/2021.

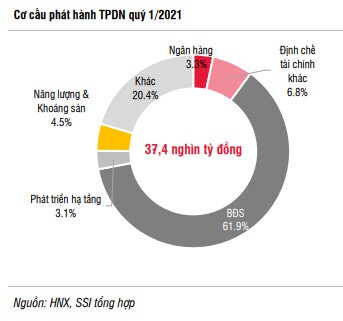

Dưới đây là cơ cấu phát hành TPDN trong quý 1 vừa qua, đã phát hành được 37.4 ngàn tỷ đồng, trong đó bất động sản chiếm đông đảo với tỷ lệ 61.9%

Đối với các doanh nghiệp đã niêm yết, việc chuyển từ hình thức phát hành riêng lẻ sang phát hành công chúng sẽ không quá khó khăn. Từ đó, thị trường càng kỳ vọng nhiều hơn với số lượng trái phiếu được phát hành trong quý 2 tới đây.

Một số doanh nghiệp cũng đã và đang tiến hành phát hành trái phiếu quốc tế như: Vingroup (HOSE: VIC) đã phát hành thành công 500 triệu USD trái phiếu niêm yết và giao dịch tại SGD chứng khoán Singapore vào ngày 13/04/2021, Ngân hàng TMCP Sài Gòn – Hà Nội (HNX: SHB) dự kiến phát hành tối đa 500 triệu USD trái phiếu quốc tế chia làm 2 đợt (300 triệu USD kỳ hạn 3-5 năm và 200 triệu USD trái phiếu tăng vốn cấp 2).

Doanh nghiệp bất động sản là tổ chức phát hành trái phiếu lớn nhất, lãi suất phát hành có thể tăng lên

Tính đến cuối quý 1/2021, tín dụng bất động sản đạt 1.85 triệu tỷ đồng, tăng 3% so với cuối năm 2020 và cao hơn mức tăng trưởng chung của toàn ngành (2.93%).

SSI Research đánh giá bất động sản và chứng khoán là những ngành tiềm ẩn nhiều rủi ro nên về khoản tín dụng sẽ càng được kiểm soát chặt chẽ bởi NHNN. Vì vậy, việc huy động vốn qua kênh trái phiếu của các doanh nghiệp bất động sản vẫn khá cao, đặc biệt là các doanh nghiệp hạn chế về tài sản đảm bảo cho các khoản vay.

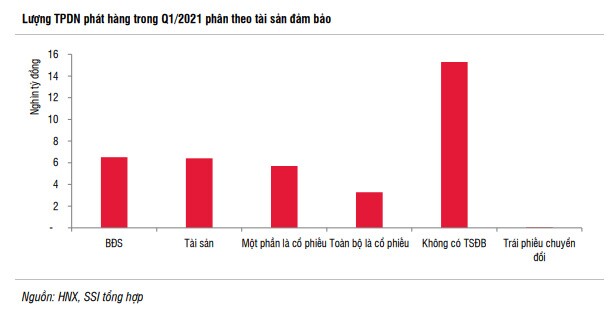

Về lãi suất trái phiếu bất động sản, SSI Research cho rằng lãi suất của nhóm này sẽ tăng và sẽ hấp dẫn hơn so với các nhóm trái phiếu khác, nhưng nhà đầu tư nên hết sức thận trọng vì thị trường bất động sản đang khá nóng, lượng trái phiếu không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu cũng đang tăng lên sẽ gia tăng rủi ro cho nhà đầu tư. Như trong quý 1/2021, một nửa trái phiếu phát hành là không có tài sản đảm bảo hoặc đảm bảo bằng cổ phiếu

Thị trường thứ cấp có thể có biến động nhất định vào cuối quý

SSI cho rằng lãi suất tiền gửi vẫn sẽ ổn định trong quý 2, nhưng sẽ tăng trong nửa sau của năm 2021. Với các nhà đầu tư trái phiếu dài hạn, mức tăng từ 30-50 điểm cơ bản của lãi suất tiền gửi có thể không ảnh hưởng đáng kể, do chênh lệch lãi suất giữa đầu tư tiền gửi và trái phiếu vẫn khá cao. Tuy nhiên, với các nhà đầu tư trái phiếu ngắn hạn (thời hạn nắm giữ kỳ vọng dưới 1 năm), lãi suất tiền gửi biến động sẽ ảnh hưởng khá mạnh đến giá trái phiếu do lãi suất chiết khấu để tính giá bán trên thị trường thứ cấp sẽ biến động theo, trái phiếu có kỳ hạn càng dài thì càng biến động lớn. Bởi vậy, SSI khuyến nghị các nhà đầu tư xem xét phân bổ danh mục tài sản đầu tư, kỳ hạn đầu tư cho phù hợp.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận