Rủi ro vỡ nợ do thắt chặt các tiêu chuẩn cho vay của ngân hàng

Hàng loạt ngân hàng đổ vỡ trong tháng 3 đã làm náo loạn thị trường và dẫn đến lo ngại về rủi ro thanh khoản đối với các ngân hàng vừa và nhỏ cũng như thị trường tài chính rộng lớn hơn. Các quan chức Fed cũng tuyên bố rằng họ sẽ tiếp tục theo dõi các điều kiện tín dụng thắt chặt và rủi ro hệ thống trong lĩnh vực ngân hàng để đưa ra các quyết định chính sách tiền tệ trong tương lai.

Khi tác động của chính sách tiền tệ thắt chặt tiếp tục phát huy và khi căng thẳng tài chính gia tăng, chúng tôi khuyên bạn nên quan sát những thay đổi về tỷ trọng ròng của các ngân hàng nội địa ở Hoa Kỳ đang thắt chặt các tiêu chuẩn cho vay đối với doanh nghiệp, như một cách để đánh giá rủi ro thanh khoản và vỡ nợ trên thị trường tín dụng.

1. Tỷ lệ ròng các ngân hàng trong nước thắt chặt các tiêu chuẩn cho các khoản vay thương mại và công nghiệp là bao nhiêu?

Để theo dõi chính xác cung và cầu của các loại khoản vay khác nhau cũng như những thay đổi trong chênh lệch cho vay của ngân hàng, Fed tiến hành Khảo sát Ý kiến của Cán bộ Cho vay Cao cấp (SLOOS) về Thực tiễn Cho vay Ngân hàng, một cuộc khảo sát hàng quý đối với các quan chức cấp cao tại các bộ phận tín dụng của khoảng 80 ngân hàng trong nước và 20 chi nhánh ngân hàng nước ngoài tại Mỹ. Các câu hỏi bao gồm những thay đổi trong tiêu chuẩn và điều khoản cho vay cũng như cung và cầu của các khoản vay ngân hàng.

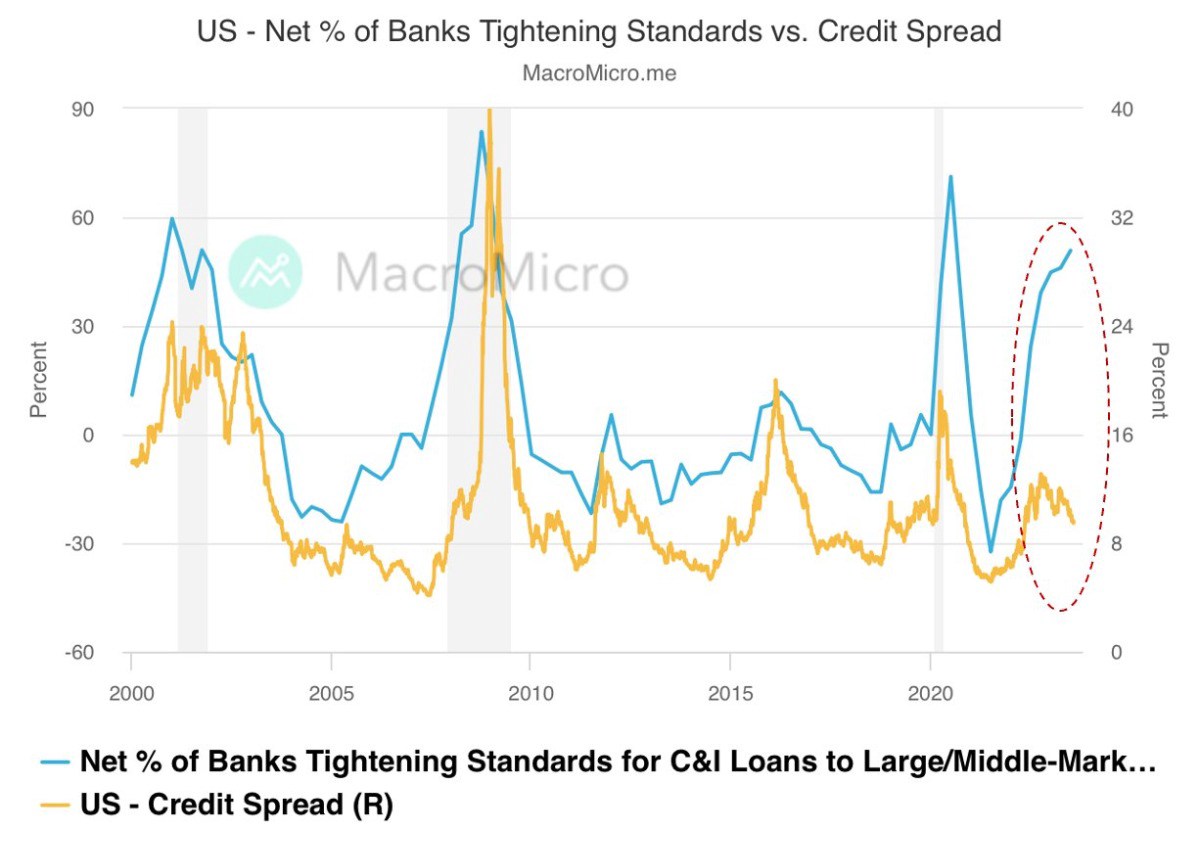

Tỷ lệ ròng các ngân hàng trong nước thắt chặt tiêu chuẩn cho các khoản vay thương mại và công nghiệp (C&I) thể hiện tiêu chuẩn cho vay của các ngân hàng đối với doanh nghiệp đã thay đổi như thế nào trong ba tháng qua. Các ngân hàng được hỏi trả lời bằng cách chọn một trong năm tùy chọn: thắt chặt đáng kể, thắt chặt một chút, về cơ bản không thay đổi, nới lỏng một chút và nới lỏng đáng kể. Kết quả khảo sát được trình bày dưới dạng tỷ lệ ròng của các ngân hàng trả lời báo cáo đã thắt chặt các tiêu chuẩn cho vay (nghĩa là tỷ lệ ngân hàng báo cáo các tiêu chuẩn thắt chặt trừ đi tỷ lệ phần trăm ngân hàng báo cáo các tiêu chuẩn nới lỏng). Như được hiển thị trên trục bên trái của biểu đồ đặc trưng, các giá trị trên 0 cho thấy các tiêu chuẩn cho vay của ngân hàng đối với các khoản vay doanh nghiệp được thắt chặt và ngược lại.

2. Tỷ lệ thực thắt chặt các tiêu chuẩn cho vay như một chỉ báo hàng đầu về các điều kiện tín dụng

Khi một chu kỳ tăng lãi suất bắt đầu, môi trường lãi suất thắt chặt sẽ khiến các hộ gia đình và doanh nghiệp phải giảm bớt đòn bẩy do chi phí tài chính đang tăng lên. Trong khi đó, các tài sản tài chính cũng sẽ được định giá lại do thay đổi lãi suất, dẫn đến sự biến động gia tăngvà rủi ro thanh khoản của tài sản. Trong những trường hợp này, để đối phó với những rủi ro vỡ nợ tiềm ẩn phía trước, các ngân hàng sẽ tích cực thắt chặt các tiêu chuẩn cho vay của mình để tránh cho những người đi vay có rủi ro vỡ nợ cao hơn hoặc các tài sản thế chấp có giá trị biến động không ổn định cho vay. Khi bắt đầu tăng lãi suất, các tiêu chuẩn cho vay thắt chặt thường bắt đầu với các doanh nghiệp nhỏ, sau đó mở rộng sang các doanh nghiệp lớn và vừa. Suy giảm nguồn vốn có sẵn trên thị trường cuối cùng sẽ dẫn đến tình trạng thiếu thanh khoản và tăng tỷ lệ vỡ nợ, sau đó được phản ánh trong chênh lệch tín dụng mở rộng .

Trong lịch sử, tỷ lệ phần trăm ròng ngày càng tăng của các ngân hàng thắt chặt các tiêu chuẩn cho vay đã dẫn đến hoặc đồng thời với việc mở rộng chênh lệch tín dụng. Trong chu kỳ tăng lãi suất 2005-2007 trước sự sụp đổ của Lehman Brothers, chỉ số này đã bắt đầu tăng trước bốn quý. Trong giai đoạn 2013-2016, kể từ khi Fed giảm dần tỷ lệ lãi suất cho đến khi Yellen thông báo về đợt tăng lãi suất đầu tiên, chỉ số này cũng leo thang và tạo đáy trong sáu quý trước đó. Những tiền lệ này cho thấy, ở một mức độ nào đó, tỷ lệ phần trăm ròng các ngân hàng thắt chặt các tiêu chuẩn cho vay có thể được coi là một chỉ báo hàng đầu trong chu kỳ từ chính sách tiền tệ hỗ trợ sang chính sách thắt chặt hơn.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Nhà đầu tư có thể tham gia giao dịch trực tiếp trên thị trường hàng hoá của Bô Công Thương để tận dụng cơ hội hiện nay. Với nhiều ưu điểm như: Long, Short, T0 .

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận