Quá sớm để lo “siêu chu kỳ hàng hoá”, lãi suất cho vay còn dư địa giảm

Trong bối cảnh lạm phát không nhiều và mặt bằng lãi suất huy động đã giảm khá, lãi suất cho vay sẽ con dư địa giảm thêm...

Đánh giá về lạm phát trong báo cáo mới đây, Công ty Chứng khoán Vietcombank (VCBS) cho rằng, dù thị trường hàng hóa đã tăng cao trong thời gian gần đây nhưng vẫn còn quá sớm để lo ngại khả năng “siêu chu kỳ hàng hoá”.

LẠM PHÁT KHÔNG CÓ TÍNH BỀN LÂU

Theo nhóm nghiên cứu tại VCBS, Ngân hàng Thế giới (WB) dự báo xu hướng tăng giá hàng hoá sẽ chiếm thế chủ đạo trong năm nay. Nhưng song song với nó là chính sách tiền tệ nới lỏng vẫn được duy trì ít nhất cho tới năm 2022 do các ngân hàng trung ương chưa có bất kỳ một động thái nào cho việc thay đổi chính sách tiền tệ bắt nguồn từ lo ngại lạm phát.

Cụ thể, CPI tại Mỹ trong tháng 4/2021 tăng 4,2% so với cùng kỳ. Lạm phát khu vực Euro tăng 1,3% trong tháng 3/2021 từ mức 0,9% của tháng liền trước. Nguyên nhân của lạm phát tăng nhanh là do sự tăng giá phi mã của một số mặt hằng đầy vào phục vụ cho nguyên liên sản xuất.

Nhìn nhận vấn đề này, Cục dự trữ liên bang Mỹ (FED) và Ngân hàng Trung ương Châu Âu (ECB) đều cho rằng các yếu tố gây lạm phát trong giai đoạn này không có tính chất bền lâu, chỉ mang tính chất đặc thù và riêng biệt.

Do đó, chính sách tiền tệ nới lỏng vẫn là thông điệp xuyên suốt. FED tiếp tục duy trì mặt bằng lãi suất, ECB cũng không thay đổi lãi suất.

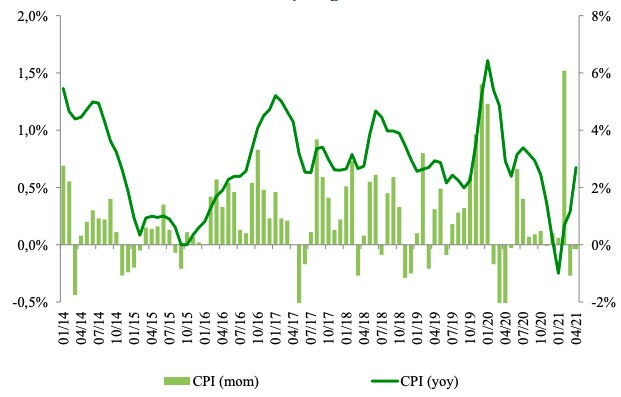

Còn tại Việt Nam, chỉ số giá tiêu dùng CPI tháng 4/2021 giảm 0,04% so với tháng trước, VCBS dự báo lạm phát tháng 5 có thể giảm 0,1% so với tháng 4, tương ứng tăng 2,62% so với cùng kỳ năm trước do sức tiêu dùng phần nào bị tác động bởi làn sóng dịch mới nhất xâm nhập vào Việt Nam.

Theo công ty chứng khoán này, áp lực lạm phát hiện nay không nhiều, chủ yếu đến từ giá dầu và giá nguyên vật liệu xây dựng.

Có cùng quan điểm, Công ty Chứng khoán Bản Việt (VDSC) cho rằng, Ấn Độ đang là nhà nhập khẩu dầu thô lớn thứ 3 trên thế giới. Việc dịch bệnh bùng phát tại quốc gia này sẽ khiến nhu cầu giảm, kéo theo đó, đà tăng giá dầu trong năm 2021 sẽ bị kìm hãm.

“Đây có thể xem là yếu tố tích cực giúp Việt Nam kiểm soát lạm phát năm 2021 dưới 4%. Hiện tại chúng tôi duy trì mức lạm phát kỳ vọng cho cả năm 2021 ở mức 3,5% mặc dù quan ngại lạm phát do chi phí đẩy đang gia tăng”, nhóm nghiên cứu tại VDSC dự báo.

LÃI SUẤT CHO VAY CÒN DƯ ĐỊA GIẢM

Trong bối cảnh lạm phát thuận lợi, mặt bằng lãi suất huy động và cho vay không có nhiều biến động trong tháng 4. Giai đoạn này, thông điệp từ Ngân hàng Nhà nước tiếp tục thể hiện sự nhất quán, kiểm soát chặt chẽ tín dụng chảy vào hoạt động kinh doanh, đầu cơ bất động sản và định hướng chung vẫn là duy trì mặt bằng lãi suất thấp để hỗ trợ cho doanh nghiệp trong bối cảnh dịch bệnh.

Trước đó, Ngân hàng Nhà nước yêu cầu các tổ chức tín dụng tiếp tục triển khai nhiều giải pháp nhằm tháo gỡ khó khăn cho người dân, doanh nghiệp bị ảnh hưởng bởi dịch Covid-19. Thống kê đến đầu tháng 4/2021, các tổ chức tín dụng đã cơ cấu lại thời hạn trả nợ cho 262.000 khách hàng với dư nợ khoảng 357.000 tỉ đồng; miễn, giảm, hạ lãi suất cho hơn 663.000 khách hàng với dư nợ 1,27 triệu tỉ đồng; cho vay mới lãi suất ưu đãi với doanh số lũy kế từ ngày 23/1/2020 đến nay đạt hơn 3,16 triệu tỉ đồng...

VCBS đánh giá lãi suất huy động có thể ổn định trong thời gian tới, mặt bằng lãi suất cho vay sẽ còn dư địa giảm thêm trong bối cảnh lãi suất huy động đã giảm khá trong khoảng 1 năm trở lại đây.

Riêng với thị trường liên ngân hàng, trong 4 tháng đầu năm, tăng trưởng huy động thấp hơn tăng trưởng tín dụng khiến chênh lệch huy động – tín dụng thu hẹp. Theo đó, thanh khoản các ngân hàng thương mại cũng kém dồi dào hơn, lãi suất liên ngân hàng có thể chịu áp lực trong ngắn hạn.

Bên cạnh đó, theo TS. Nguyễn Đức Độ, Phó Viện trưởng Viện Kinh tế tài chính, mặc dù so với hồi đầu năm, có thể mức lãi suất liên ngân hàng thiết lập mặt bằng cao hơn, nhưng so với giai đoạn trước đây thì mặt bằng lãi suất vẫn ở mức thấp. Mặt khác, đặt trong bối cảnh kinh tế có dấu hiệu phục hồi thì việc lãi suất có tăng cũng là điều bình thường.

Được biết, sau khi biến động mạnh trong vài tuần gần đây, đà tăng của lãi suất bình quân VND trên thị trường liên ngân hàng bắt đầu chậm lại.

Riêng trong tuần từ ngày 10-14/5, các bước tăng chỉ nhích nhẹ từ 0,02 – 0,09 điểm phần trăm. Lãi suất cụ thể tại qua đêm 1,26%; 1 tuần 1,32%; 2 tuần 1,39%, 1 tháng 1,44%.

Đồng thời, cũng thể hiện thanh khoản hệ thống dần ổn định để tạo dư địa giảm lãi suất cho vay, lãi suất trái phiếu chính phủ thị trường thứ cấp không có quá nhiều biến động, có tăng nhẹ nhưng cũng có giảm nhẹ.

Đặc biệt, tại thị trường trái phiếu chính phủ sơ cấp trong cùng tuần, Kho bạc Nhà nước huy động thành công toàn bộ 10.500 tỷ đồng trái phiếu chính phủ gọi thầu. Tỷ lệ trúng thầu này cao hơn nhiều so với mức 75% của tuần liền trước. Thậm chí, cao nhất kể từ đầu năm tới nay. Tuy nhiên, lợi suất trúng thầu vẫn đi ngang, thay đổi không đáng kể.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận