QNS - VDSC điều chỉnh tăng dự phóng doanh thu dựa trên kết quả kinh doanh sơ bộ 10T2023

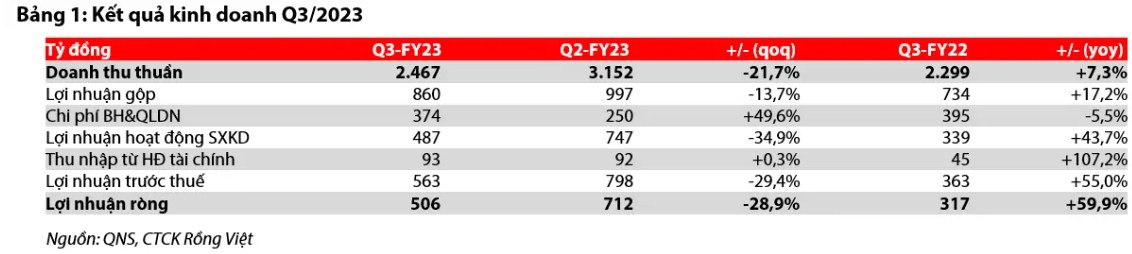

Kết quả kinh doanh Q3 2023 – Lợi nhuận ròng tăng 60% YoY nhờ giá đường bán lẻ tăng mạnh

Theo VDSC trong Q3 2023, doanh thu thuần và lợi nhuận ròng lần lượt đạt 2.467 tỷ đồng (-21,7% QoQ; +7,3% YoY) và 506 tỷ đồng (-28,9% QoQ; +59,9% YoY). Doanh thu giảm so với quý trước do sản lượng đường bán ra giảm 35% so với Q2 2023.

Trong khi đó, VDSC cho rằng lợi nhuận giảm do với quý trước do yếu tố mùa vụ. QNS ghi nhận chi phí bán hàng cao nhất trong Q3 với tỷ lệ chi phí bán hàng/doanh thu đạt 12,0%. Lợi nhuận ròng tăng 60% so với cùng kỳ nhờ biên lợi nhuận cải thiện, được dẫn dắt bởi giá đường tăng.

VDSC nhận thấy Doanh thu thuần và lợi nhuận ròng lũy kế 9T 2023 của QNS đạt lần lượt 7.749 tỷ đồng (+23% YoY) và 1.535 tỷ đồng (+79% YoY). Dựa trên kế hoạch kinh doanh năm 2023 của công ty với 8.400 tỷ doanh thu thuần và 1.008 tỷ lợi nhuận ròng, QNS đã hoàng thành 92% mục tiêu doanh thu và 152% mục tiêu lợi nhuận.

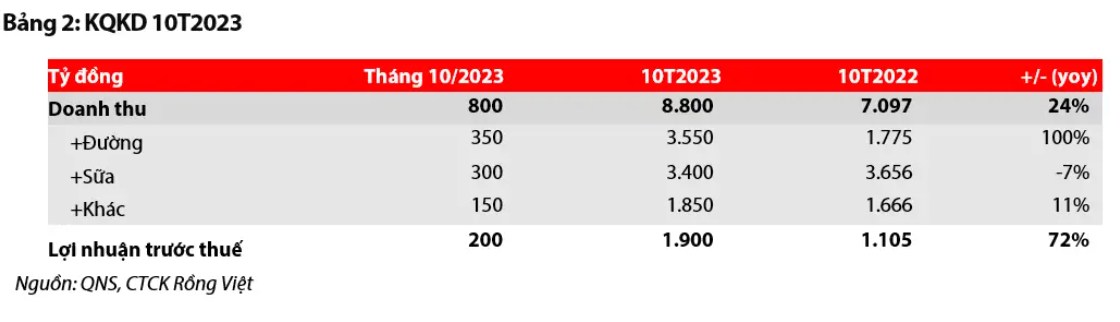

Điều chỉnh tăng dự phóng doanh thu 2023 & 2024.

Theo QNS, tổng doanh thu và lợi nhuận trước thuế lũy kế 10T2023 đạt lần lượt 8.800 tỷ đồng (+24% YoY) và 1.900 tỷ đồng (+72% YoY). Trong khi đó, lợi nhuận ròng 10T2023 đạt 1.695 tỷ đồng (+74% YoY).

Những kết quả này VDSC đánh giá đã giúp công ty hoàn thành lần lượt 105% và 168% mục tiêu doanh thu và lợi nhuận năm 2023. Bên cạnh đó, những kết quả này cũng vượt kỳ vọng của VDSC, được dẫn dắt bởi sản lượng đường bán ra. Cụ thể, sản lượng đường RS bán ra trong 10T2023 cao hơn 32% so với dự đoán của VDSC.

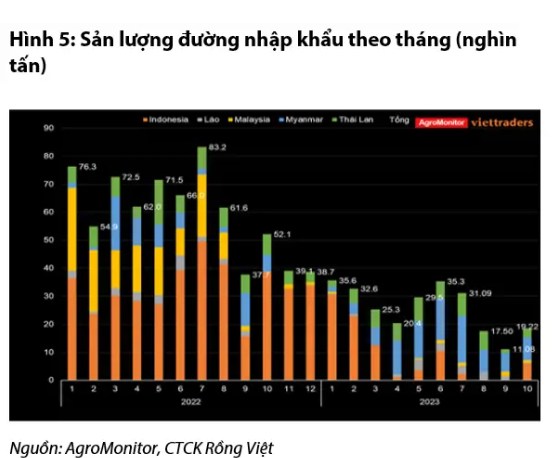

Theo AgroMonitor, nguồn cung đường nội địa Việt Nam được dự đoán sẽ thu hẹp. Sản lượng đường nhập khẩu trong giai đoạn tháng 8 đến tháng 10 năm 2023 thấp, dẫn đến giá bán đường nội địa tiếp tục ở mức cao.

Vì vậy, VDSC điều chỉnh dự phóng sản lượng đường RS bán ra trong giai đoạn 2023/2024 lên 240.000/218.160 tấn từ mức 182.000/217.800 tấn của dự phóng trước đó.

Doanh thu dự phóng giai đoạn 2023/2024 tăng lên 10.806/10.975 tỷ đồng (+30,8%/+1,6% YoY) từ mức 9.933/10.563 tỷ đồng (+20,3%/+6,3% YoY).

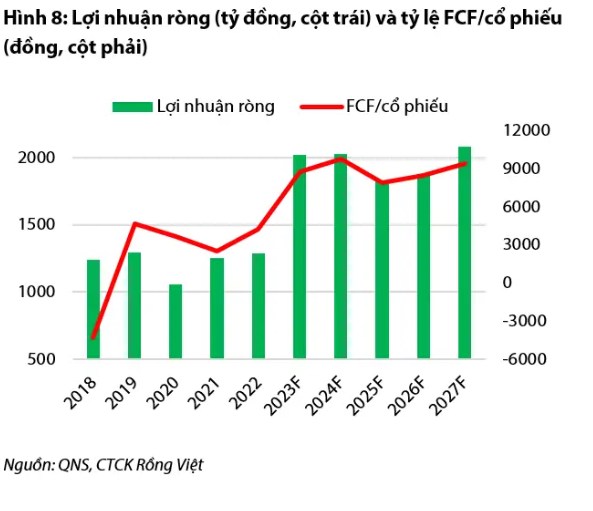

Tương tự, lợi nhuận ròng kỳ vọng được điều chỉnh lên 2.019 tỷ đồng (+57,1% YoY) cho năm 2023 và 2.026 tỷ đồng (+0,4% YoY) cho năm 2024 từ dự phóng lợi nhuận ròng giai đoạn 2023/2024 trước đó 1.960/1.886 tỷ đồng. EPS dự phóng giai đoạn 2023/2024 mới tương ứng là 6.564/6.588 đồng (+55,6%/+0,4% YoY).

VDSC tăng giá mục tiêu lên 54.000 đồng một cổ phiếu do sản lượng đường bán ra được kỳ vọng cao hơn

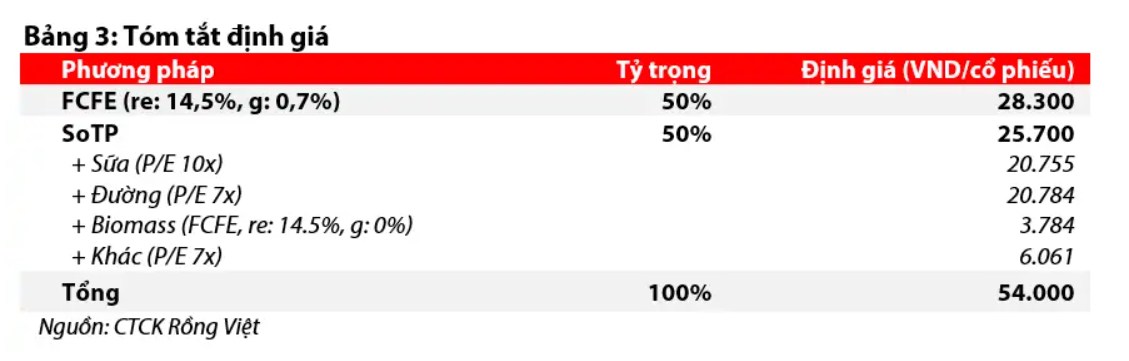

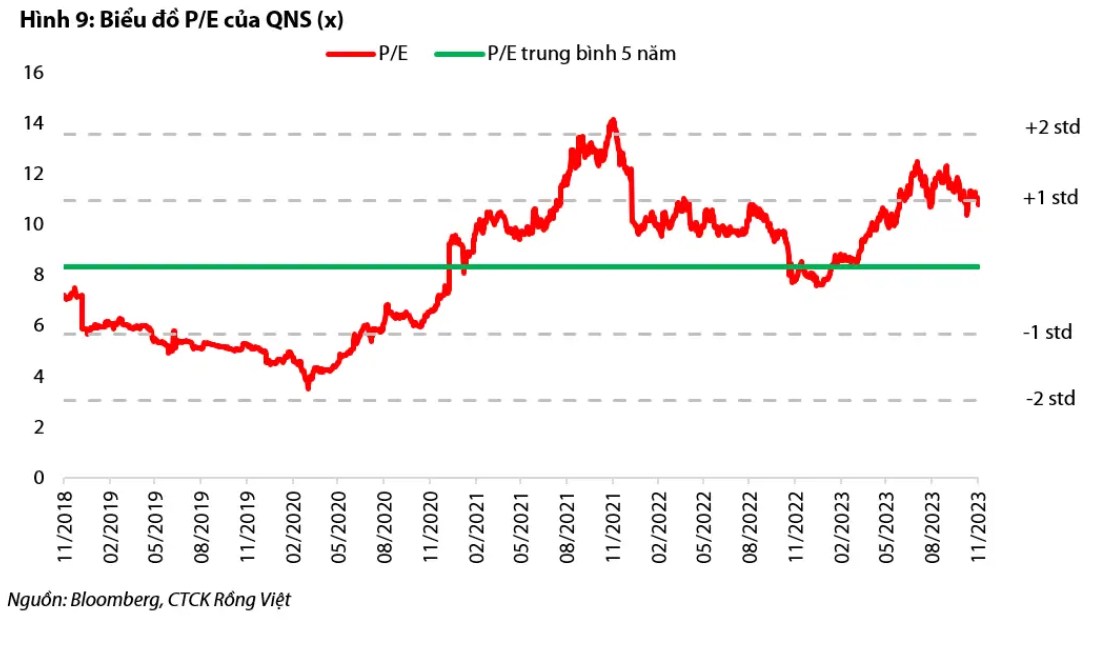

Vì VDSC điều chỉnh tăng dự phóng doanh thu và lợi nhuận như đã nhắc đến ở trên, kết hợp mô hình định giá FCFE (50%) và SOTP (50%), VDSC điều chỉnh tăng giá mục tiêu lên 54.000 đồng/cổ phiếu, cao hơn 2,3% so với giá mục tiêu gần nhất (52.800 đồng/cổ phiếu) vào tháng 7 năm 2023. P/E tương ứng cho giai đoạn 2023/2024 là 8,2/8,2x. Giá mục tiêu cao hơn được hỗ trợ bởi:

1) Dự phóng doanh thu cao hơn cái dẫn đến dự phóng 2022 – 2027F CAGR của lợi nhuận ròng tăng lên +10,1% - cao hơn số dự phóng trước đó là +8,9%.

2) Chính sách thanh toán cổ tức tiền mặt cao hơn kỳ vọng trong giai đoạn 2023-2027, ở mức 40%/cổ phiếu so với tỷ lệ 30%/cổ phiếu trước đó, tương ứng với tỷ lệ chi trả cổ tức trung bình 5 năm là 61%. Lý do chính là lợi nhuận ròng cao hơn của QNS cái sẽ sinh ra dòng tiền mạnh cho công ty. VDSC dự đoán là lợi nhuận ròng của QNS trong giai đoạn 2023-2027 sẽ cao hơn mức lịch sử trong bối cảnh công ty sẽ không tăng các khoản chi đầu tư vào tài sản cố định (CAPEX).

3) Sự sụt giảm của chi phí vốn cổ phần từ 15,6% của dự phóng trước đó xuống 14,5% trong môi trường lãi suất nới lỏng.

4) Cùng với mức ước tính cổ tức tiền mặt trị giá 4.000 đồng/cổ phiếu, lợi nhuận kỳ vọng 12 tháng là +27,2% so với giá đóng cửa ngày 28/11/2023, tương ứng với khuyến nghị MUA của VDSC.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận