QNS: Tăng trưởng nhờ thị phần và mặt bằng giá đường cao

Công ty cổ phần Đường Quảng Ngãi (QNS) là doanh nghiệp có một hệ sinh thái khá đầy đủ, hoạt động trong 4 mảng chính là sữa đậu nành, đường, điện sinh khối và FMCG khác. Với việc thống lĩnh thị trường mảng sữa đậu nành với thương hiệu FAMI; hưởng lợi kinh doanh từ mảng đường khi giá đường thế giới liên tục duy trì ở mức cao. SFI TEAM duy trì khuyến nghị TÍCH CỰC với mã CP QNS.

Mời quý NĐT cùng theo dõi bài phân tích

I. GIỚI THIỆU CÔNG TY

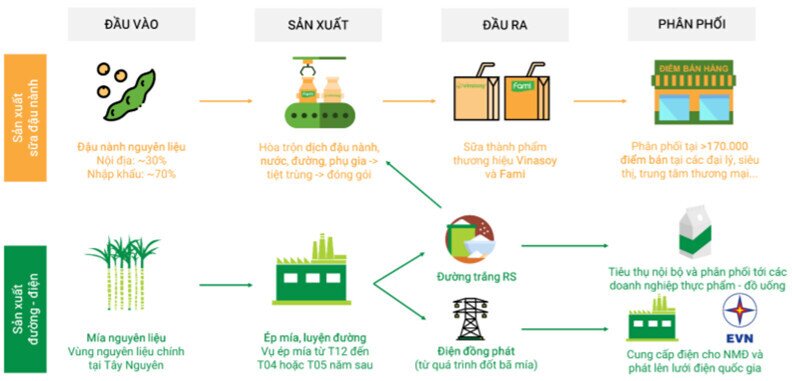

Công ty cổ phần Đường Quảng Ngãi (QNS) là doanh nghiệp có một hệ sinh thái khá đầy đủ, hoạt động trong 4 mảng chính là sữa đậu nành, đường, điện sinh khối và FMCG khác (bia, nước khoáng và bánh kẹo).

Nổi bật nhất trong hoạt động kinh doanh của công ty là mảng sữa đậu nành khi Vinasoy liên tục giữ vị trí số 1 trong ngành với thị phần đạt 85,8% năm 2020. Ngoài ra, QNS cũng sở hữu 2 nhà máy đường là An Khê và Phổ Phong cung cấp 13% sản lượng đường cả nước, đứng thứ 2 toàn quốc. Mảng điện sinh khối của QNS có nhà máy điện An Khê với công suất thiết kế 95MW điện (~27% năng lực sản xuất điện từ bã mía tại Việt Nam).

Mảng kinh doanh khác như nhà máy bánh kẹo Biscafun (công suất 11400 tấn bánh kẹo/năm), nhà máy nước khoáng Thạch Bích (công suất 150 triệu lít/năm) và nhà máy bia Dung Quất (công suất 100 triệu lít/năm) cũng khiến danh mục sản phẩm của QNS trở nên đa dạng và tận dụng được nguồn nguyên liệu đầu vào là đường và điện từ chính HĐ sản xuất của công ty.

II. PHÂN TÍCH KẾT QUẢ KINH DOANH QUÝ III/2021

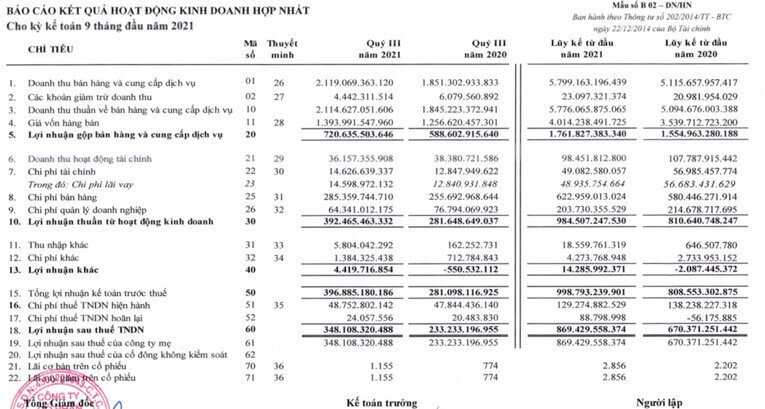

Trong quý 3/2021, doanh thu thuần và lợi nhuận trước thuế của QNS lần lượt đạt 2.100 tỉ đồng và 398 tỉ đồng, tăng trưởng tương ứng 15% và 42% so với cùng kỳ năm trước.

Lũy kế 9 tháng đầu năm, doanh thu thuần và LNTT của QNS đạt lần lượt 5.800 tỉ đồng (tăng 14% so với cùng kỳ) và 1.000 tỉ đồng (tăng 24% so với cùng kỳ), tương ứng hoàn thành 72% và 91% kế hoạch năm.

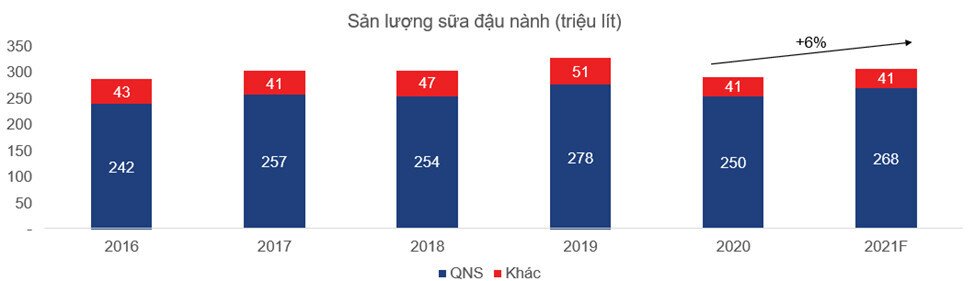

Trong đó, riêng mảng sữa đậu nành của QNS mang về 3.240 tỉ đồng doanh thu, tăng 6% so với cùng kỳ năm trước. Lợi nhuận trước thuế đạt 700 tỉ đồng, giảm 7% so với cùng kỳ năm 2020. Trong 9 tháng đầu năm, QNS tiêu thụ 210 triệu lít sữa, tăng 8% so với cùng kỳ và chiếm 91% thị phần trong nước.

Đối với mảng đường, sản lượng tiêu thụ trong 9 tháng của QNS đạt 84.000 tấn, tăng 17% so với cùng kỳ. Giá bán trung bình tăng 38%.

Lũy kế 9 tháng đầu năm 2021, doanh thu thuần và LNTT mảng đường của QNS đạt 1.320 tỉ đồng (tăng 62% so với cùng kỳ) và 230 tỉ đồng (cùng kỳ năm ngoái lỗ 67 tỉ đồng).

Nhà máy đường RE của QNS đã đi vào hoạt động trong tháng 7, nhưng sản lượng trong quý 3 vẫn ở mức thấp so với đường RS. Công ty này đang lên kế hoạch nhập khẩu thêm 20.000 tấn đường thô từ Úc để sản xuất đường RE trong tháng 12.

Mảng điện sinh khối của QNS tiếp tục lỗ 25 tỉ đồng trong 9 tháng đầu năm (cùng kỳ năm ngoái lỗ 38 tỉ đồng). Doanh thu các sản phẩm khác (bánh kẹo, bia và nước khoáng) của QNS cũng giảm từ 5 - 10% trong quý 3 do ảnh hưởng của đại dịch.

IIi. ĐỘNG LỰC TĂNG TRƯỞNG

1. Thống lĩnh thị trường sữa đậu nành

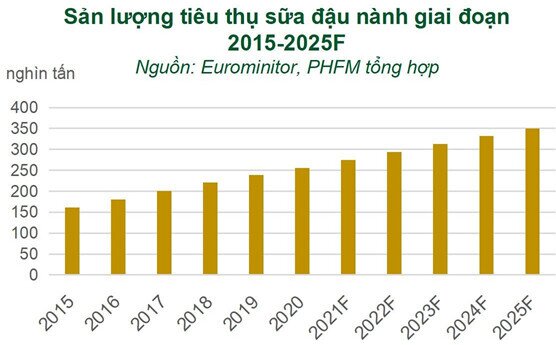

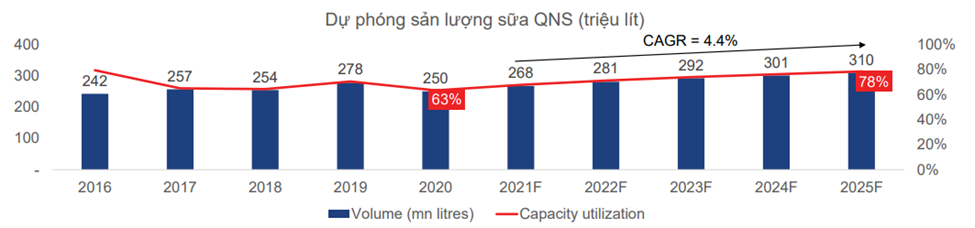

Kỳ vọng sản lượng tiêu thụ sữa đậu nành của QNS có thể quay về mức trước đại dịch và duy trì mức tăng trưởng từ 5-6%/năm trong giai đoạn 2022-2025 nhờ

(1) Sức mua phục hồi

(2) Chất lượng sản phẩm vượt trội và giá cả rẻ hơn so với dòng sản phẩm sữa hạt của đối thủ cạnh tranh

(3) Xu ướng ưu chuộng sữa đậu nành và “ít ngọt” ngày càng được giới trẻ ưu chuộng

QNS thống lĩnh thị trường sữa đậu nành hộp giấy VN

Trong đó, các sản phẩm sữa đậu nành Fami của QNS có giá thành rẻ hơn đối thủ lớn thứ hai – Vinamilk (đối thủ tập trung phát triển mảng sữa bò hơn) khoảng 10%, trong khi có hương vị rất phù hợp với đại đa số người tiêu dùng.

Với 86% thị phần sữa đậu nành hộp giấy, QNS gần như độc chiếm phân khúc thị trường này. Tỷ lệ sữa đậu nành hộp giấy trong tổng lượng sữa đậu nành tiêu thụ ở VN là 35%

=> Về lâu dài ngành sữa đậu nành hộp giấy có khả năng mở rộng nhờ việc người tiêu dùng chuyển đổi sử dụng sữa đậu nành tươi sang sữa đậu nành hộp giấy.

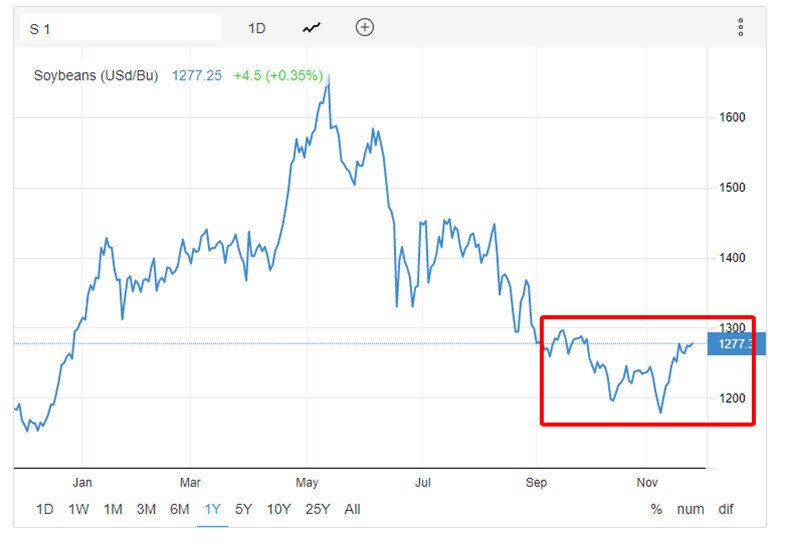

=> Điểm trừ duy nhất sẽ là CHI PHÍ ĐẦU VÀO TĂNG MẠNH

Ngoài giá đậu nành, giá bao bì giấy & các vật liệu khác cũng tăng mạnh.Với việc giá đầu vào tăng mạnh so với cùng kỳ sẽ làm giảm biên lợi nhuận mảng sữa đậu nành trong 2021 từ 44% xuống 39%.

2. Tập trung hoàn thiện chuỗi giá trị Mía – Đường – Điện:

QNS đang chú trọng phát triển vùng nguyên liệu mía, nghiên cứu ra những giống mía phù hợp với từng vùng nguyên liệu và đầu tư máy móc thiết bị, khoa học kỹ thuật vào quá trình canh tác.

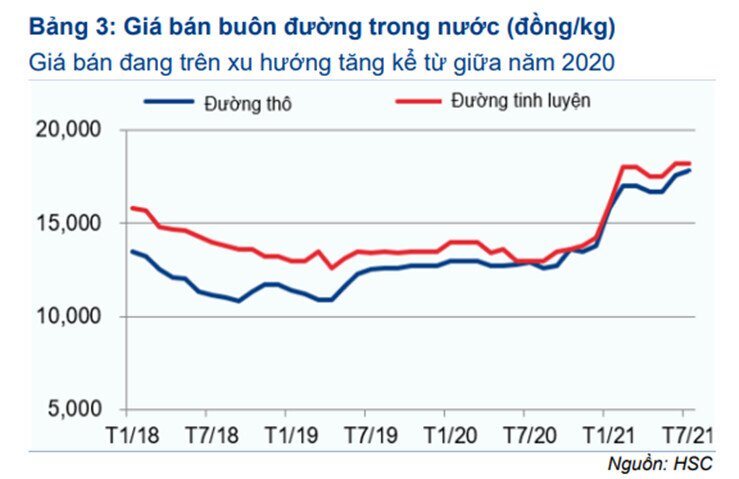

QNS nói riêng và các công ty trong ngành mía đường nói chung được hưởng lợi từ giá đường tăng cao do

(1) Giá đường thế giới chạm mức kỷ lục trong 4 năm qua khi sản lượng đường tại Brazil suy giảm mạnh (lo ngại về việc thiếu hụt nguồn cung xảy ra). Điều này có thể sẽ giúp cải thiện lại mảng biên lợi nhuận gộp của DN

(2) Sản phẩm đường nội có cơ hội cạnh tranh về giá so với đường nhập khẩu khi Bộ Công Thương áp dụng mức thuế chống bán phá giá chính thức 42.99% và thuế chống trợ cấp chính thức 4.65% đối với sản phẩm đường mía có xuất xứ từ Thái Lan trong thời hạn 5 năm. Doanh nghiệp có lợi thế về quy mô vùng nguyên liệu và công suất lớn trong sản xuất đường RS và RE như QNS sẽ được hưởng lợi hơn từ chính sách mới.

=> Điều này dẫn tới việc giá đường nội địa tăng mạnh. Tuy vậy, lượng đường nhập khẩu từ các quốc gia ASEAN vốn không chú trọng xuất khẩu đường như Indonesia, Malaysia, Myanmar, Cambodia lại tăng mạnh, đây là động thái né thuế CBPG & CTC của đường xuất xứ từ Thái Lan.

Mỗi năm QNS thu được lượng bã mía khoảng hơn 600 nghìn tấn và tận dụng để sản xuất điện sinh khối, tổng sản lượng điện phát lên lưới điện quốc gia từ 110-130 triệu KWH/năm. Bên cạnh đó, Công ty cũng đầu tư Hệ thống máy nghiền nhiên liệu đốt lò vào nhà máy điện sinh khối An Khê nhằm khai thác lợi thế phế phẩm nông nghiệp của khu vực miền Trung -Tây Nguyên.

QNS dự định tăng diện tích trồng mía lên 50% cho niên vụ tới.

+ Dây chuyền sản xuất đường RE với tổng vốn đầu tư 900 tỷ đi vào hoạt động thương mại từ 01/07/2021. Ước giai đoạn 2021-2022, sản lượng đường RS của QNS sẽ đạt 105 nghìn tấn (tăng 25% so với cùng kỳ) trong năm 2021 và sẽ tăng 50% lên 158 nghìn tấn trong năm 2022. Dây chuyền sản xuất đường RE bắt đầu đi vào hoạt động thương mại từ ngày 1/7 và QNS đang có kế hoạch đấu thầu hạn ngạch nhập khẩu đường.

+ Công ty đang có kế hoạch đấu thầu hạn ngạch nhập khẩu đường.

Mảng điện sinh khối: QNS dự tính tăng diện tích trồng mía lên 50% cho niên vụ tới -> gia tăng sản lượng bã mía trong quá trình sản xuất đường -> tăng sản lượng điện sinh khối.

Ngoài ra QNS cũng dự định MMA nhiều DN khác

IV. DỰ PHÓNG

Năm 2021, ước tính DTT đạt 7,882 tỷ đồng (+21.4%YoY), chủ yếu nhờ tăng trưởng ngành hàng chính. Trong đó, kết quả kinh doanh mảnh đường có thể tăng vượt trội ~50%YoY Ước tính lợi nhuận sau thuế năm 2021 của QNS đạt 1.330 tỉ đồng, tăng 26% so với cùng kỳ năm trước.

Hiện QNS cũng duy trì trend tăng giá khá ổn bất chấp TT chiều chỉnh mạnh, CP cũng đang có nhịp điều chỉnh đi ngang siết vol ở vùng đỉnh cũ sau pha BREAK.

NĐT có thể túc tắc giải ngân ở vùng giá hiện tại ưu tiên ở giá 56x với mục tiêu cuối năm là 70.

Hiện tại QNS đang bị định giá thấp ở mức P/E khoảng 11x. Với QNS phải xứng đang với mốc PE là 12 lần tăng trưởng nhờ thị phần và mặt bằng giá đường cao

Nguồn: Nguyễn Thị Hồng (ID: E841)_Chuyên viên tư vấn VPS- SFI Team: 0982507747

|

Bài viết do SFI Team thực hiện. Nếu NĐT cần tư vấn cổ phiếu, cơ cấu lại danh mục, nhận khuyến nghị có thể liên hệ hotline: Vũ Hải Đăng 0973.723.461; Hoàng Kim Anh: 096.696.9653 ! Hoặc truy cập room Zalo tại đây |

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận