Phục hồi nền kinh tế: Dư địa chính sách tiền tệ vẫn còn, lạm phát ở mức chấp nhận

Đại dịch Covid-19 gây ra những hậu quả vô cùng nghiêm trọng trên phạm vi toàn cầu, kể cả sinh mạng con người và những tổn thất kinh tế, xã hội hết sức lớn lao và hiện vẫn còn diễn biến phức tạp.

Nhiều quốc gia đã sử dụng mạnh mẽ chính sách tài khóa (CSTK) hỗ trợ doanh nghiệp (DN) và người dân. Đặc biệt, chính sách tiền tệ (CSTT) đã sử dụng nhiều công cụ, giải pháp phi truyền thống để điều hành, cùng phối hợp với CSTK trong nỗ lực giúp các nền kinh tế không rơi vào khủng hoảng, suy thoái. Và Việt Nam cũng không ngoại lệ.

ĐTTC trích đăng ý kiến của TS. Trương Văn Phước, nguyên Quyền Chủ tịch Ủy ban Giám sát tài chính Quốc gia.

Nhìn từ các nước EM và Fed

Trước tiên là phản ứng CSTT của các ngân hàng trung ương (NHTW) ở các nền kinh tế mới nổi (EM). Các công cụ của CSTT có thể được phân loại gồm chính sách lãi suất, chính sách dự trữ, hoạt động cho vay, chương trình mua tài sản và can thiệp trên thị trường ngoại hối.

Mục tiêu trọng tâm CSTT của các NHTW ở EM là nới lỏng các điều kiện tài chính để cho phép tín dụng đến được DN gặp khó khăn, hơn là kích thích tổng cầu. Nếu không được cấp tín dụng và thanh khoản kịp thời, nhiều DN sẽ không thể đáp ứng các cam kết tài chính của họ, dẫn đến đóng cửa kinh doanh, công nhân sẽ mất việc làm.

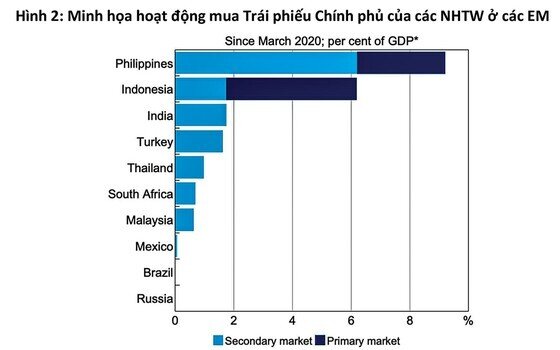

Thậm chí ở một số quốc gia, các NHTW đã thực thi chương trình mua tài sản kết hợp với giảm mạnh lãi suất chính sách.

Cấu trúc các công cụ CSTT phổ biến ở các EM, gồm tăng hoạt động cho vay (35%), hạ lãi suất (20%), can thiệp thị trường ngoại hối (20%), cắt giảm tỷ lệ dự trữ bắt buộc (15%), mua trái phiếu chính phủ - TPCP (10%).

Nhiều NHTW ở EM lần đầu tiên thực thi các chương trình mua tài sản (chủ yếu mua TPCP bằng nội tệ) để giúp chính phủ tài trợ cho các gói hỗ trợ tài khóa rất lớn. Và trong hầu hết trường hợp từ 0,5-1,5% GDP ở các nước EM, so với 2-15% GDP ở các nền kinh tế phát triển.

Tiếp theo là phản ứng CSTT của Cục Dự trữ liên bang Mỹ (Fed). Có thể nói Mỹ là quốc gia bị thiệt hại nặng nề nhất về số lượng ca nhiễm, số người tử vong, cũng như tổn thất nghiêm trọng về mặt kinh tế trong đại dịch Covid-19. Thực tế này làm kinh tế Mỹ đi vào suy thoái từ tháng 2-2020. Tỷ lệ thất nghiệp của Mỹ lên đến 14,7% vào tháng 4-2020, và đến tháng 8-2021 đã kéo giảm xuống mức 5,2%.

Chính phủ Mỹ đã thực thi CSTK để kích thích nền kinh tế và cứu trợ các đối tượng bị ảnh hưởng từ đại dịch. Đáng chú ý, Fed đã triển khai CSTT hết sức mạnh mẽ như giảm lãi suất, nới lỏng định lượng (EQ)...

Cụ thể, CSTT của Mỹ nhắm vào 3 trọng tâm: cắt giảm lãi suất, cho vay và mua tài sản, nới lỏng quy định. Các khoản cho vay và mua tài sản được xem là một phần của QE và hoạt động Repo (mua đi, bán lại trái phiếu). Các nỗ lực này kết hợp lại nhằm đảm bảo Mỹ không gặp phải khủng hoảng thanh khoản như từng trải qua trong cuộc khủng hoảng 2008.

Theo đó, về lãi suất Fed đã cắt giảm lãi suất chuẩn (FFR) 2 lần trong tháng 3-2020 tổng cộng giảm 1,5%, đưa lãi suất FFR giao dịch trong biên độ 0-0,25%/năm. Ngày 15-3-2020, Fed cũng giảm lãi suất chiết khấu 1,5% xuống còn 0,25%.

Một trong những chương trình mua tài sản đơn giản nhất là chương trình QE, trong đó Fed mua trực tiếp tài sản như trái phiếu kho bạc (TPKB) chứng khoán có tài sản đảm bảo. Đồng thời, Fed mở rộng hoạt động Repo trong tháng 3-2020 với tổng giá trị hơn 2.000 tỷ USD, nhằm đảm bảo có đủ thanh khoản trên thị trường tiền tệ.

Hoạt động Repo hiệu quả đã cho phép Fed cho các ngân hàng vay tiền bằng cách mua TPKB từ các ngân hàng này, và bán lại cho họ vào một thời điểm trong tương lai.

Đồng thời, vào tháng 3-2020, Fed đã thiết lập chương trình tín dụng DN trên thị trường sơ cấp để mua trái phiếu DN, nhằm đảm bảo DN nhận được vốn tín dụng. Fed còn thiết lập tiện ích có liên quan là chương trình tín dụng DN trên thị trường thứ cấp nhằm mua lại các trái phiếu DN.

Nhận diện bối cảnh phục hồi và lạm phát

Trong năm đầu của đại dịch (2020), kinh tế thế giới tuy rất khó khăn (tăng trưởng rất thấp, nhiều nước tăng trưởng âm), nhưng áp lực lạm phát chưa gay gắt, giá cả năng lượng còn ở mức thấp, việc đứt gãy chuỗi cung ứng đã xảy ra nhưng hậu quả tác động đến lạm phát các nước chưa rõ nét.

Các chính sách an sinh xã hội và cứu trợ của các nước đảm bảo xoa dịu những mất mát khó khăn của người dân. Qua năm 2021, các nước nhờ tốc độ bao phủ vaccine nhanh đã bắt đầu mở cửa trở lại, nhưng phải đối mặt với sự đứt gãy chuỗi cung ứng sản xuất, logistics gặp khó khăn, thiếu hụt nhân công, giá năng lượng tăng cao, đặc biệt sau thời gian dài phong tỏa sức cầu tăng đột biến.

Việc mất cân đối cung cầu, có thể xem là nguyên nhân chính đưa lạm phát lên cao. Hiện có 2 luồng quan điểm là lạm phát chỉ tạm thời, và lạm phát còn kéo dài bền vững. Cuộc họp mới đây vào đầu tháng 11 của Fed nhận định khái quát: (i) Lạm phát năm 2021 ở Mỹ sẽ rất cao nên cần thu hẹp quy mô mua tài sản, hiện nay là 120 tỷ USD/tháng, sẽ chấm dứt vào khoảng tháng 3-2022, tạo điều kiện Fed bắt đầu tăng lãi suất;

(ii) Các nhân tố căn bản của lạm phát ở Mỹ thiếu bền vững, vì sự đứt gãy chuỗi cung ứng sẽ sớm được kết nối lại, hiệu ứng vòng xoáy tiền nhân công - giá cả cũng sẽ không tồn tại lâu dài;

(iii) Dự báo lạm phát Mỹ khoảng 2% vào cuối năm 2022 sẽ đưa quỹ đạo lạm phát bình quân trong khoảng 4 năm về mức mục tiêu 2%/năm.

Những nhận định này cho thấy lạm phát của Mỹ đang trong tầm kiểm soát, và nhiều nền kinh tế khác có thể khống chế được lạm phát bằng các chính sách kinh tế vĩ mô phù hợp.

Về dự báo giá năng lượng năm 2022, cho rằng nguyên nhân kể từ quý III-2020 lượng tiêu thụ toàn cầu về dầu thô và các sản phẩm dầu khí tăng cao hơn nhiều so với sản lượng, đưa đến mức dự trữ thấp, do đó giá tăng cao. Song tổ chức thông tin năng lượng Mỹ (EIA) trong

Báo cáo dự báo tháng 11-2021, cho rằng với mức gia tăng sản xuất từ OPEC, Mỹ và các quốc gia khác sẽ dẫn đến gia tăng lượng tồn kho và giá dầu thô sụt giảm trong năm 2022. Dự báo giá dầu Brent ở mức bình quân 84USD/thùng trong tháng 12-2021, sẽ xuống còn 66USD/thùng trong tháng 12-2022, tức giảm 21%. Giá dầu WTI ở mức bình quân 81USD/thùng tháng 12-2021 sẽ giảm còn 62USD/thùng tháng 12-2022, tức giảm 23%.

Trong khi đó, các cuộc thăm dò ở Mỹ gần đây cho thấy Fed sẽ tăng lãi suất trong nửa đầu năm 2022. Xác suất Fed tăng lãi suất vào tháng 5-2022 trên 50% và kỳ vọng đến cuối năm 2022 lãi suất cơ bản tăng ít nhất 0,75% có xác suất trên 65%.

Dư địa điều hành CSTT Việt Nam vẫn còn

Do việc bùng phát đại dịch Covid-19 ở làn sóng thứ 4 xảy ra ở Việt Nam khá muộn so với các nước trên thế giới (tháng 5-2021), nên bối cảnh kinh tế, xã hội của Việt Nam có khác so với các nước khi họ thực thi CSTT phản ứng với đại dịch.

Tuy nhiên, những vấn đề của thế giới như lạm phát, giá cả năng lượng, lãi suất đồng USD trong năm 2022 sẽ như thế nào và có tác động, lan truyền ra sao đến Việt Nam, là những tiền đề rất quan trọng khi xem xét dư địa của CSTT trong giai đoạn phục hồi kinh tế sau đại dịch.

Đó là xác định quy mô gói kích thích, phục hồi nền kinh tế ở mức độ nào là phù hợp, khả thi, không gây bất ổn cho kinh tế vĩ mô sau này. Tuy nhiên, đi tìm địa chỉ các nguồn lực tài chính và cách thức huy động các nguồn lực này là vấn đề không đơn giản.

Bên cạnh đó, cần quan tâm đến những cảnh báo về nhập khẩu lạm phát vào Việt Nam, dù không có khả năng cao xảy ra trong thực tế. Hơn nữa đặc thù lạm phát ở Việt Nam cho thấy sự truyền dẫn lạm phát không dễ dàng.

Theo đó, Việt Nam cần có gói hỗ trợ tài chính đủ lớn, đủ rộng và dài để giúp DN và người dân phục hồi thể chất, tinh thần và năng lực kinh doanh sau cơn “bạo bệnh”, không loại trừ khả năng có thêm những đợt bùng phát mới khốc liệt hơn. Thiếu các gói hỗ trợ như vậy, kinh tế Việt Nam có thể rơi vào thời kỳ trì trệ lâu dài, đánh mất nhiều lợi thế và cơ hội vươn tới các mục tiêu phát triển đã đề ra.

Thực tế, dư địa điều hành CSTT vẫn còn, do mức lạm phát đến cuối tháng 10 vẫn thấp (CPI < 2%, lạm phát cơ bản < 1%) và có khả năng dưới 3% đến cuối năm; NHNN có thể giảm lãi suất điều hành ít nhất 1%, mở rộng và nới lỏng điều kiện cho vay tái chiết khấu, tái cấp vốn... Nhờ đó đưa lãi suất cho vay thương mại bình quân giảm xuống.

Cụ thể, một số chỉ tiêu như tỷ lệ vốn ngắn hạn cho vay trung, dài hạn nên được duy trì từ nay đến ít nhất cuối năm 2023, nhằm giảm áp lực về tăng lãi suất huy động. Về hệ số rủi ro tín dụng: trong khi vẫn đảm bảo hệ số an toàn vốn tối thiểu CAR, các DN chịu tổn thất trong đại dịch có thể có hệ số rủi ro tín dụng thấp hơn mức hiện nay, giúp họ tiếp cận được vốn tín dụng. Tiếp tục cơ chế khoanh nợ, giãn nợ đến giữa năm 2023.

Về mặt chính sách, Quốc hội cần xem xét việc đặt ra mức lạm phát mục tiêu bình quân trong 3-5 năm. Không nhất thiết CSTT phải điều hành sao cho lạm phát hàng năm dưới mức mục tiêu (4%) như hiện nay. Lạm phát trong khoảng 3-5 năm (dù có năm cao năm thấp) nhưng bình quân dưới mức 4% là được.

Bên cạnh đó, hỗ trợ CSTK để có nguồn lực tài chính trong các gói kích thích, hỗ trợ. Với xu hướng lãi suất quốc tế đang tăng, việc vay nợ nước ngoài chưa thật phù hợp, nên nguồn tài chính chủ yếu là vay nợ trong nước.

Tham khảo kinh nghiệm các nước về việc NHTW vừa mua trực tiếp TPKB vừa tiến hành hoạt động Repo, nên xem xét việc NHNN mua TPCP, vừa hỗ trợ ngân sách, vừa nắm công cụ để điều hành CSTT, như bơm tiền (mua TPCP), hút tiền (bán TPCP) cho các tổ chức tín dụng.

Đặc biệt, trọng tâm của CSTK là linh hoạt trong không gian chính sách và phối hợp hiệu quả với CSTT. Bởi dư địa CSTT còn rất lớn, khi thu ngân sách dự kiến cả năm vẫn tăng so với dự toán; bội chi ngân sách và trần nợ công vẫn duy trì trong mức cho phép; nợ công vẫn thấp so với ngưỡng an toàn và với mức trần đã được Quốc hội phê chuẩn. Ngoài ra, khả năng huy động nguồn vốn tài chính trong nước vẫn khá dồi dào, khi lãi suất TPCP quanh mức 2,09%/năm đối với kỳ hạn 10 năm.

Vì thế, NHNN dùng tiền cung ứng hoặc tiền gửi của các tổ chức tín dụng, bao gồm tiền gửi dự trữ bắt buộc hay tiền gửi thanh toán để mua TPCP. Đây là quan hệ trên thị trường sơ cấp. Còn các hoạt động trên thị trường thứ cấp nên để nhà đầu tư, nhất là NHNN tham gia. Việc Kho bạc Nhà nước gần đây triển khai mua lại TPKB do tiền ngân sách tạm thời nhàn rỗi, lẽ ra là hoạt động của NHNN.

Việc nhập khẩu lạm phát vào Việt Nam dù khó có khả năng xảy ra trong thực tế, nhưng vẫn phải cẩn trọng và bật chế độ cảnh báo. Tuy nhiên, đặc thù lạm phát ở Việt Nam cho thấy sự truyền dẫn lạm phát không dễ dàng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận