Phe bán khống đóng vai người hùng hay kẻ phản diện trong cuộc khủng hoảng ngân hàng ở Mỹ?

Khi giá cổ phiếu của Ngân hàng First Republic Bank giảm hai con số sau sự sụp đổ của Ngân hàng Thung lũng Silicon vào tháng trước, một số người thân cận với ngân hàng cho vay có trụ sở tại San Francisco lo lắng phe bán khống đang khiến tình hình ở các nhà băng trở nên trầm trọng thêm.

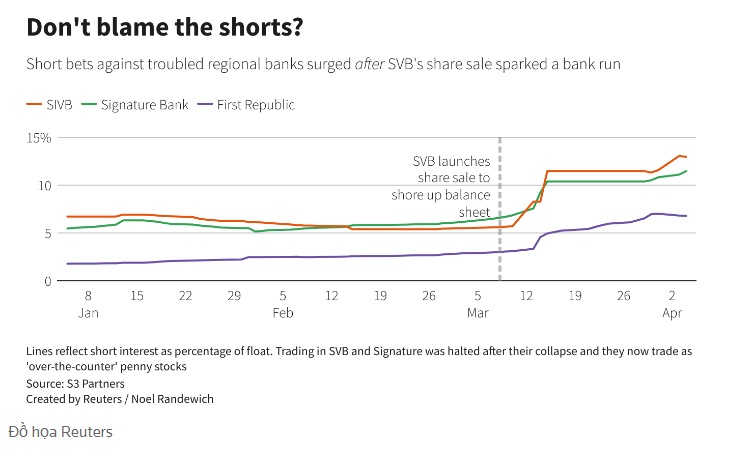

Tỷ lệ bán khống đối với cổ phiếu First Republic thực sự đã tăng khi cuộc khủng hoảng ngành ngân hàng trở nên trầm trọng hơn.

Theo tính toán của nhiều hãng cung cấp dữ liệu, tỷ lệ bán khống First Republic vào đầu tháng 3 chỉ ở mức tối thiểu nhưng đến ngày 31/3 thì đã tăng lên 7-37%. Trong khi đó, tỷ lệ bán khống trung bình với mọi cổ phiếu tại Mỹ chỉ vào khoảng 3-5%.

Hai ngân hàng bị đóng cửa vào tháng trước là SVB và Signature Bank cũng từng trải qua cảnh tương tự, tức là tỷ lệ bán khống đi lên khi giá cổ phiếu đi xuống.

Các giao dịch bán khống đã ảnh hưởng như thế nào đến các ngân hàng trên? Đây là câu hỏi trọng tâm trong cuộc tranh luận mới đây, rằng liệu phe bán khống là người giám sát các mối nguy tiềm tàng trên thị trường chứng khoán hay là kẻ cơ hội tìm cách kiếm lời từ nỗi khổ của người khác. Trong cuộc khủng hoảng ngân hàng hiện tại, câu trả lời có thể là cả hai.

Dennis Kelleher, CEO của tổ chức phi lợi nhuận Better Markets bình luận: “Các lệnh bán khống được đặt trước khi SVB sụp đổ là lời cảnh báo đúng đắn, cho thấy nhà băng này đang bị quản lý sai cách..."

"Vấn đề là khi vụ sụp đổ của SVB diễn ra, những người bán khống với nhiều động cơ khác nhau đã bắt đầu nhắm mục tiêu vào các ngân hàng khác”, Kelleher nhấn mạnh.

Một số người bán khống đã công khai bày tỏ quan điểm tiêu cực về ngành ngân hàng, nhưng phản đối ý kiến rằng họ là nguồn cơn của rắc rối.

Trong lá thư gửi đến khách hàng ngày 13/3, huyền thoại bán khống Jim Chanos nói nhà đầu tư đã biết đến các vấn đề mấu chốt trong bảng cân đối kế toán của SVB từ mùa hè năm ngoái nhưng chỉ đến khi SVB “đột ngột cố gắng và thất bại trong việc huy động vốn thì mọi người mới bắt đầu để tâm”. Quỹ của Chanos cũng bán khống SVB, tờ Reuters cho biết.

Chiến lược gây tranh cãi

Bán khống là hành động mượn một cổ phiếu để bán ra, sau đó chờ giá cổ phiếu giảm để mua vào và trả lại. Nếu giá cổ phiếu giảm như dự kiến thì người bán khống lãi và ngược lại.

Bán khống từng bị chỉ trích nặng nề và bị cấm tạm thời trong cuộc khủng hoảng tài chính năm 2008. Nhưng sau đó, một số người bán khống nổi tiếng như Michael Burry lại được tung hô vì đã dự báo đúng kết cục của thị trường nhà đất Mỹ.

Khủng hoảng niềm tin vào các ngân hàng khu vực Mỹ bắt đầu khi cổ phiếu SVB lao dốc và tiền gửi bị rút ra ồ ạt sau khi nhà băng này công bố kế hoạch huy động vốn vào ngày 8/3. SVB bị các cơ quan quản lý tiếp quản vào ngày 10/3 và cổ phiếu những ngân hàng khu vực khác cũng bị liên lụy. Signature sụp đổ vào ngày 12 và đến giữa tháng 3 thì vốn hóa của First Republic bốc hơi hơn 80%.

Các nhà phân tích của JPMorgan viết trong lưu ý ngày 17/3 rằng phe bán khống đang “hợp lực để khiến khách hàng rút tiền gửi ra khỏi các nhà băng”.

Nhà đầu tư mạo hiểm David Sacks đặt câu hỏi hỏi trên Twitter rằng phải chăng “bọn bán khống thô bỉ” đã dùng mạng xã hội để kích động khách hàng của SVB.

Tuy nhiên, các cuộc phỏng vấn và thông tin công khai cho thấy ít nhất một số nhà bán khống đã đặt cược từ trước khi cuộc khủng hoảng bắt đầu. Ví dụ, Giám đốc đầu tư John Hempton của công ty quản lý tài sản Bronte Capital Management đã bán khống Signature từ tận cuối năm 2021.

Porter Collins, đồng sáng lập công ty quản lý quỹ đầu cơ Seawolf Capital cho biết, ông đã thấy trước rằng lãi suất tăng sẽ ảnh hưởng nặng nề đến các ngân hàng.

Đầu năm 2022, ông bán khống SVB, Signature, First Republic, Silvergate và Charles Schwab. Ông giải thích: “Chỉ cần để ý thì mọi người sẽ thấy các dấu hiệu cảnh báo khá rõ ràng”.

Cácnhà bán khống lãi đậm

Các vị thế bán khống đối với cổ phiếu ngân hàng khu vực đã tăng đáng kể trong tháng 3, nhưng vẫn không thấm vào đâu khi so với những mục tiêu ưa thích khác của phe bán khống. Ví dụ, tỷ lệ bán khống trên tổng số cổ phiếu lưu hành của Tesla lên đến 25% vào năm 2019, còn của GameStop thì từng có lúc vượt quá 100% vào năm 2020.

Trong khi đó, số liệu từ ba nhà cung cấp dữ liệu cho thấy tỷ lệ bán khống của SVB đạt đỉnh trong khoảng 11-19%, còn Signature là 6-11%.

Ihor Dusaniwsky, CEO của công ty nghiên cứu S3 Parnets nhận xét: “Các vị thế bán khống không phải yếu tố chi phối giá cổ phiếu. Mọi người nói rằng thị trường đang bị khuynh đảo bởi một số ít nhà bán khống. Chúng ta có thể thấy rõ rằng điều này là không đúng khi nhìn vào trường hợp của hầu hết các ngân hàng khu vực”.

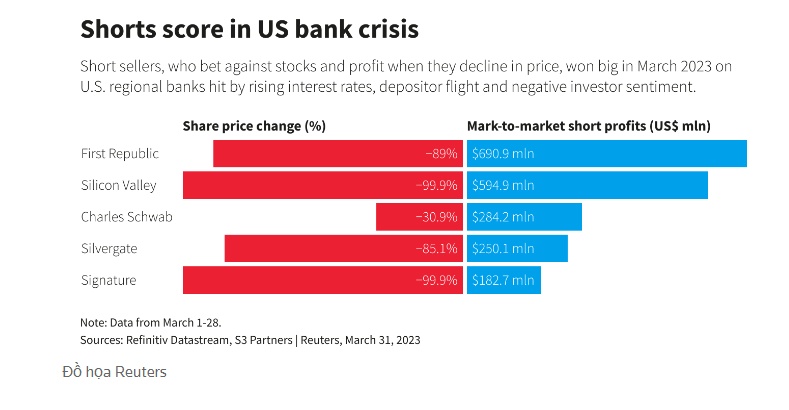

Dù đáng bị chỉ trích hay nên được tung hô, các nhà bán khống vẫn lãi đậm. Theo ước tính của S3, các vị thế bán khống cổ phiếu ngân hàng khu vực tại Mỹ đã tạo ra khoản lãi 4,76 tỷ USD trong tháng 3. Còn trên cấp độ toàn cầu, phe bán khống lãi 14,3 tỷ USD nhờ đặt cược vào sự suy giảm của cổ phiếu ngân hàng.

Cổ phiếu SVB và Signature từng bị ngừng giao dịch sau khi hai ngân hàng này sụp đổ nhưng giờ được mua bán dưới dạng cổ phiếu penny trên thị trường OTC. Lợi nhuận tính trong khoảng thời gian 1 - 28/3/2023.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường