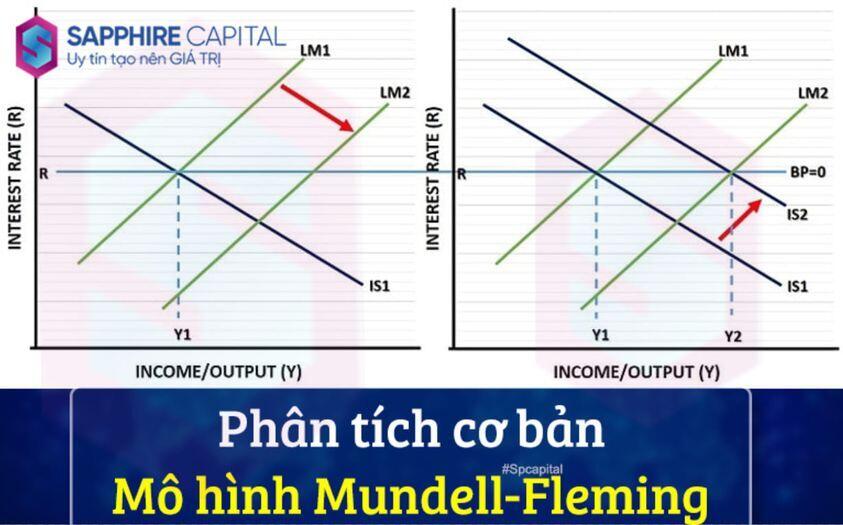

Phân tích cơ bản - Mô hình Mundell-Fleming

Mô hình Mundell-Fleming (Mundell-Fleming Model) là một mô hình kinh tế vĩ mô biểu diễn sự ảnh hưởng của việc thay đổi chính sách tài khóa, tiền tệ đến lãi suất và hoạt động kinh tế của một quốc gia.

Mô hình được phát triển vào đầu những năm 1960 bởi Robert Mundell và Marcus Fleming, mô hình Mundell-Fleming là tiêu chuẩn sách giáo khoa cho các nghiên cứu về chính sách tiền tệ và tài khóa trong nền kinh tế mở. Nó có ảnh hưởng đáng kể đến việc các nhà kinh tế và các nhà hoạch định chính sách giải thích các sự kiện kinh tế và tài chính.

Mô hình này chỉ tập trung vào tổng cầu. Do đó, giả định là nền kinh tế có độ trễ đủ để cho phép việc thay đổi sản lượng mà không cần điều chỉnh một cách đáng kể mức giá hoặc tỉ lệ lạm phát đáng kể.

Các lí thuyết kinh tế vĩ mô tiêu chuẩn cho rằng các chính sách mở rộng tài khóa và tiền tệ mở rộng làm tăng tổng cầu và sản lượng:

- Chính sách tiền tệ mở rộng bằng cách giảm lãi suất làm tăng đầu tư và tiêu dùng.

- Chính sách tài khóa mở rộng bằng cách giảm thuế làm tăng chi tiêu, từ đó làm tăng sản lượng trong ngắn hạn và trung hạn.

Về cơ chế chính được thể hiện trong mô hình Mundell- Fleming, chính sách tài khóa mở rộng thường gây áp lực lên lãi suất vì thâm hụt ngân sách lớn hơn. Dựa trên mô hình tỉ giá hối đoái của và biến động lãi suất, người ta kì vọng:

- Chính sách tiền tệ mở rộng dẫn đến các luồng vốn rút ra (capital outflows), gây áp lực về việc giảm tỉ giá hối đoái.

- Chính sách tài khóa mở rộng sẽ dẫn đến dòng vốn đổ vào (capital inflows), gây áp lực về việc tăng tỉ giá hối đoái.

Xét bốn trường hợp liên quan đến tỉ giá hối đoái cố định và linh hoạt

Chính sách tiền tệ mở rộng

1. Với tỷ giá hối đoái linh hoạt: Áp lực giảm lãi suất trong nước sẽ khiến vốn chảy vào các thị trường có lãi suất cao hơn, gây áp lực giảm giá đối với đồng nội tệ. Dòng vốn càng nhạy cảm với chênh lệch lãi suất, sự giảm giá của tiền tệ càng lớn. Sự giảm giá sẽ làm tăng xuất khẩu ròng, tăng tác động của chính sách tiền tệ mở rộng lên tổng cầu.

2. Với tỉ giá hối đoái cố định: Để ngăn sự sụt giảm của tỉ giá, cơ quan điều hành chính tiền tệ (ở Việt Nam là Ngân hàng Nhà nước Việt Nam) sẽ phải mua đồng tiền của mình để đổi lấy các loại tiền tệ khác trên thị trường ngoại hối. Làm như vậy sẽ thắt chặt tín dụng trong nước và bù đắp cho chính sách tiền tệ mở rộng.

Khả năng duy trì tỉ giá hối đoái cố định sẽ bị giới hạn bởi dự trữ ngoại hối. Do vậy, trong trường hợp tiêu cực, chính sách tiền tệ mở rộng sẽ hoàn toàn không hiệu quả nếu ngân hàng Trung ương (Central bank) buộc phải bù đắp hoàn toàn việc mở rộng ban đầu của cung tiền và cho phép lãi suất tăng trở lại mức ban đầu.

Chính sách tài khoá mở rộng

3. Với tỉ giá hối đoái linh hoạt: Chính sách tài khóa mở rộng sẽ có xu hướng làm tăng lãi suất trong nước, từ đó sẽ kích thích dòng vốn từ các thị trường có lãi suất thấp hơn.

Nếu dòng vốn rất nhạy cảm với chênh lệch lãi suất, thì đồng nội tệ sẽ có xu hướng tăng giá đáng kể. Tuy nhiên, nếu dòng vốn không nhạy cảm với chênh lệch lãi suất, thì đồng tiền sẽ có xu hướng mất giá hơn là tăng giá trị do chính sách giảm cầu sẽ làm xấu đi cán cân thương mại.

4. Với tỉ giá hối đoái cố định: Để ngăn đồng nội tệ tăng giá, ngân hàng Trung ương sẽ phải bán đồng tiền của mình trên thị trường FX. Việc mở rộng cung tiền trong nước sẽ tăng cường tác động của chính sách tài khóa mở rộng lên tổng cầu.

Ý nghĩa của mô hình

- Khi hoạch định chính sách tài khóa và tiền tệ, ba mục tiêu sau không thể được thỏa mãn cùng thời điểm: (1) theo đuổi các chính sách tiền tệ độc lập, (2) cho phép dòng vốn tự do chảy giữa các quốc gia và (3) cam kết bảo vệ tỉ giá hối đoái cố định.

- Mức độ di chuyển vốn rất quan trọng đối với hiệu quả của chính sách tài khóa và tiền tệ trong một nền kinh tế mở. Vì vậy, một số nền kinh tế thị trường mới nổi đang kiểm soát dòng chảy của vốn chặt chẽ hơn để họ có thể vừa duy trì sự độc lập chính sách tiền tệ vừa quản lí tỉ giá hối đoái.

Hiện tại, nền kinh tế của chúng ta đang có những tín hiệu hồi phục sau giai đoạn bị ảnh hưởng bởi Covid 19. Chính phủ đang thực hiện các chính sách tài khoá và điều tiết tiền tệ với mục tiêu sớm đưa đất nước trở lại quỹ đạo phát triển. Với các nhà đầu tư, việc nắm bắt được tình hình kinh tế - xã hội là điều tiên quyết để đưa ra những kế hoạch và mục tiêu tài chính trong năm 2022. Để làm được điều này, các nhà đầu tư cần trang bị cho mình những kiến thức về kinh tế - tài chính – xã hội. Hi vọng, kiến thức trong bài viết này sẽ giúp ích cho các bạn.

﹏﹏﹏

Tư vấn đầu tư có chọn lọc

Dịch vụ tư vấn chuyên nghiệp

Tham gia Room Premium (có thu phí) để nhận được những Siêu cổ phiếu

Ủy thác đầu tư chứng khoán

﹏﹏﹏

Liên hệ Inbox hoặc Zalo:

0985.000.888

Website: https://spcapital.vn

#spcapital #sppoint #dautucophieu #dautuchungkhoan #chinhsachtiente #chinhsachtaikhoa #kinhte #xahoi

Fb Sapphire Capital

Link nguồn: https://www.facebook.com/spcapital888/posts/250958940583521

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận