Nợ xấu tăng cao, khả năng phòng thủ của ngân hàng đang sụt giảm?

Tình hình nợ xấu trong nửa đầu năm trở nên trầm trọng hơn. Dù các ngân hàng đã tăng cường đệm dự phòng nhưng dường như vẫn chưa đủ khả năng phòng thủ.

Tỷ lệ bao phủ nợ xấu được xem là thước đo khả năng phòng thủ của ngân hàng trước rủi ro từ nợ xấu. Với khoản dự phòng được trích lập, khi xảy ra rủi ro nợ xấu, ngân hàng có thể dùng để bù đắp, nhờ đó giúp hoạt động kinh doanh vẫn được đảm bảo.

24/29 ngân hàng giảm tỷ lệ bao phủ nợ xấu

Trong nửa đầu năm 2023, tình hình nợ xấu tại các ngân hàng trở nên trầm trọng hơn khi nền kinh tế còn gặp nhiều khó khăn. Tín dụng chững lại, khả năng quay vòng vốn của doanh nghiệp chậm trễ cũng ảnh hưởng nhiều đến khả năng trả lãi vay và chuyển nhóm nợ tại ngân hàng.

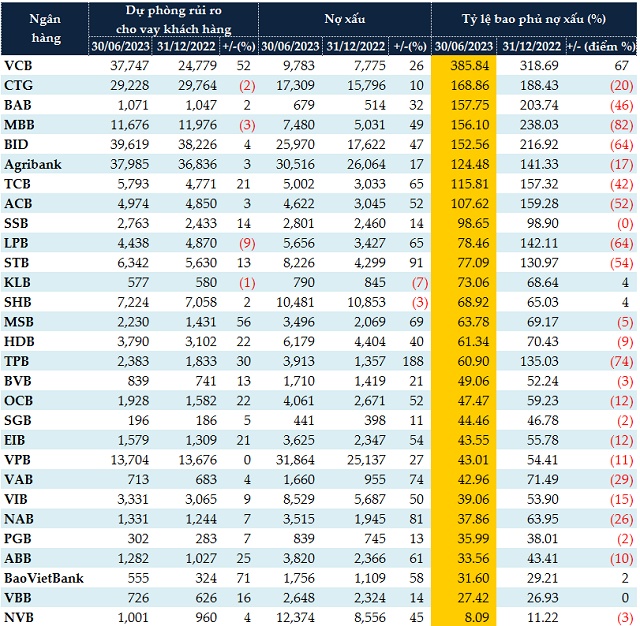

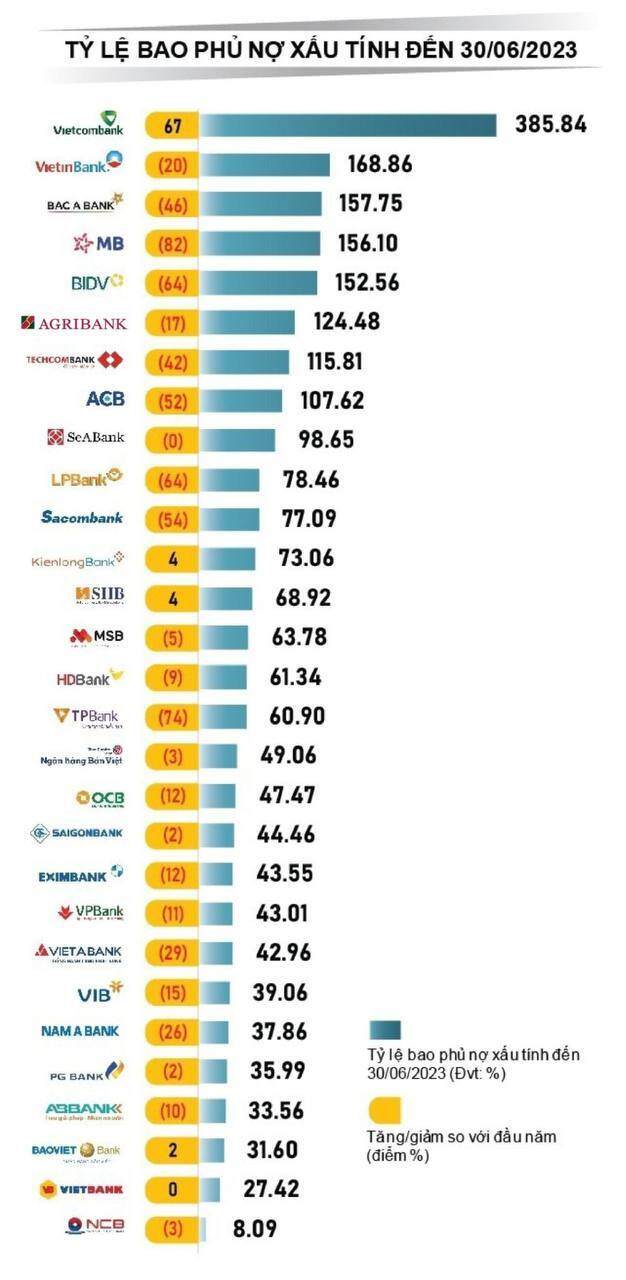

Tỷ lệ bao phủ nợ xấu các ngân hàng tính đến 30/06/2023 (Đvt: Tỷ đồng)

Dữ liệu từ VietstockFinance ghi nhận, tính đến 30/06/2023, tổng nợ xấu của 29 ngân hàng đã công bố BCTC là 219,747 tỷ đồng, tăng đến 34% so với đầu năm. Trong khi đó, dự phòng rủi ro cho vay khách hàng chỉ tăng 10%, ở mức 225,327 tỷ đồng. Vì tỷ lệ tăng của nợ xấu cao hơn tỷ lệ tăng của dự phòng rủi ro nên tỷ lệ bao phủ nợ xấu của các ngân hàng giảm đáng kể.

Có đến 24/29 ngân hàng ghi nhận tỷ lệ bao phủ nợ xấu sụt giảm so với đầu năm, tốc độ giảm bình quân 27 điểm phần trăm.

MB là ngân hàng giảm mạnh nhất (giảm 82 điểm phần trăm), kế đến là TPB (giảm 74 điểm phần trăm), BIDV (giảm 64 điểm phần trăm)…

Chỉ có 5 ngân hàng tăng tỷ lệ bao phủ nợ xấu là Vietcombank (VCB), KLB, BaoVietBank và Vietbank (VBB).

Tỷ lệ bao phủ nợ xấu tại các ngân hàng tăng cao hơn 100% cho thấy các ngân hàng đã trích đủ dự phòng. Trường hợp xấu nhất, nếu chuyển sang nhóm nợ xấu không thể thu hồi thì ngân hàng vẫn còn dự phòng để bao phủ khoản nợ này và không làm ảnh hưởng đến lợi nhuận.

Tuy nhiên, Vietcombank là ngân hàng có mức tỷ lệ bao phủ nợ xấu cao nhất, ở mức 385.84%. Tỷ lệ này cũng tăng hơn 67 điểm phần trăm so với đầu năm. Còn nhớ trước đó, vào cuối quý 2/2022, Vietcombank đã nâng tỷ lệ bao phủ nợ xấu lên trên 500%.

Các ngân hàng khác, dù tỷ lệ phòng thủ giảm so với đầu năm, nhưng vẫn ghi nhận mức trên 100% như VietinBank (CTG, 168.86%), BAB (157.75%), MB (156%), BIDV (152.56%), Agribank (124.48%), TCB (115.81%) và ACB (107.62%).

Tỷ lệ bao phủ nợ xấu năm nay sẽ giảm

Dù hiện tại nợ xấu đang được hỗ trợ bởi chính sách nhằm phục hồi nền kinh tế, các số liệu vẫn cho thấy nợ xấu đang tăng trưởng vượt ngưỡng. Cuối tháng 4/2023, Ngân hàng Nhà nước (NHNN) đã ban hành Thông tư 02/2023/TT-NHNN cho phép các tổ chức tín dụng chủ động cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ khi đáp ứng một số điều kiện cụ thể, với thời hạn 1 năm kể từ ngày được cơ cấu lại.

Do vậy, khi thời hạn Thông tư hết hiệu lực, nợ xấu chắc chắc sẽ còn tăng cao.

TS. Nguyễn Hữu Huân - Giảng viên Trường Đại học Kinh tế TPHCM khẳng định, nợ xấu chắc chắn sẽ tiếp tục xấu từ nay đến cuối năm. Nguyên nhân là vì hiện nay ngân hàng vẫn đang giãn nợ cho doanh nghiệp. Nếu như ngân hàng không giãn nợ, việc nhảy nhóm nợ sẽ diễn ra rất nhanh và tình hình nợ xấu sẽ xấu đi rất nhanh so với con số công bố ở hiện tại.

Ngân hàng công bố số liệu như hiện nay, nhưng vẫn còn rất nhiều khoản nợ được giãn hoặc chưa cho nhảy nhóm nợ. Khi các nhóm nợ này chuyển về đúng trạng thái, tỷ lệ nợ xấu trên hệ thống sẽ rất cao.

TS. Huân cũng dự báo tỷ lệ bao phủ nợ xấu năm nay sẽ giảm hơn năm trước và chắc chắn sẽ tiếp tục giảm, vì năm trước ngân hàng còn “của để dành”, còn năm nay đã xài gần hết, nên cũng không có tiền để tăng tiếp tỷ lệ bao phủ nợ xấu. Vì thế, tình hình sẽ khó khăn hơn.

Thêm vào đó, trong báo cáo phân tích ngành ngân hàng được công bố hôm 05/07, CTCK Mirae Asset nhận định, tỷ lệ nợ xấu mở rộng cho thấy nợ xấu chưa đạt đỉnh. Ngoài ra, kinh tế vĩ mô nói chung sẽ phục hồi dần nhưng chưa thực sự khả quan. Tuy nhiên, với các biện pháp điều hành linh hoạt từ phía NHNN trong việc cắt giảm lãi suất cũng như những điều chỉnh tạm thời đối với quy định ghi nhận nợ xấu sẽ phần nào giảm áp lực phát sinh nợ xấu mới. Mirae Asset kỳ vọng nợ xấu sẽ đạt đỉnh vào cuối năm 2023 hay đầu 2024.

Công ty chứng khoán này còn cho rằng, ngoài vấn đề nợ xấu gia tăng nhanh, một lượng đáng kể trái phiếu doanh nghiệp sắp đến kỳ thanh toán gốc và lãi. Cụ thể, khoảng 200 ngàn tỷ đồng trái phiếu doanh nghiệp sẽ đến hạn thanh toán tiền gốc trong 7 tháng cuối năm 2023, trong khi trái phiếu đáo hạn vào năm 2024 ước tính khoảng 360 ngàn tỷ đồng (+29.4% so với cùng kỳ). Nhìn chung, tổng lượng trái phiếu này không quá lớn so với tổng dư nợ của hệ thống tín dụng trong nước (xấp xỉ 5% tổng tín dụng của ngành ngân hàng), nhưng cũng không thể xem nhẹ tác động dây chuyền và các hệ quả liên quan như gia tăng nợ xấu và gánh nặng chi phí trích lập dự phòng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận