Nợ xấu rình rập

Nợ xấu của các ngân hàng tại Việt Nam đang có xu hướng tăng trong bối cảnh kinh tế toàn cầu và trong nước gặp nhiều thách thức.

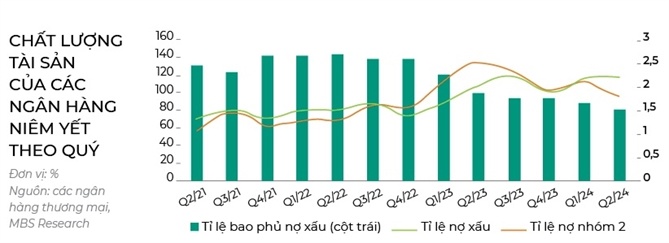

Số liệu từ báo cáo của Công ty Chứng khoán MB (MBS) cho thấy, tỉ lệ nợ xấu và nợ nhóm 2 (nợ cần chú ý) đạt lần lượt 2,21% và 1,81%, tăng 4 điểm cơ bản và giảm 29 điểm cơ bản so với quý trước. So với cuối năm 2023, con số này lần lượt tăng 28 điểm cơ bản và giảm 13 điểm cơ bản. Tỉ lệ bao phủ nợ xấu (LLR) tại cuối quý II/2024 đạt 81,5%, giảm 6 điểm phần trăm so với quý trước và 13,2 điểm phần trăm so với cuối năm 2023.

“Nợ nhóm 2 suy giảm đi cùng với LLR giảm, nhưng tỉ lệ nợ xấu vẫn đang trong xu hướng tăng cho thấy áp lực gia tăng nợ xấu trong những quý tới vẫn còn lớn. Ngoài ra, tăng trưởng tín dụng yếu trong 6 tháng đầu năm 2024 (đạt 6% so với cuối năm 2023 trên toàn hệ thống) cũng đóng góp đáng kể vào sự suy giảm chất lượng tài sản”, chuyên gia của MBS nhận định.

Trong nửa cuối năm 2024, MBS dự báo biên lãi thuần (NIM) của hầu hết các ngân hàng sẽ đi ngang hoặc giảm nhẹ so với nửa đầu năm khiến thu nhập hoạt động của các ngân hàng bị co hẹp. Do đó, các ngân hàng sẽ không còn nhiều dư địa cho việc trích lập dự phòng cũng như xử lý nợ xấu, từ đó tỉ lệ nợ xấu của các ngân hàng tại cuối năm 2024 sẽ nhích nhẹ so với cuối quý II/2024. Tỉ lệ bao phủ nợ xấu cũng được dự báo sẽ giảm nhẹ do phần lớn trích lập sẽ được dùng để xử lý nợ xấu.

Chia sẻ với NCĐT, ông Nguyễn Đại Hiệp, Giám đốc Tư vấn Đầu tư, Trung tâm Phân tích, Công ty Chứng khoán Rồng Việt (VDSC), cho hay, tốc độ tăng của nợ xấu nhanh hơn so với tăng trưởng tín dụng và tỉ lệ bao phủ nợ xấu tiếp tục suy giảm, cho thấy nỗi lo và áp lực về nợ xấu đã và đang tiếp tục hiện hữu.

Điểm tích cực là tỉ lệ nợ xấu nội bảng có chiều hướng giảm nhẹ từ 4,94% trong tháng 5 về mức 4,56% trong tháng 6. Đồng thời, tốc độ xử lý cũng có sự cải thiện theo số liệu từ Ngân hàng Nhà nước.

Trong khi đó, Agriseco Research cũng thận trọng với chất lượng tài sản của toàn ngành khi nền kinh tế vẫn cần thêm thời gian để hồi phục, thậm chí kéo dài đến năm 2025. Chất lượng tài sản có sự phân hóa giữa các ngân hàng. Cụ thể, nhóm ngân hàng chất lượng tài sản tốt sẽ ghi nhận nợ xấu và nợ tái cơ cấu kiểm soát ở mức vừa phải trong khi nhóm ngân hàng có tỉ trọng tín dụng doanh nghiệp cao (bao gồm trái phiếu doanh nghiệp) và có tỉ lệ bao phủ nợ xấu thấp có thể sẽ phải đối mặt với rủi ro nợ xấu và áp lực trích lập tăng cao trong năm 2024-2025.

“Hiện nay, cơn bão Yagi cũng gây thiệt hại lớn về mặt tài sản, hoạt động kinh doanh, tiêu dùng của nền kinh tế. Điều này cũng sẽ ảnh hưởng tới khối doanh nghiệp, cá nhân vay vốn để sản xuất kinh doanh khi bị gián đoạn, thiệt hại. Nhóm khách hàng này cần thời gian để phục hồi và quay trở lại sản xuất kinh doanh và có thể tác động dây chuyền lên các chuỗi giá trị của nhóm khách hàng này. Vì vậy, tôi cho rằng cần thời gian cũng như số liệu đầy đủ hơn để đánh giá tổng thể thiệt hại từ bão ảnh hưởng tới hệ thống ngân hàng. Từ đó, cũng cần có chính sách để hỗ trợ riêng đối với các nhóm khách hàng này”, ông Hiệp nói thêm.

Liên quan đến khắc phục hậu quả sau bão, Ngân hàng Nhà nước mới đây đã yêu cầu các tổ chức tín dụng, chỉ đạo các chi nhánh, phòng giao dịch chủ động rà soát, tổng hợp thiệt hại của khách hàng đang vay vốn để kịp thời áp dụng các biện pháp hỗ trợ, tháo gỡ khó khăn cho khách hàng như cơ cấu lại thời hạn trả nợ, xem xét miễn giảm lãi vay, tiếp tục cho vay mới khôi phục sản xuất kinh doanh sau bão theo các quy định hiện hành.

Về mặt lý thuyết, khi tín dụng tăng trưởng chậm, các doanh nghiệp gặp khó khăn trong việc tiếp cận vốn để tái cơ cấu nợ hoặc phục hồi sản xuất. Điều này có thể khiến các khoản nợ xấu cũ không được xử lý triệt để và tiếp tục gia tăng, đặc biệt trong bối cảnh kinh tế suy yếu.

Nhằm hỗ trợ tăng trưởng tín dụng hướng đến mục tiêu 15%, Ngân hàng Nhà nước công bố sau ngày 28/8/2024, các ngân hàng có tốc độ tăng trưởng tín dụng đạt trên 80% chỉ tiêu Ngân hàng Nhà nước giao sẽ được điều chỉnh tăng thêm room tín dụng dựa trên cơ sở điểm xếp hạng và đây cũng là điểm đáng chú ý.

Chuyên gia của VDSC cho rằng điều này thể hiện một phần nhu cầu tín dụng sẽ phục hồi tốt hơn trong những tháng tới ở một số nhóm ngân hàng tư nhân đang tăng trưởng tín dụng tốt. Dự kiến nhu cầu vốn chung cũng sẽ hồi phục tốt hơn vào quý IV/2024 khi các hoạt động về sản xuất, xuất nhập khẩu, tiêu dùng, đầu tư, xây dựng... được đẩy mạnh theo tính thời vụ hằng năm.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận