Nợ xấu ngân hàng tăng so với đầu năm?

Diễn biến nợ xấu của các ngân hàng trong 6 tháng đầu năm 2019 không đồng nhất. Một mặt, nhiều nhà băng giảm tỷ lệ trích lập dự phòng giúp lãi ròng lên cao, nhưng số lượng ngân hàng tăng trích lập dự phòng rủi ro để xử lý nợ xấu cũng không ít.

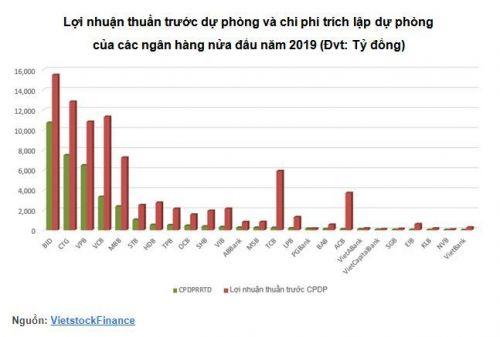

Trong 6 tháng đầu năm 2019, gần một nửa ngân hàng giảm tỷ lệ trích lập chi phí dự phòng rủi ro tín dụng, giúp đẩy lợi nhuận lên cao. Ghi nhận giảm hơn 50% tỷ lệ chi phí dự phòng so với cùng kỳ năm trước có Eximbank (EIB, -125%), Vietbank (VBB, -84%), ACB(-79%), Techcombank (TCB, -77%)…

Ở chiều ngược lại, nhiều nhà băng “chấp nhận hy sinh” lợi nhuận, đẩy chi phí dự phòng lên cao như PGBank (gấp 9.9 lần), VietinBank (CTG, +51%), SHB (+50%)…

Tại Hội nghị sơ kết hoạt động ngân hàng 6 tháng đầu năm 2019 diễn ra ngày 05/07/2019 vừa qua, đại diện Ngân hàng Nhà nước cho biết, tính từ năm 2012 đến cuối tháng 6/2019, ước tính toàn hệ thống các TCTD đã xử lý được 937.5 nghìn tỷ đồng nợ xấu, trong đó riêng trong năm 2018 đã xử lý được 163.14 nghìn tỷ đồng, tỷ lệ nợ xấu nội bảng ước đến cuối tháng 6/2019 là 1.91%.

Về kết quả xử lý nợ xấu theo Nghị quyết 42 lũy kế từ 15/8/2017 đến cuối tháng 6/2019, toàn hệ thống TCTD ước đã xử lý được 264.06 nghìn tỷ đồng nợ xấu, trong đó xử lý nợ xấu nội bảng là 127,641 nghìn tỷ đồng.

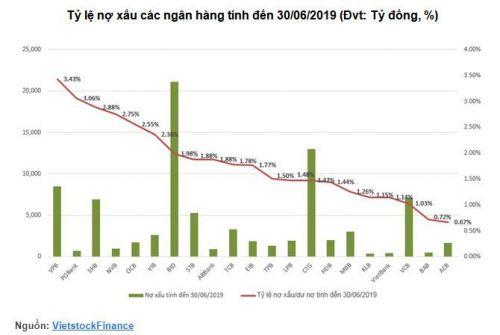

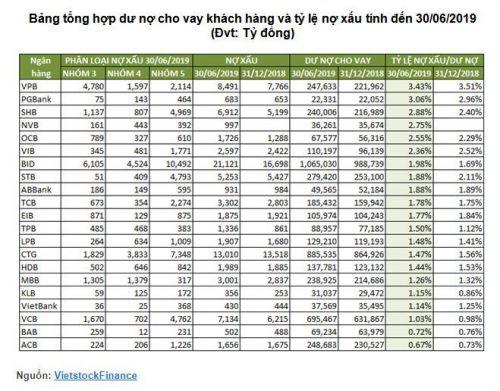

Tính đến 30/06/2019, theo số liệu thống kê của Vietstock dựa trên 21 ngân hàng đã công bố thông tin về nợ xấu quý 2/2019, hai nhà băng có tỷ lệ nợ xấu trên dư nợ trên 3% là VPBank (VPB, 3.43%) và PGBank (3.06%).

Mặc dù dẫn đầu về tỷ lệ nợ xấu/dư nợ, nhưng tỷ lệ này của VPbank đã giảm so với con số 3.51% hồi đầu năm. Nguyên nhân do tốc độ tăng trưởng của dư nợ cho vay cao hơn so với tốc độ tăng của nợ xấu.

Có 9/21 ngân hàng ghi nhận tỷ lệ nợ xấu tăng so với đầu năm. Trong đó, tăng mạnh nhất là SHB, từ mức 2.4% hồi đầu năm lên mức 2.88%; kế đến là TPBank (TPB) mặc dù vẫn kiểm soát tỷ lệ nợ xấu ở mức thấp nhưng cũng đã tăng từ mức 1.12% hồi đầu năm lên mức 1.5%. Nhóm nhà băng có tỷ lệ nợ xấu tăng từ 0.05 – 0.3 điểm phần trăm là OCB, Techcombank (TCB), KienLongBank (KLB) và Vietcombank (VCB).

11/21 ngân hàng trong hệ thống đã giảm được tỷ lệ nợ xấu/dư nợ cho vay, đây có thể được xem là dấu hiệu khả quan bước đầu trong 6 tháng đầu năm của ngành ngân hàng. Tuy nhiên, thực chất chỉ 6 nhà băng có con số nợ xấu tuyệt đối giảm so với đầu năm như HDBank (HDB, -6%), Sacombank (STB, -3%), ABBank (-5%), CTG (-4%), Vietbank (-3%) và ACB (-1%).

Trong số các ngân hàng nói trên, trường hợp của HDBank có chút khác biệt - đó là ngân hàng này có công ty tài chính tiêu dùng HDSaison. Mặc dù khu vực tài chính tiêu dùng có mặt bằng tỷ lệ nợ xấu thường ở mức cao, nhưng tỷ lệ nợ xấu hợp nhất cả HDBank và công ty tài chính tiêu dùng cũng chỉ 1.44%, giảm đáng kể so với con số 1.55% vào cuối năm 2018. Riêng ngân hàng mẹ thì nợ xấu dưới 1% và duy trì suốt nhiều năm qua.

Trở lại với tình hình chung của các ngân hàng, mặc dù tỷ lệ nợ xấu trên dư nợ cho vay có xu hướng giảm, nhưng con số nợ xấu vẫn tăng so với đầu năm. Tính đến ngày 30/06/2019, tổng nợ xấu của 21 ngân hàng thống kê được là 85,207 tỷ đồng, tăng 10% so với đầu năm. Cơ cấu nợ tập trung chủ yếu vào nợ có khả năng mất vốn (nhóm 5).

Xét về giá trị tuyệt đối, BIDV (BID) đang dẫn đầu với 21,121 nghìn tỷ đồng nợ xấu, sau đó là CTG (13,010 tỷ đồng), rồi mới đến VPB (8,491 tỷ đồng).

Có chê cũng phải có khen. Tấm gương sáng nhất trong công cuộc xử lý nợ xấu phải kể đến là Sacombank (STB), đã thành công khi kéo giảm tỷ lệ nợ xấu/dư nợ về 1.88%, trong khi mới đầu năm con số này là 2.11%, đúng như kỳ vọng mà lãnh đạo nhà băng này đặt ra.

Ở chiều hướng khác, một số nhà băng đã công bố BCTC tuy nhiên không công khai chi tiết nợ xấu như Viet Capital Bank (VietCapitalBank), Saigonbank (SGB) và Viet A Bank.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận