24HMONEY đã kiểm duyệt

24HMONEY đã kiểm duyệt

08/01/2024

Những tín hiệu khởi sắc của ngành ngân hàng

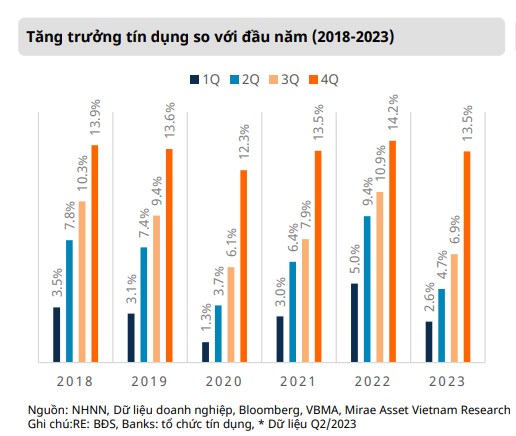

Tăng tốc tín dụng giai đoạn cuối năm: Tính đến ngày 20/12/2023, tăng trưởng tín dụng chỉ đạt khoảng 10.85% so với 2022, tuy nhiên, ước tính sơ bộ tăng trưởng cả năm tăng mạnh lên mức 13.5%. Nói cách khác, mức tăng trưởng tín dụng quan sát được trong Q4/2023 gần như tương đương với mức tăng trưởng tín dụng trong 9T2023.

Nhìn chung, tăng trưởng tín dụng của ngành ngân hàng đã gần đạt cận dưới mục tiêu của NHNN cho năm 2023 là tăng 14-16%. Mặc dù việc gia tăng giải ngân muộn có thể không chuyển hóa ngay vào lợi nhuận năm 2023 của các ngân hàng, nhưng vẫn sẽ góp phần phục hồi lợi nhuận trong năm 2024. Hơn nữa, tín dụng tăng cao dự kiến sẽ có tác động tích cực đến việc giảm tỷ lệ nợ xấu.

Lãi suất cho vay tiếp tục giảm trong Q3/2023, giảm áp lực chung: Lãi suất cho vay đã giảm khoảng 200–220bps, sau khi NHNN cắt giảm LS điều hành khoảng 150bps qua các đợt. Tuy nhiên, lãi suất cho vay vẫn cao hơn so với mức trước đại dịch COVID-19.

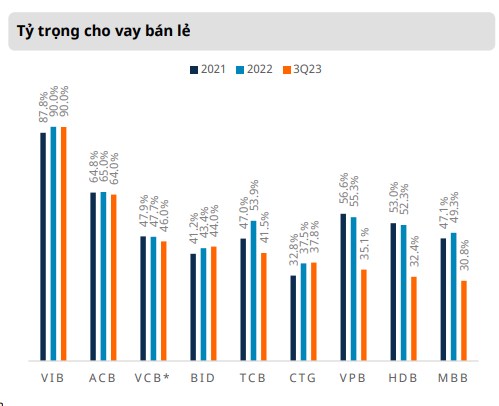

Trong Q3/2023, cho vay doanh nghiệp tiếp tục là động lực dẫn dắt tăng trưởng tín dụng, trong khi nhu cầu tín dụng từ phân khúc bán lẻ vẫn ở mức thấp: Trong Q4/2023, dự kiến sẽ không có thay đổi đáng kể trong cơ cấu giải ngân mới, trong khi kỳ vọng sự cải thiện tín dụng vào năm 2024 sẽ có mức tăng trưởng cân bằng hơn giữa các phân khúc.

Duy trì mục tiêu tăng trưởng tín dụng cao trong năm 2024: NHNN đã công bố mục tiêu tăng trưởng tín dụng 15% cho năm 2024 từ rất sớm. Mức tăng trưởng này cao hơn mục tiêu tăng trưởng trong trung hạn của ngành là khoảng 14% một phần do tăng trưởng tín dụng năm 2023 thấp hơn dự kiến (13.5% so với 14- 16%). Dựa trên kỳ vọng vĩ mô khởi sắc hơn ở cả trong nước và quốc tế vào năm 2024, chúng tôi cho rằng mục tiêu tăng trưởng tín dụng trong khoảng 14%-15% là phù hợp và khả thi, đặc biệt không ẩn chứa quá nhiều rủi ro về sau.

Về triển vọng năm 2024, chúng tôi vẫn lạc quan về tăng trưởng tiền gửi khi triển vọng kinh tế dần khởi sắc hơn: Trong khi Fed chưa chính thức tuyên bố kết thúc chu kỳ thắt chặt tiền tệ, khả năng tiếp tục tăng lãi suất dường như bị loại bỏ. Thay vào đó, có những dấu hiệu cho thấy khả năng cắt giảm lãi suất vào năm 2024. Triển vọng kinh tế thế giới cũng được dự kiến sẽ dần cải thiện.

Đối với điều kiện kinh tế trong nước, trong khi lạm phát và tỷ giá hối đoái đã tạm thời được kiểm soát, tăng trưởng kinh tế thấp hơn kỳ vọng trong năm 2023 có thể sẽ thúc đẩy các cơ quan quản lý có nhiều động lực hơn để sử dụng các biện pháp hỗ trợ phục hồi kinh tế. Mặc dù tiến độ đầu tư công sau 11T2023 vẫn tương đối chậm sv. kế hoạch năm (59%), tăng trưởng sv. ck. vẫn rất tích cực với mức +36%. Chúng tôi kỳ vọng đầu tư công sẽ tiếp tục đóng vai trò là động lực quan trọng cho tăng trưởng kinh tế vào năm 2024. Thặng dư thương mại mạnh mẽ trong 11T2023 cũng làm giảm bớt lo ngại về sự cần thiết của việc can thiệp vào điều hành tỷ giá thông qua lãi suất.

Bất chấp sự gia tăng liên tục của tỷ lệ nợ xấu, một số chỉ báo cho thấy nợ xấu sẽ sớm đạt đỉnh: Các yếu tố hỗ trợ cho luận điểm này bao gồm lãi suất liên tục giảm trong những tháng gần đây, kinh tế tuy yếu nhưng vẫn có sự phục hồi, và tốc độ hình thành nợ quá hạn suy giảm. Việc lãi suất cho vay giảm đồng thời với sự phục hồi của kinh tế sẽ làm giảm tốc độ hình thành của nợ xấu, trong khi tăng trưởng tín dụng sẽ làm suy giảm tỷ lệ nợ xấu. Hơn nữa, các diễn biến này sẽ gia tăng thu nhập, góp phần giảm bớt gánh nặng dự phòng. Tỷ lệ nợ xấu gộp (bao gồm nợ nhóm 2–5) của các NHNY, có sự phân hóa trong quý 3, nhưng nhìn chung có xu hướng cải thiện. Ngoài ra, tốc độ hình thành nợ xấu mới đang liên tục suy giảm trong 4 quý vừa qua. Nhìn chung, sẽ không quá lạc quan khi cho rằng tỷ lệ nợ xấu sẽ sớm đạt đỉnh trong giai đoạn cuối năm 2023 hoặc nửa đầu năm 2024.

Các cổ phiếu được ưu tiên gồm các ngân hàng có khả năng duy trì chất lượng tài sản vượt trội, như các ngân hàng thương mại nhà nước hay nhóm tư nhân, bao gồm ACB, TCB, và MBB. Trong nhóm tư nhân, TCB và MBB được cho là có triển vọng tăng giá cao hơn khi đang bị chiết khấu nhiều hơn do tỷ trọng nắm giữ TPDN và cho vay BĐS trong danh mục tín dụng tương đối lớn. Lo ngại về những yếu tố này hiện nay đã được giảm bớt ở một mức độ nhất định.

Một vài ngân hàng sẽ có tăng trưởng vượt trội về lợi nhuận trong năm 2024 bao gồm HDB và VPB. Những giả định cho tăng trưởng lợi nhuận của hai ngân hàng này bao gồm cho vay tiêu dùng dần phục hồi và khả năng tối ưu hóa cơ cấu tài sản. Ngoài ra, VPB còn sở hữu các yếu tố thuận lợi khác như nền lợi nhuận thấp trong năm 2023 và nguồn vốn mới từ đợt phát hành riêng lẻ cho đối tác chiến lược.

Bình luận