Những doanh nghiệp được dự báo lợi nhuận bùng nổ quý 2/2022

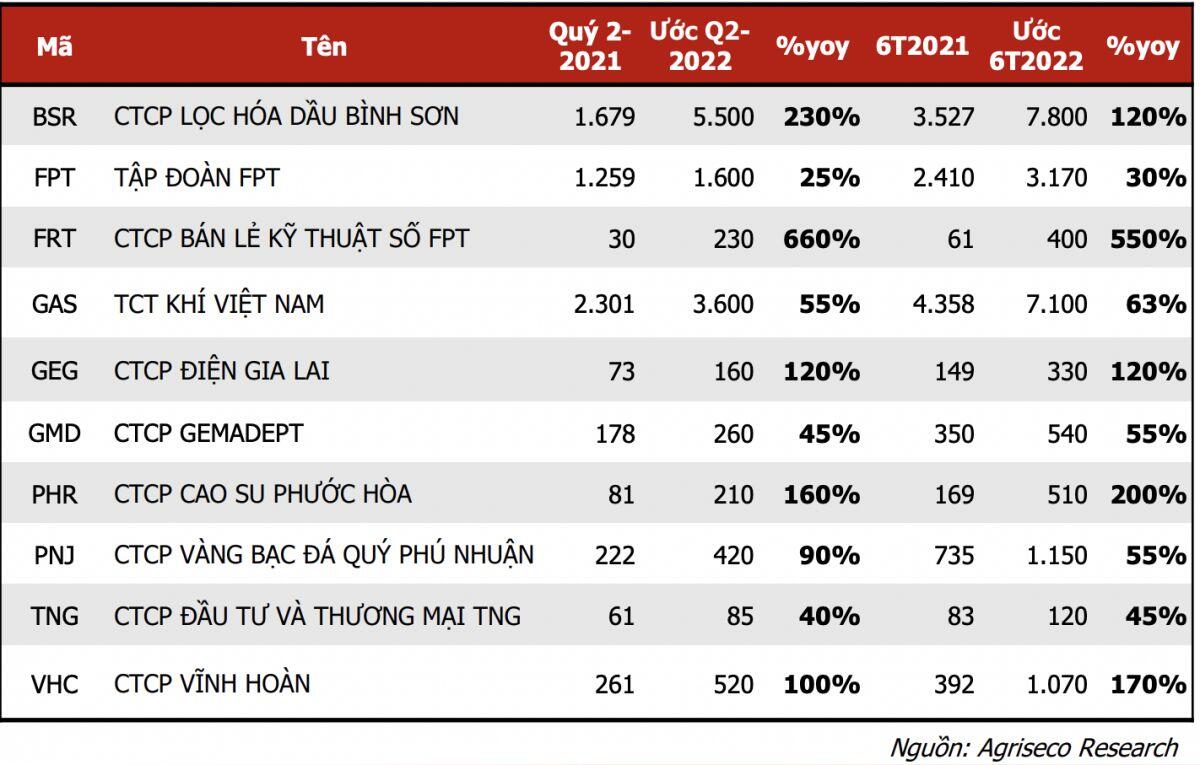

CTCP Chứng khoán Agribank (Agriseco) vừa có dự báo về một số doanh nghiệp có lợi nhuận tăng trưởng tích cực trong quý 2/2022 và các luận điểm đầu tư đi kèm.

Tính tới ngày 21/06/2022, chỉ số VN-Index đang trong giai đoạn điều chỉnh từ đầu tháng 4 với mức giảm gần 30% kể từ vùng đỉnh 1.528 điểm. Thanh khoản bình quân từ đầu tháng 4 đến nay đạt dưới 20 nghìn tỷ, thấp hơn tới 50% so với mức kỷ lục trên 40 nghìn tỷ đạt được trong năm 2021.

Bên cạnh đó, bối cảnh vĩ mô đang tiềm ẩn nhiều yếu tố bất lợi như áp lực lạm phát tăng trên toàn cầu, diễn biến địa chính trị còn phức tạp. Agriseco cho rằng dòng tiền chưa thể sớm quay lại thị trường, sẽ tiếp tục phân hóa và tập trung vào các cổ phiếu cơ bản tốt, doanh nghiệp có khả năng tăng trưởng cao và ít bị tác động bởi những thông tin tiêu cực trong ngắn hạn. Theo đó, việc đánh giá tiềm năng của doanh nghiệp là cần thiết để nhà đầu tư để xác định cơ hội đầu tư dài hạn.

CTCP LỌC HÓA DẦU BÌNH SƠN (HOSE: BSR)

Doanh thu và LNST của BSR trong quý 1 đạt 34,78 nghìn tỷ và 2,31 nghìn tỷ, tăng trưởng lần lượt 65% và 25% so với cùng kỳ. Sản lượng tiêu thụ của doanh nghiệp đạt trên 1,5 nghìn tấn, tăng trưởng 6,18% so với cùng kỳ.

Chênh lệch giữa giá dầu thô và xăng (crack spread) tăng cao giúp cải thiện biên lợi nhuận. Tình trạng cắt giảm công suất lọc dầu tại Mỹ khiến crack spread tăng hơn gấp 2 lần kể từ đầu tháng 4 được kì vọng tác động trực tiếp lên biên lợi nhuận của BSR trong Quý 2/2022.

Giá dầu thế giới liên tục tăng và neo ở mức cao trên 100 USD/thùng trong cả quý 2/2022. Yếu tố này sẽ khiến doanh thu của doanh nghiệp tăng do thay đổi giá dầu được chuyển vào giá sản phẩm đầu ra.

Dự báo tăng trưởng: Agriseco kì vọng KQKD của doanh nghiệp có thể tăng trưởng đột biến trong quý 2 nhờ những diễn biến thuận lợi về giá dầu thế giới và biên lợi nhuận cải thiện nhờ crack spread tăng mạnh.

Giá mục tiêu: 35.000đ/cp

Phân tích kỹ thuật: Vẫn duy trì xu hướng tăng giá khi nằm trên các đường hỗ trợ ngắn và trung hạn MA20 và MA50. Vùng mua quanh 25.000đ/cp, cắt lỗ khi giá nằm dưới 23.000đ/cp.

TẬP ĐOÀN FPT (HOSE: FPT)

5 tháng đầu năm 2022, FPT tiếp tục ghi nhận tốc độ tăng trưởng hơn 31% về mặt lợi nhuận và hơn 22% về mặt doanh thu. Lợi nhuận tăng trưởng vượt bậc nhờ (1) Mảng công nghệ thông tin nước ngoài lợi nhuận tăng 32% yoy; (2) Mảng PayTV với lợi nhuận tăng trưởng tốt giúp mảng viễn thông cải thiện biên lợi nhuận từ 19,6% lên 20,3%.

Kỳ vọng tiếp tục ký kết thêm được nhiều hợp đồng mới trong lĩnh vực công nghệ: Mới đây, FPT tiếp tục hợp tác chiến lược với các tập đoàn về công nghệ, chuyển đổi số lớn như Landing AI và ký kết chuyển đổi số cho các tính thành: Sóc Trăng, Hưng Yên. Việc gia tăng hợp tác với các công ty công nghệ lớn kỳ vọng sẽ giúp FPT gia tăng được các hợp đồng ký mới với tốc độ tăng trưởng tiếp tục đạt trên 30% về doanh thu svck năm trước.

Dự báo tăng trưởng: Agriseco Research nhận định tình hình kinh doanh của FPT trong Quý 2 sẽ khả quan với DTT tăng 20% và LNST tăng 30% so với cùng kỳ.

Giá mục tiêu: 115.000đ/cp.

Phân tích kỹ thuật: Vẫn duy trì xu hướng tăng giá khi nằm trên các đường hỗ trợ ngắn và trung hạn MA20 và MA50. Vùng mua quanh 25.000đ/cp, cắt lỗ khi giá nằm dưới 23.000đ/cp

Phân tích kỹ thuật: FPT đã có nhịp tăng tốt từ vùng MA200 và vẫn giữ được xu hướng tăng giá trung hạn bất chấp nhịp điều chỉnh gần đây của thị trường. Mặc dù vậy, cổ phiếu đang gặp áp lực chốt lời ngắn hạn. Vùng giá mua 88.000 - 91.000đ/cp, giá cắt lỗ 80.000đ/cp.

CTCP BÁN LẺ KỸ THUẬT SỐ FPT (HOSE: FRT)

FRT ghi nhận KQKD quý 1/2022 ấn tượng, trong đó doanh thu và LNST tăng trưởng 67% so với cùng kỳ và 448% so với cùng kỳ. Theo loại hình cửa hàng, chuỗi Long Châu ghi nhận doanh số tăng 3,7 lần so với cùng kỳ, đạt 2.159 tỷ đồng; chuỗi FPT Shop ghi nhận doanh số 5.627 tỷ đồng, tăng khoảng 34% so với cùng kỳ.

KQKD quý 2/2022 và cả năm sẽ bứt phá mạnh mẽ nhờ: (1) Lượng hàng tồn kho tiếp tục duy trì ở mức cao trong bối cảnh chuỗi cung ứng còn nhiều khó khăn; (2) Chuỗi nhà thuốc Long Châu bắt đầu có lãi và có lợi thế cạnh tranh lớn so với các chuỗi nhà thuốc khác; (3) Mở rộng chuỗi cửa hàng FPT Shop và chuỗi nhà thuốc với mục tiêu 70 - 100 FPT Shop và 300 nhà thuốc Long Châu. Theo đó, chuỗi nhà thuốc Long Châu sẽ dần gia tăng tỷ trọng đóng góp trong cơ cấu doanh thu và LNST của công ty kể từ năm nay.

Chúng tôi dự báo doanh thu và LNST của FRT trong quý 2/2022 đạt khoảng 8.500 tỷ đồng và 230 tỷ đồng (tăng trưởng 96% và 657% so với cùng kỳ).

Giá mục tiêu: 110.000đ/cp

Phân tích kỹ thuật: FRT đang xuất hiện nhịp điều chỉnh và hoàn thiện mô hình 2 đỉnh. Cổ phiếu cũng có tính đầu cơ tương đối cao khi trước đó đã có nhiều phiên giảm mạnh, đây là điều cần lưu ý nếu giao dịch FRT. Nhà đầu tư có thể canh giải ngân quanh vùng giá 75.000đ/cp, cắt lỗ nếu giá xuống dưới 69.000đ/cp.

GAS – TCT KHÍ VIỆT NAM (HOSE)

Lũy kế 4T2022, doanh thu và LNTT của TCT đạt khoảng 37,5 nghìn tỷ và 4,5 nghìn tỷ với tỷ lệ tăng trưởng đều trên 50% so với cùng kỳ. Đáng chú ý, GAS đã hoàn thành trên 50% chỉ tiêu lợi nhuận của năm 2022 khi doanh nghiệp khá thận trong trong đặt kế hoạch kinh doanh và kì vọng vào diễn biến giá khí trong năm 2022.

Giá khí neo ở mức cao. KQKD của GAS phụ thuộc nhiều vào diễn biến giá dầu thô khi giá bán khí được tính toán dựa trên giá dầu FO. Trong khi đó, phụ tải điện tại Đông Nam Bộ là khu vực tiêu thụ chính của nhóm điện khí đang dần ổn đinh trở lại đảm bảo sản lượng tiêu thụ khí trong khi giá vẫn neo ở mức cao.

Theo đó, Agriseco Research kì vọng GAS sẽ tiếp tục duy trì đà tăng trưởng trong quý 2, ở mức từ 60 - 70% so với cùng kỳ.

Giá mục tiêu: 140.000đ/cp

Phân tích kỹ thuật: Đường giá vẫn đang nằm trên chỉ báo mây Ichimoku cho thấy xu hướng đi lên vẫn được tiếp diễn. Vùng mua quanh giá 112.000đ/cp. Cắt lỗ khi giá nằm dưới vùng 100.000đ/cp

CTCP ĐIỆN GIA LAI (HOSE: GEG)

Doanh thu và LNST của GEG tăng trưởng lần lượt 87,5% (đạt 570 tỷ đồng) và 127% (đạt 173 tỷ đồng) trong quý 1/2022. Sản lượng tiêu thụ điện đạt 267 triệu kWh. Kết quả này được đóng góp chủ yếu bởi các dự án điện gió vận hành từ tháng 11/2021. Agriseco Research kì vọng doanh nghiệp sẽ tiếp tục duy trì đà tăng trưởng này trong Quý 2/2022 do:

Tăng trưởng phụ tải dần trở về mức trước dịch. Với kì vọng GDP tăng trưởng ở mức 6% - 6,5% và thậm chí cao hơn, chúng tôi ước tính phụ tải đạt mức tăng trưởng ít nhất trên 9% trong cả năm 2022. Khu vực miền trung, Tây Nguyên đang trong mùa mưa với điều kiện thủy văn tích cực tạo ra kì vọng cao về sản lượng huy động từ thủy điện đạt mức cao trong quý 2.

Đóng góp từ 130 MW điện gió. Điện gió đóng góp 125 triệu kWh và trên 250 tỷ doanh thu trong quý 1/2022. Chúng tôi kì vọng mức sản lượng từ điện gió ít nhất sẽ duy trì ở mức này và đem về dòng tiền ổn định cho GEG.

Giá mục tiêu: 30.000đ/cp

Phân tích kỹ thuật: Giá cổ phiếu vẫn nằm trên đường trendline tăng giá với vùng đáy nâng cao dần. Chỉ báo RSI vẫn đang nằm tên ngưỡng trung tính. Vùng mua 21.000đ/cp. Cắt lỗ khi giá nằm dưới 19.000đ/cp

CTCP GEMADEPT (HOSE: GMD)

Cập nhật KQKD: Doanh thu quý 1/2022 tăng trưởng 28% so với cùng kỳ, trong đó doanh thu dịch vụ cảng biển tăng 26% svck, doanh thu logistics tăng 37% so với cùng kỳ. Với việc cảng Gemalink đã chính thức có lãi với sản lượng đạt 300.000 TEU. Qua đó GMD ghi nhận LNR quý 1/2022 319,2 tỷ đồng, tăng 86,1% so với cùng kỳ.

Tăng trưởng sản lượng hàng hóa cập cảng: Sản lượng container 2T/2022 tại Gemalink đã tăng gấp đôi so với cùng kỳ. Chúng tôi kỳ vọng sản lượng các tháng tiếp theo của Gemalink tiêp tục tăng trưởng khi dòng chảy hàng hóa đổ về cảng nước sâu theo như xu hướng hiện nay trên toàn cầu.

Kế hoạch thoái vốn mảng cao su: Năm nay là thời điểm thuận lợi để GMD thực hiện thoái vốn KHI cây cao su phát triển hết, hạ tầng hoàn thiện, giá cao su phục hồi.

Dự báo tăng trưởng: Chúng tôi đánh giá KQKD của GMD trong quý 2 tiếp tục tăng trưởng trên 50% so với cùng kỳ.

Giá mục tiêu: 65.000đ/cp

Phân tích kỹ thuật: Cổ phiếu đang quay trở lại xu hướng giảm ngắn hạn khi mất mốc MA20 với thanh khoản lớn. Nhà đầu tư quan sát GMD trong trường hợp tạo đáy quanh vùng 45.000 - 48.000đ/cp có thể tham gia giải ngân. Cắt lỗ nếu giá xuống dưới 40.000đ/cp.

CTCP CAO SU PHƯỚC HÒA (HOSE: PHR)

Kỳ vọng KQKD quý 2/2022 đạt mức kế hoạch mà BLĐ đề ra với tổng doanh thu 486 tỷ đồng (+39% so với cùng kỳ) và LNTT 220 tỷ đồng (+378% so với cùng kỳ) nhờ 2 lý do chính: (1) Giá cao su duy trì ở mức cao nhờ nhu cầu cao su trên thế giới tăng mạnh từ sự phục hồi và mở cửa trở lại của các nền kinh tế, đặc biệt là Trung Quốc do nước này chiếm hơn 40% nhu cầu tiêu thụ cao su trên thế giới. (2) Kỳ vọng tiền đền bù chuyển nhượng đất KCN VSIP 3 còn lại với khoảng 609 tỷ đồng sẽ tiếp tục được ghi nhận trong năm 2022 và cả năm 2023, giúp lợi nhuận có thể tăng hơn 100% yoy.

Triển vọng dài hạn từ mảng KCN: PHR hiện là một trong các DN có quỹ đất KCN lớn tại tỉnh Bình Dương với hơn 5.600ha (chuyển đổi từ đất cao su) với giá vốn thấp. Bình Dương có tiềm năng thu hút dòng vốn nước ngoài nhờ vị trí thuận lợi, cơ sở hạ tầng cải thiện và chính sách ưu đãi của chính quyền địa phương. Trong 5 tháng đầu năm 2022, Bình Dương tiếp tục giữ vị trí đứng đầu trong việc thu hút FDI với các dự án đầu tư nổi bật của Tập đoàn Lego (Đan Mạch).

Giá mục tiêu: 90.000đ/cp

Phân tích kỹ thuật: PHR đang gặp áp lực chốt lời trong ngắn hạn lớn. Vùng giá mua 55.000đ/cp là ngưỡng hỗ trợ gần nhất đã được kiểm định thành công nhiều lần. Cắt lỗ nếu giá xuống dưới 50.000đ/cp.

CTCP VÀNG BẠC ĐÁ QUÝ PHÚ NHUẬN (HOSE: PNJ)

PNJ ghi nhận KQKD 5T2022 tăng trưởng 47% so với cùng kỳ với (1) Doanh thu của kênh bán lẻ tăng trưởng 51% so với cùng kỳ; (2) Doanh thu mảng vàng miếng ghi nhận tăng trưởng gần 60% so với cùng kỳ. Biên lợi nhuận gộp 5T2022 đạt 17,8%, giảm nhẹ so với cùng kỳ do tỷ trọng doanh thu mảng vàng miếng tăng. Tỷ lệ chi phí hoạt động/lợi nhuận gộp tiếp tục giảm xuống 52% từ mức 54% của cùng kì năm trước.

Kỳ vọng doanh thu và lợi nhuận sau thuế tăng mạnh trong năm 2022 nhờ (1) Tệp khách hàng có thu nhập trung bình-cao; (2) Chi phí hoạt động trên doanh số giảm do áp dụng công nghệ hiệu quả; (3) Kế hoạch mở rộng tới 40 cửa hàng/năm trong giai đoạn 2022 - 2024.

PNJ dự kiến sẽ tăng công suất sản xuất trang sức: Với việc công suất các nhà máy của PNJ đạt khoảng 4 triệu sản phẩm và đã hoạt động tối đa, PNJ đang có kế hoạch tìm kiếm thêm mặt bằng để mở rộng quy mô trong các năm tới.

Dự báo doanh thu và LNST quý 2/2022 có thể đạt lần lượt 8.140 và 425 tỷ đồng (+83% so với cùng kỳ, +93% so với cùng kỳ).

Phân tích kỹ thuật: Áp lực bán trong ngắn hạn bắt đầu xuất hiện khi giá cổ phiếu có phiên thứ 2 liên tiếp nằm dưới ngưỡng MA20. Vùng mua là 105.000 - 110.000. Giá cắt lỗ là 100.000đ/cp

CTCP ĐẦU TƯ VÀ THƯƠNG MẠI TNG (HOSE: TNG)

Doanh thu lũy kế 5T2022 đạt 2.479 tỷ đồng, tăng 42% yoy. KQKD tích cực này đến từ (1) Nhu cầu từ các thị trường xuất khẩu phục hồi; (2) Tăng trưởng công suất qua mở mới các chuyền may.

Tiếp tục gia tăng công suất, đáp ứng nhu cầu đặt may. Số lượng chuyền may dự kiến trong năm 2022 của TNG là 324 so với 278 trong năm 2021, tăng tương ứng 17% cùng kỳ và dự kiến có thể hoạt động với hiệu suất 90% khi đưa vào vận hành từ Q2/2022.

Nhu cầu từ các thị trường xuất khẩu tăng trưởng tích cực. Thị trường Mỹ hay EU (chiếm tỷ trọng gần 80%) được dự báo tăng trưởng tốt khi dịch bệnh được kiểm soát. Theo chia sẻ của ban lãnh đạo, hiện nay các đơn hàng đã được ký đến hết tháng 10.

Mảng BDS nhiều tiềm năng. Dự án cụm Công Nghiệp Sơn Cẩm với diện tích 70 ha và tổng mức đầu tư hơn 1.100 tỷ đồng sẽ bắt đầu cho thuê trong năm nay.

Dự báo tăng trưởng: Chúng tôi đánh giá TNG có thể duy trì đà tăng trưởng cho cả Quý II DTT và LNST tăng trương trên 35% và 50% so với cùng kỳ.

Giá mục tiêu: 39.700đ/cp

Phân tích kỹ thuật: Xuất hiện mô hình vai đầu vai ngược với KLGD tại vai phải khá lớn. Vùng mua quanh 28.000đ/cp. Cắt lỗ khi giá đóng cửa dưới vùng 25.000đ/cp.

CTCP VĨNH HOÀN (HOSE: VHC)

Doanh thu tháng 5 của VHC tăng trưởng 96% so với cùng kỳ, qua đó lũy kế 5 tháng đầu năm tăng 91% so với cùng kỳ. Trong đó, đóng góp lớn nhất vẫn là mảng cá tra khi ghi nhận doanh thu tháng 5 đạt 1.036 tỷ đồng (+101% yoy). Thị trường Mỹ đóng góp lớn nhất khi ghi nhận 812 tỷ đồng doanh thu (+159% yoy).

Nhu cầu thị trường xuất khẩu tăng trưởng: Bên cạnh thị trường xuất khẩu lớn nhất là Hoa Kỳ, xuất khẩu sang thị trường Trung Quốc cũng được kỳ vọng tăng trưởng tốt trên mức nền thấp khi quốc gia này gỡ các lệnh phong tỏa do đại dịch Covid.

Hưởng lợi từ chu kỳ tăng giá của cá tra: Giá cá tra nguyên liệu gần đây đã tăng 50% so với cùng kỳ, lên 32.000 đồng/kg. Giá xuất khẩu của VHC đã tăng 55% so với cùng kỳ lên mức 4,5 USD/kg. Dự báo giá cá tra còn tiếp tục tăng khi nguồn cung cá nguyên liệu đang bị hạn chế.

Dự báo tăng trưởng: VHC có thể duy trì đà tăng trưởng cho Quý II với doanh thu tăng 100% svck trong khi biên lợi nhuận được cải thiện

Giá mục tiêu: 120.000đ/cp

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận