Những điều đáng mong đợi từ cải cách khuôn khổ chính sách tiền tệ của Trung Quốc

Ngân hàng Nhân dân Trung Quốc(PBOC) đã báo hiệu rằng những thay đổi trong khuôn khổ chính sách tiền tệ của Trung Quốc có thể sắp diễn ra.

Thống đốc Ngân hàng Nhân dân Trung Quốc Phan Công Thắng đã có bài phát biểu tại Diễn đàn Lục Gia Chủy vào ngày 19 tháng 6, trong đó ông thảo luận về lập trường chính sách tiền tệ hiện tại và định hướng tương lai của khuôn khổ chính sách tiền tệ Trung Quốc.

Thống đốc lưu ý rằng một số ngân hàng trung ương sử dụng lãi suất hoạt động ngắn hạn làm lãi suất chính sách chính và các lãi suất khác có thể "làm mềm vai trò của chúng". Điều này đã dẫn đến cuộc thảo luận về việc liệu cơ sở cho vay trung hạn có bị loại bỏ khỏi vị trí lãi suất chính sách chính để chuyển sang lãi suất tái cấp vốn đảo ngược kỳ hạn 7 ngày hay không.

Trong những tuần tiếp theo, PBOC cũng đưa ra một số thông báo cho thấy quá trình này đang được tiến hành, bao gồm việc mở rộng hoạt động thị trường mở sang cả giờ sau thị trường và thông báo rằng ngân hàng này sẽ bắt đầu vay chứng khoán chính phủ từ các đại lý chính.

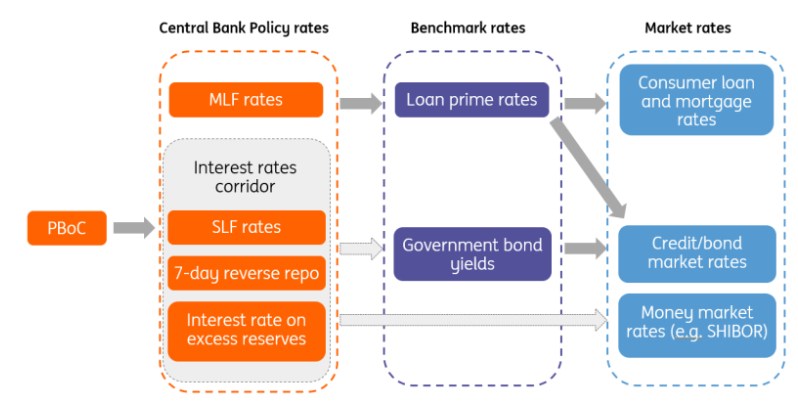

Những chính sách lãi suất quan trọng của Trung Quốc

Các công cụ chính sách và tỷ giá chuẩn hiện tại của Trung Quốc

Thảo luận về khuôn khổ và công cụ chính sách tiền tệ thường khó hiểu, ngay cả trong thời điểm tốt nhất, và bộ công cụ chính sách của ngân hàng trung ương vẫn tiếp tục mở rộng. Thay vì cố gắng đưa ra danh sách đầy đủ, sau đây là một bản tóm tắt về các công cụ và lãi suất chính sách chính:

Lãi suất chính (công cụ dựa trên giá):

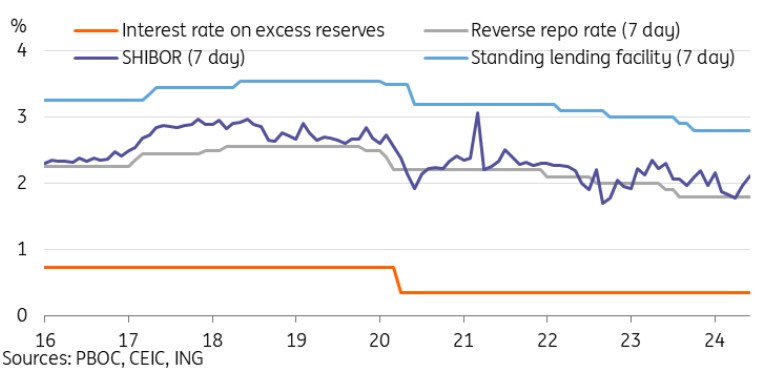

Tại thời điểm viết bài, lãi suất SLF 7 ngày là 2,80%, trong khi lãi suất dự trữ vượt mức là 0,35%. Hành lang này khá rộng so với những gì được thấy ở hầu hết các quốc gia khác.

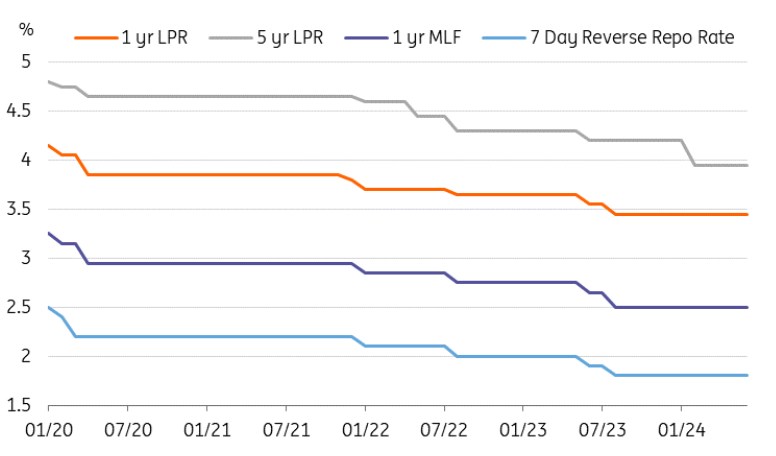

Lãi suất chủ chốt của Trung Quốc đã có xu hướng nới lỏng dần dần trong những năm gần đây

Những thay đổi nào sắp diễn ra và tại sao?

Mục tiêu chính của cải cách chính sách tiền tệ là cải thiện việc truyền tải chính sách và cho phép ngân hàng trung ương tác động hiệu quả hơn đến lãi suất thị trường thực tế. Hiện tại, MLF có hiệu quả trong việc tác động đến lãi suất thị trường trung hạn được biểu thị bằng LPR, nhưng lãi suất ngắn hạn thường dao động từ lãi suất repo 7 ngày, lãi suất chính sách ngắn hạn của PBOC. Với hành lang lãi suất tương đối rộng của Trung Quốc, sự dao động này đôi khi có thể đáng chú ý.

Hiện tại, thông tin chi tiết vẫn còn ít, nhưng bình luận của Thống đốc PBOC cho thấy khuôn khổ chính sách tiền tệ trong tương lai sẽ dần chuyển sang mục tiêu lãi suất ngắn hạn. Ông lưu ý rằng lãi suất repo ngược 7 ngày về cơ bản đã hoàn thành vai trò này ở Trung Quốc hiện nay, ngụ ý rằng đây sẽ là lãi suất chính sách chính trong tương lai.

Các thông báo gần đây cho thấy chúng ta có thể sẽ thấy nhiều hoạt động thị trường mở thường xuyên hơn để quản lý tốt hơn lãi suất ngắn hạn nhằm theo sát hơn với lãi suất mục tiêu của PBOC thay vì dao động trong phạm vi lãi suất rộng hơn.

Là một phần của cải cách này, PBOC cũng hướng đến mục tiêu cải thiện cơ chế truyền dẫn từ lãi suất ngắn hạn sang lãi suất dài hạn. Việc bổ sung giao dịch trái phiếu chính phủ như một công cụ chính sách mới có thể sẽ cho phép PBOC tác động một phần đến lợi suất dài hạn.

Một câu hỏi phổ biến sau thông báo này là liệu việc thêm giao dịch trái phiếu vào bộ công cụ chính sách có dẫn đến các kế hoạch kiểm soát đường cong lợi suất hay nới lỏng định lượng hay không. Nhiều khả năng các đòn bẩy chính sách này sẽ chủ yếu được sử dụng để quản lý thanh khoản và kiềm chế các biến động quá mức của thị trường thay vì là một hình thức kích thích như các chính sách QE hoặc YCC được thấy ở các ngân hàng trung ương của các thị trường phát triển. Với điều đó, việc bổ sung công cụ chính sách này sẽ mở ra cơ hội cho loại hành động này trong tương lai nếu cần.

Một câu hỏi thường gặp khác là liệu sự thay đổi chính sách có nghĩa là chúng ta sẽ thấy MLF bị loại bỏ dần hay bị xóa bỏ. Cuộc thảo luận này chủ yếu là do bình luận của Thống Đốc PBOC rằng "các lãi suất khác" sẽ "làm mềm vai trò" của chúng như lãi suất chính sách. Tuy nhiên, MLF vẫn là một công cụ khá quan trọng để tài trợ trung hạn. Như vậy, ngay cả khi nó không còn là lãi suất chính sách chính, MLF sẽ vẫn là một công cụ có liên quan và bất kỳ sự loại bỏ nào cũng sẽ diễn ra dần dần.

PBOC cũng tuyên bố rằng họ muốn cải cách và cải thiện LPR để phản ánh tốt hơn lãi suất thị trường thực tế dành cho khách hàng.

Hiện tại, chính sách tiền tệ nhắm vào M2 và tài trợ tổng hợp. Thay vì bám sát các mục tiêu định lượng, trọng tâm có thể sẽ chuyển sang các mục tiêu dựa trên giá, tức là lãi suất thị trường.

Không có mốc thời gian cụ thể cho những thay đổi này và hy vọng quá trình này sẽ diễn ra dần dần để tránh gây gián đoạn thị trường.

Trung Quốc hiện có hành lang lãi suất rộng và lãi suất thị trường ngắn hạn đôi khi khác với lãi suất chính sách.

Những thay đổi này sẽ tác động như thế nào đến thị trường?

Giả sử việc điều chỉnh khuôn khổ chính sách tiền tệ tiếp tục diễn ra một cách minh bạch và dần dần thì tác động lên thị trường có thể sẽ bị hạn chế.

Định hướng chính sách tiền tệ không bị ảnh hưởng: Theo truyền thống, việc điều chỉnh lãi suất chủ chốt của Trung Quốc chủ yếu diễn ra đồng bộ, do đó, việc tập trung vào một mức lãi suất cụ thể sẽ không làm thay đổi định hướng chính sách chung.

Mở rộng hoạt động thị trường mở của PBOC nhằm giảm sự biến động của lãi suất ngắn hạn và thị trường trái phiếu:Nếu tập trung chuyển sang lãi suất ngắn hạn, các hoạt động thị trường mở tích cực hơn để thu hẹp hành lang lãi suất có thể làm giảm sự biến động của lãi suất thị trường ngắn hạn. SHIBOR nên theo sát lãi suất repo ngược hơn nếu PBOC thành công trong những nỗ lực này.

Việc thêm giao dịch trái phiếu dài hạn vào bộ công cụ chính sách cũng cung cấp cho PBOC một tùy chọn để can thiệp khi họ cho rằng thị trường đang di chuyển theo một trong hai thái cực. Hiện tại, khi PBOC đang vay trái phiếu chính phủ để bán, nó tạo thêm áp lực tăng lên lợi suất thông qua bán trực tiếp cũng như tác động đến kỳ vọng của thị trường. Trên thực tế, áp lực này có thể không đủ để bù đắp cho các yếu tố khác.

Không có thay đổi nào được mong đợi đối với chính sách Nhân Dân Tệ cấp cao nhất: thị trường đã thảo luận về việc liệu sự thay đổi khuôn khổ của PBOC hay khả năng tăng thuế quan dưới thời chính quyền Trump có gây ra sự thay đổi đáng kể trong chính sách tỷ giá hối đoái của PBOC hay không. Thống đốc PBOC nhắc lại rằng "mục tiêu cuối cùng của chính sách tiền tệ của Trung Quốc là duy trì sự ổn định của giá trị đồng tiền và do đó thúc đẩy tăng trưởng kinh tế". Điều này phù hợp với hướng dẫn trước đây rằng các nhà hoạch định chính sách coi một đồng Nhân dân tệ ổn định là có lợi cho các ưu tiên tăng trưởng dài hạn của Trung Quốc và không có nghĩa là sẽ thay đổi lập trường hiện tại.

Việc điều chỉnh lãi suất chính sách của các ngân hàng trung ương đôi khi xảy ra khi các nhà hoạch định chính sách xem xét lại bộ công cụ chính sách của họ và điều này không phải là chưa từng có nhưng tương đối hiếm khi xảy ra. Thông thường, có đủ thông tin liên lạc trước những thay đổi lớn để tác động cuối cùng không gây ra quá nhiều bất ổn hoặc biến động.

Về lâu dài, các biện pháp cải cách này nhằm mục đích cải thiện hệ thống điều tiết lãi suất theo thị trường và cung cấp cho PBOC các công cụ linh hoạt hơn để tác động đến lãi suất thị trường. Nếu thành công, các cải cách này có thể cải thiện việc truyền tải chính sách tiền tệ ở Trung Quốc.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận