NHNN vẫn còn dư địa để phát hành thêm 130.000 tỷ đồng tín phiếu

Bà Thái Thị Việt Trinh, chuyên gia phân tích cao cấp của SSI Research nhận định, NHNN vẫn có thể có dư địa để phát hành thêm khoảng 130.000 tỷ đồng – tương đương vào khoảng 6-7 phiên giao dịch nữa với tốc độ hiện tại để đạt được con số này.

Cụ thể, bà Thái Thị Việt Trinh cho biết, trước hết mức tín phiếu đang lưu hành tối đa mà NHNN đã thực hiện trong nhiều năm trở lại đây là vào khoảng 200 nghìn tỷ đồng – đồng nghĩa với việc NHNN vẫn có thể có dư địa để phát hành thêm khoảng 130 nghìn tỷ đồng – tương đương vào khoảng 6-7 phiên giao dịch nữa với tốc độ hiện tại để đạt được con số này.

NHNN đã phát hành tín phiếu với lãi suất khá thấp và mặt bằng lãi suất liên ngân hàng chưa có sự thay đổi đáng kể nào có thể chứng minh được quan điểm là thanh khoản trên thị trường 2 đang rất dồi dào. Việc đánh giá được khối lượng dư thừa của thanh khoản hệ thống ngân hàng cũng có thể giúp chúng ta có cái nhìn tổng quan hơn về việc hút tín phiếu này.

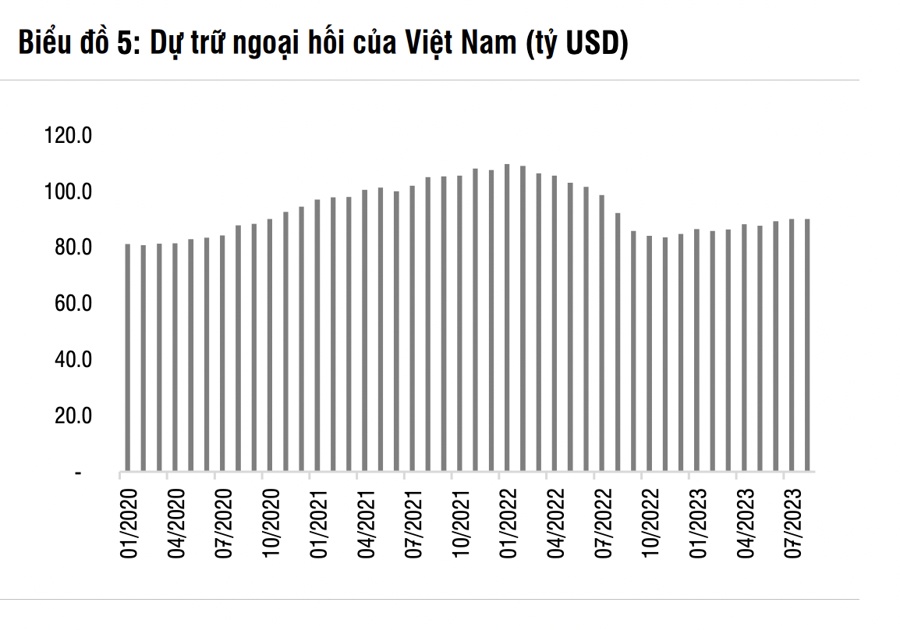

Trong nửa đầu năm 2023, NHNN đã mua vào 6 tỷ USD bổ sung vào nguồn ngoại hối (tương đương 130 nghìn tỷ đồng bơm vào thanh khoản hệ thống ngân hàng). Mặc dù NHNN đã sử dụng phương pháp đối ứng tiền tệ (currency sterilization) dưới hình thức phát hành tín phiếu nhằm kiểm soát thanh khoản hệ thống tại thời điểm đó, việc bơm ngược trở lại sau 3 tháng giúp hệ thống ngân hàng duy trì trạng thái dồi dào từ thời điểm đó, trong bối cảnh nhu cầu tín dụng yếu.

Do đó, bà Phương cho rằng việc NHNN phát hành tín phiếu ở thời điểm hiện tại có thể là bước đi ban đầu của NHNN là nhằm kiểm tra thanh khoản toàn hệ thống (nhất là ở thời điểm cuối quý) và có những đánh giá cho mức lãi suất phù hợp trên thị trường 2 để hạn chế tối đa ảnh hưởng lên mặt bằng lãi suất thị trường 1. Như vậy, mốc đánh giá có thể bắt đầu khi tổng khối lượng tín phiếu phát hành đạt mức 130 nghìn tỷ đồng (trong 3 ngày nữa với tốc độ hiện tại) và yếu tố cần quan sát là diễn biến của mặt bằng lãi suất liên ngân hàng.

Trên thực tế, việc thực hiện nghiệp vụ phát hành tín phiếu này còn có thể được coi là tích cực, thay vì NHNN lựa chọn phương án bán ngoại tệ từ dự trữ ngoại hối. Thông qua nghiệp vụ này, NHNN có thể có những đánh giá mức độ dồi dào của thanh khoản trên hệ thống, và điều chỉnh mức lãi suất trên thị trường 2 để cân đối giữa áp lực tỷ giá và hạn chế tối đa ảnh hưởng lên mặt bằng lãi suất thị trường 1.

Hiện tại, dựa trên số liệu tháng 7, tháng 8 và nửa đầu tháng 9 chưa thấy hồi phục rõ rệt, tăng trưởng GDP Q3/2023 ước tính sẽ thấp hơn khá nhiều so với dự báo của Chính phủ trong khoảng 6,8%-7,4%. Tăng trưởng tín dụng chỉ ở mức 5,56% so với đầu năm tính dến giữa tháng 9 (mục tiêu: 14%-15% svck), và từ các thông điệp gần đây của Chính phủ và NHNN, SSI không cho rằng việc thắt chặt chính sách tiền tệ sẽ sớm diễn ra.

Cuối cùng, trước tình hình lạm phát toàn cầu như hiện nay, giá hàng hóa tăng (cụ thể là giá dầu) có thể là rủi ro tiềm ẩn đối với các NHTW khác trên thế giới. Mặc dù vậy, đối với Việt Nam, quỹ bình ổn xăng dầu dồi dào (5,6 nghìn tỷ đồng – tính đến hết Quý 2/2023) và việc trợ giá xăng dầu nhằm kiểm soát lạm phát vẫn còn khá nhiều dư địa, ít nhất là trong quý tới.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận