Nhiều ngân hàng chia cổ tức bằng tiền mặt năm 2023

Tháng 3 và tháng 4 luôn là thời điểm nhộn nhịp của mùa đại hội cổ đông thường niên ngành ngân hàng, trong đó nhiều nhà băng năm nay có kế hoạch trả cổ tức bằng tiền mặt sau nhiều năm trả bằng cổ phiếu.

Tính đến thời điểm hiện tại đã có hơn 10 ngân hàng công bố kế hoạch họp Đại hội đồng cổ đông thường niên năm 2023.

Nhiều ngân hàng chia cổ tức tiền mặt

Để chuẩn bị cho kỳ đại hội cổ đông thường niên 2023 sắp diễn ra trong quý tới, các ngân hàng bắt đầu lên kế hoạch lấy ý kiến cổ đông, chốt danh sách phân phối lợi nhuận.

Khác với 3 năm trước, khi dịch Covid-19 diễn ra, Ngân hàng Nhà nước luôn yêu cầu các ngân hàng trả cổ tức bằng cổ phiếu để tăng vốn, dành nguồn lực xử lý nợ xấu, thì năm nay không còn siết việc chia cổ tức bằng tiền mặt đối với ngân hàng được xếp hạng cao.

Thay vào đó, cơ quan quản lý chỉ khuyến khích ngân hàng trả cổ tức bằng cổ phiếu để tăng vốn, nâng cao năng lực tài chính và khả năng cấp tín dụng cho nền kinh tế, ổn định mặt bằng lãi suất thị trường.

Đây là điều kiện để các ngân hàng thực hiện kế hoạch chia cổ tức bằng tiền mặt cho cổ đông sau nhiều năm chia cổ tức bằng cổ phiếu. Đồng thời, cũng là tín hiệu vui cho cổ đông ngân hàng nhất là trong bối cảnh giá cổ phiếu ngân hàng đang trong xu hướng giảm.

Cụ thể, Ngân hàng TMCP Tiên Phong (TPBank, HoSE: TPB) thông báo sẽ chốt danh sách cổ đông hưởng cổ tức bằng tiền mặt với tỷ lệ 25%. Ngày thanh toán là 3/4/2023, nguồn vốn chi trả lấy từ lợi nhuận chưa phân phối, sau khi trích lập các quỹ theo báo cáo tài chính năm 2021 đã kiểm toán (hơn 5.486 tỷ đồng).

Với khoảng 1,58 tỷ cổ phiếu đang lưu hành, ước tính ngân hàng này sẽ chi 3.955 tỷ đồng để trả cổ tức. Đến thời điểm này TPBank được cho là ngân hàng có tỷ lệ chia cổ tức bằng tiền mặt nhiều nhất.

Cùng với TPBank, Ngân hàng TMCP Á Châu (HoSE: ACB) có kế hoạch trả cổ tức năm 2022 với tỷ lệ tương tự năm 2021 là 25% trong đó, dự kiến chia 10% bằng tiền mặt và 15% bằng cổ phiếu. Trong năm 2022, ACB đạt lợi nhuận trước thuế hợp nhất 17.114 tỷ đồng, tăng hơn 40% so với năm 2021.

Như vậy, sau 7 năm, cổ đông ACB mới có cơ hội nhận được cổ tức bằng tiền mặt. Lần gần nhất ACB chi trả cổ tức bằng tiền mặt là vào năm 2015 với tỷ lệ 7%.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HoSE: TPB) tại buổi gặp gỡ nhà đầu tư cá nhân và cập nhật kết quả kinh doanh quý 4 cũng như cả năm 2022 mới đây, cho biết sẽ triển khai bán vốn cho nhà đầu tư chiến lược thông qua phát hành cổ phiếu trong năm 2023, qua đó củng cố nguồn vốn và là cơ sở để thực hiện chia cổ tức bằng tiền mặt.

Trước đó, trong cuộc họp đại hội cổ đông năm 2022, Chủ tịch HĐQT VPBank Ngô Chí Dũng cũng cho biết, nền tảng vốn đạt được năm 2022 không những đủ cơ sở để đảm bảo cho VPBank tăng trưởng cao theo kế hoạch 5 năm tới mà HĐQT còn dự kiến sẽ trình đại hội chia cổ tức bằng tiền mặt với tỷ lệ 30% lợi nhuận sau thuế hàng năm.

Nếu được Ngân hàng Nhà nước chấp thuận, đây sẽ là lần đầu tiên VPBank tiến hành trả cổ tức bằng tiền mặt kể từ sau khi đưa cổ phiếu lên sàn chứng khoán năm 2017.

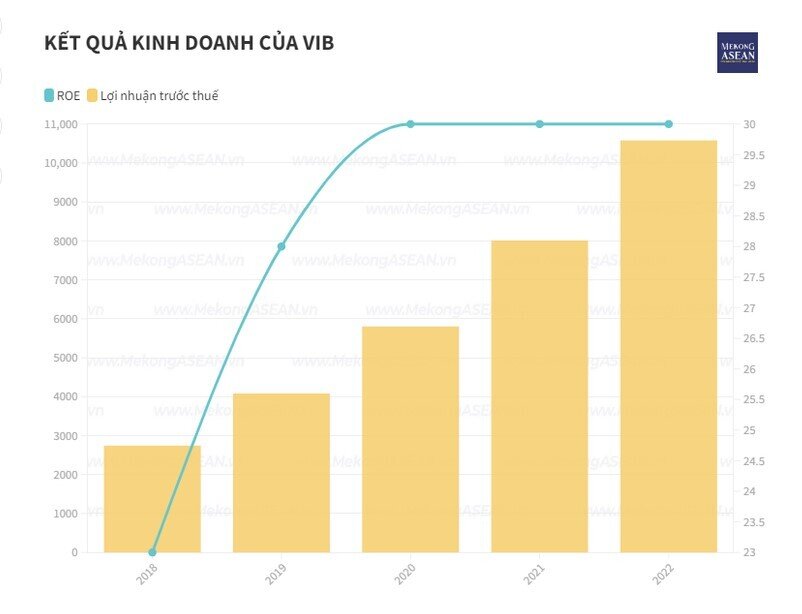

Trong khi đó, Hội đồng quản trị Ngân hàng TMCP Quốc tế Việt Nam (HoSE: VIB) cũng vừa có nghị quyết phê duyệt việc thực hiện phương án tạm ứng cổ tức tiền mặt năm 2022 cho cổ đông hiện hữu với số tiền tạm ứng là hơn 2.107,6 tỷ đồng, tương ứng tỷ lệ 10% vốn điều lệ.

Theo đó, nguồn vốn sử dụng để chia cổ tức là lợi nhuận chưa phân phối tại thời điểm 30/9/2022, trong đó lợi nhuận để lại từ các năm trước chưa sử dụng là 565 tỷ đồng và lợi nhuận thuần lũy kế ba quý đầu năm 2022 là hơn 1.542 tỷ đồng. Ngày đăng ký cuối cùng để chốt danh sách cổ đông được nhận tạm ứng cổ tức tiền mặt là ngày 10/2/2023. Ngày VIB thực hiện chi trả tạm ứng cổ tức tiền mặt là 3/3/2023.

VIB vừa công bố kết quả kinh doanh năm 2022 với lợi nhuận trước thuế đạt hơn 10.580 tỷ đồng, tăng 32% so với năm trước. Hiệu suất lợi nhuận/vốn chủ sở hữu (ROE) liên tục đạt trên 30%. Kết quả tăng trưởng lợi nhuận ấn tượng của VIB đến từ các mảng kinh doanh cốt lõi, đặc biệt là ngân hàng bán lẻ.

Với kết quả kinh doanh tích cực năm 2022, VIB cho biết, sẽ tính toán mức cổ tức tối ưu để trình Đại hội đồng cổ đông vào đầu năm 2023, phù hợp với chủ trương của Ngân hàng Nhà nước.

Nếu phương án trên được đại hội thông qua và Ngân hàng Nhà nước chấp thuận, dự kiến VIB có thể chia cổ tức tiền mặt lên tới 35% vốn điều lệ, tương đương với mỗi cổ phiếu sở hữu cổ đông có thể nhận 3.500 đồng cổ tức. Đại diện VIB cho biết, con số 35% có thể cao hơn nếu các khoản thu bất thường kịp ghi nhận trong năm 2022.

Kế hoạch kinh doanh thận trọng

Tuy nhiên, trái với "tin vui" mà nhiều cổ đông chờ đợi về đợt chia cổ tức đặc biệt, đã có một số ngân hàng công bố kế hoạch kinh doanh năm 2023 với những mục tiêu kinh doanh có phần thận trọng, khiêm tốn hơn.

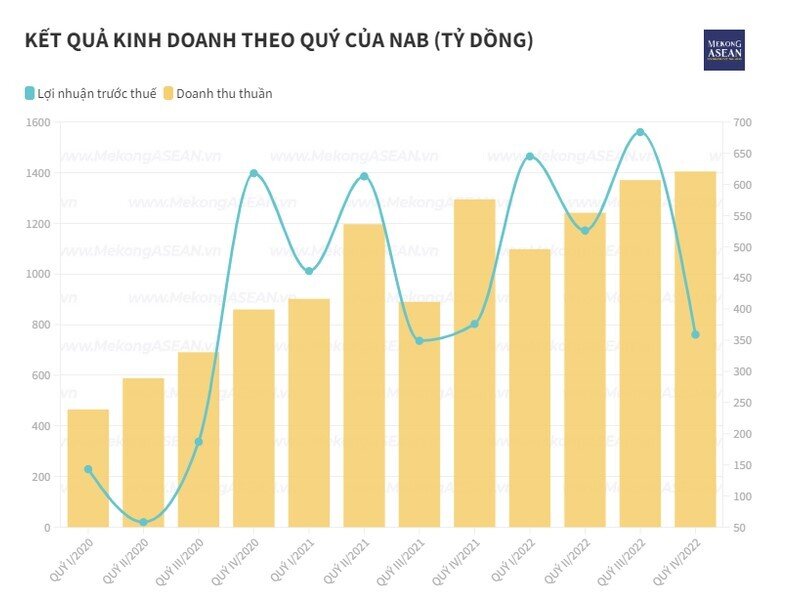

Theo đó, Ngân hàng TMCP Nam Á (Nam A Bank, UPCoM: NAB) công bố tài liệu ĐHĐCĐ thường niên với mục tiêu lợi nhuận trước thuế hợp nhất đạt 2.400 tỷ đồng, tăng hơn 9% so với năm trước.

Tăng trưởng tín dụng năm 2023 dự kiến đạt 10,4%, dư nợ cho vay đạt 132.000 tỷ đồng. Tỷ lệ nợ xấu không vượt quá 3%.

Ngân hàng cũng đặt mục tiêu tổng tài sản vào cuối năm 2023 ước đạt 205.000 tỷ đồng, tăng 15,4% so với đầu năm. Huy động vốn cá nhân, tổ chức kinh tế và phát hành giấy tờ có giá đạt 155.000 tỷ đồng, tăng 12,8% so với đầu năm.

Tương tự, Ngân hàng TMCP Quốc tế Việt Nam (HoSE: VIB) cũng hạ dự báo tăng trưởng lợi nhuận trước thuế từ 32% năm 2022 xuống 15% năm nay, tương đương mức lãi trước thuế kế hoạch 12.200 tỷ đồng.

Đáng chú ý, trong năm liền trước, dù một số chỉ tiêu tài chính như tổng tài sản, dư nợ tín dụng và huy động vốn chỉ hoàn thành dưới 90% kế hoạch đề ra, VIB vẫn đặt tham vọng tăng trưởng các chỉ tiêu này năm nay trên 25%.

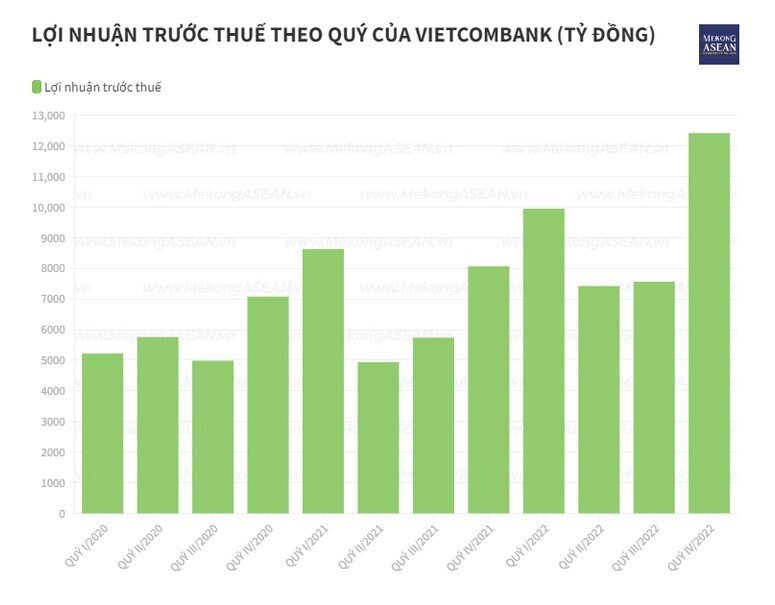

Trong khi đó, Ngân hàng TMCP Ngoại Thương Việt Nam (Vietcombank, HoSE: VCB) đã công bố mục tiêu lợi nhuận trước thuế năm nay tăng tối thiểu 12%, ước vượt 41.000 tỷ đồng. Tỷ lệ tăng trưởng lợi nhuận này cũng thấp hơn nhiều so với mức tăng 39% (đạt 36.700 tỷ đồng) mà nhà băng này ghi nhận được năm 2022 tính riêng kết quả tại ngân hàng mẹ.

Năm 2023, Vietcombank cũng đạt mục tiêu tăng trưởng tổng tài sản 9%, tín dụng tăng 12,8% trong đó chưa loại trừ dư nợ 51.000 tỷ đồng dự kiến bán cho một tổ chức tín dụng yếu kém nhận chuyển giao bắt buộc trong năm.

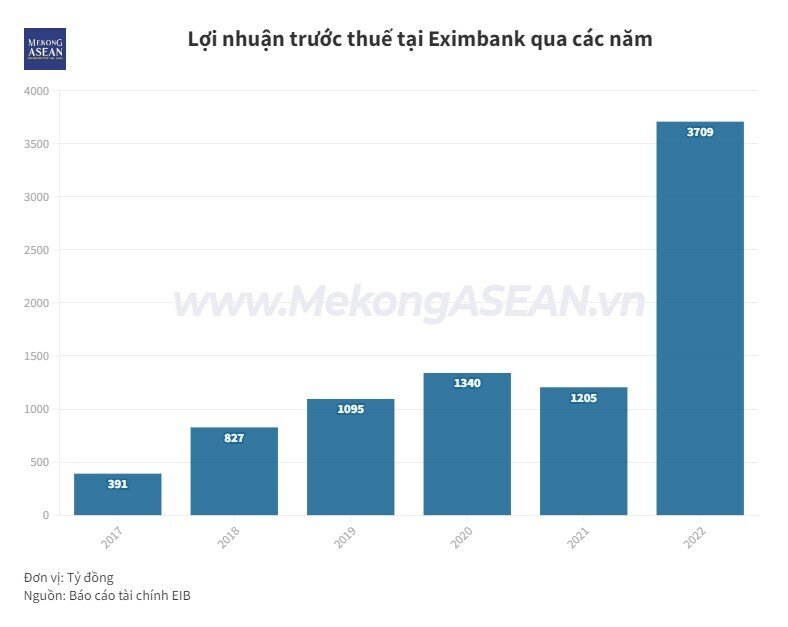

Diễn biến tương tự cũng ghi nhận tại Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam (Eximbank, HoSE: EIB) với mục tiêu lãi trước thuế năm nay đạt 5.000 tỷ đồng, tăng 35%. Nhà băng này vẫn đặt kỳ vọng giữ tốc độ tăng trưởng hai con số nhưng trên thực tế, mức tăng trưởng này thấp hơn nhiều so với kết quả đã đạt được trong năm vừa qua. Năm 2022, Eximbank lãi trước thuế 3.709 tỷ đồng, tăng tới 207% so với năm 2021.

Trong báo cáo vĩ mô về triển vọng ngành ngân hàng, Chứng khoán Vietcombank (VCBS) dự báo lợi nhuận trước thuế toàn ngành ngân hàng sẽ giảm tốc trong năm 2023 với tốc độ tăng trưởng đạt khoảng 10%, trong đó có sự phân hóa về triển vọng lợi nhuận giữa các nhóm ngân hàng.

Nhóm phân tích cho rằng tốc độ tăng trưởng tín dụng toàn ngành ở mức 13-15% trong năm 2023, trước áp lực từ các yếu tố vĩ mô lạm phát, tỷ giá và bất ổn chính trị trên thế giới vẫn tiếp diễn. Trong khi tỷ lệ thu nhập lãi cận biên (NIM) chịu áp lực giảm đến giữa năm 2023 do lãi suất huy động tăng nhanh và CASA tăng chậm lại. Đồng thời, nợ xấu có xu hướng gia tăng do sự đóng băng của thị trường bất động sản và tăng trưởng kinh tế

Đồng quan điểm, các chuyên gia FiinGroup trong báo cáo triển vọng vĩ mô 2023 cũng chỉ ra rằng, mặt bằng lãi suất huy động liên tục tăng cao khiến chi phí vốn của ngân hàng bị đội lên, tỷ suất tài sản sinh lời có thể tăng chậm hơn, cùng với việc cho vay có độ trễ tái định giá 3 - 6 tháng dẫn đến NIM có thể thu hẹp nhẹ trong 1-2 quý tới.

Thêm vào đó, tỷ lệ nợ xấu có xu hướng tăng lên sau khi Thông tư 14/2020/TT-NHNN về giãn nợ cho cá nhân, doanh nghiệp bị ảnh hưởng bởi đại dịch Covid-19 hết hiệu lực từ tháng 6/2022.

Đồng thời, rủi ro nợ xấu tiềm ẩn từ danh mục tín dụng bất động sản, bao gồm cho vay chủ đầu tư bất động sản, cho vay người mua nhà và nợ xấu chéo từ trái phiếu bất động sản... đòi hỏi các ngân hàng phải gia tăng "bộ đệm" dự phòng rủi ro, tác động lợi nhuận.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận