Nhận diện dòng tiền cuối năm 2024 - đầu 2025

Nguồn vốn ngân hàng sẽ bung mạnh những tháng cuối năm, tuy nhiên kênh vốn trung và dài hạn - vốn trái phiếu, vẫn chưa tạo dòng tiền mạnh.

Bệ phóng cho thị trường

Kinh tế vĩ mô tích cực với tăng trưởng GDP cao đạt 6,79% trong quý II/2024, cao hơn quý I, là tín hiệu sáng đầu tiên của mọi hoạt động sản xuất kinh doanh, đầu tư.

Theo nguyên tắc về kinh tế, triển vọng thị trường sẽ luôn gắn với tăng trưởng kinh tế. GDP tăng thì các hoạt động đầu tư sẽ tăng. Hay nói cách khác, tăng trưởng GDP “phát lệnh” cho các tin vui khác.

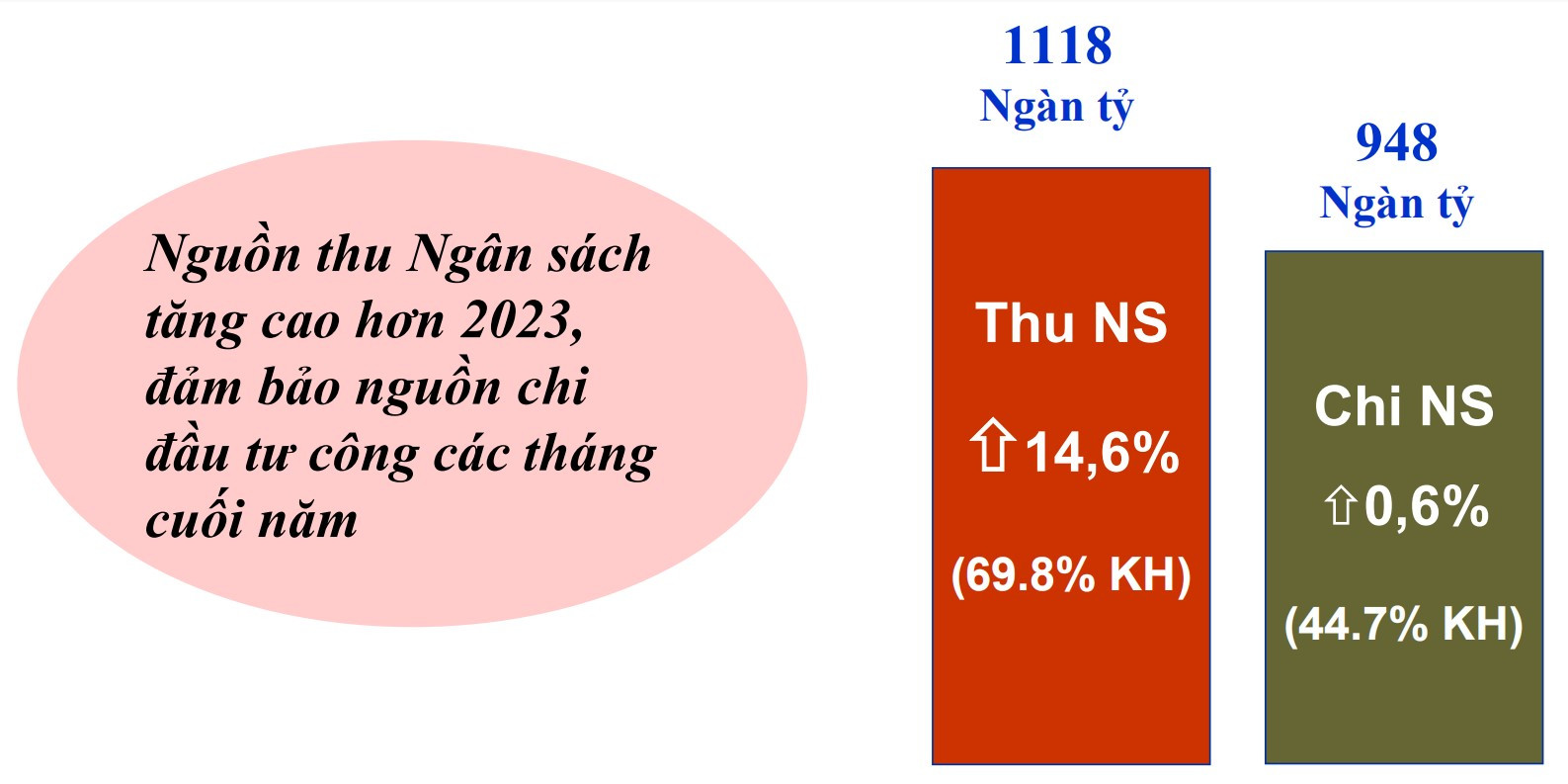

Thu ngân sách tăng cao hơn năm 2023 đảm bảo nguồn chi lớn như kế hoạch dự toán.

Nhìn tổng thể, vốn đầu tư phát triển của nhà nước và toàn nền kinh tế, bao gồm FDI, doanh nghiệp và người dân cũng đang tiếp tục tăng. Điều này có ý nghĩa quan trọng bởi có dòng vốn đầu tư thì nền kinh tế vẫn sẽ đi lên, không rơi vào nguy cơ giảm phát. Vốn đầu tư là nền tảng của triển vọng.

Bên cạnh đó, theo số liệu Bộ Tài chính, thu ngân sách năm 2023 vẫn đạt tích cực nhưng mức chi thấp hơn. Sự bất tương xứng này có nghĩa còn dư địa để từ nay đến cuối năm sẽ tăng chi ra. Đối với chi ngân sách trong đầu tư công, mặc dù vấn đề còn phụ thuộc vào thủ tục và nhiều yếu tố khác song đây vẫn là cơ hội để đẩy mạnh giải ngân, tạo lan tỏa cao và là đòn bẩy tiếp tục của tăng trưởng. Đó cũng là niềm tin cho chúng ta trong kỳ vọng đầu tư công sẽ tiếp tục là động lực của tăng trưởng GDP.

Đối với xuất khẩu, dữ liệu thống kê ghi nhận kim ngạch xuất khẩu hàng hóa ước đạt 226,98 tỷ USD, tăng 15,7% so với cùng kỳ năm trước. Xuất siêu hơn 14 tỷ USD trong 7 tháng đầu năm. Các thị trường xuất khẩu chính của Việt Nam tiếp tục phục hồi cũng là nền tảng của dòng tiền từ nay đến cuối năm.

Lạm phát, với sự lo lắng đầu năm về chỉ số CPI khiến câu chuyện về lãi suất có hạn chế, gây quan ngại xu hướng sẽ không còn tốt cho đầu tư. Nhưng chúng ta thấy là trong tháng 4, tháng 5, tháng 6, tháng 7 - 4 tháng qua theo dõi liên tục thì có thể nhận thấy CPI đã giảm dần. Các chính sách kiềm chế lạm phát, ổn định vĩ mô theo mục tiêu Chính phủ có hiệu quả rõ ràng. Và bên cạnh đó, điểm hỗ trợ rất tốt là tỷ giá USD/VND cũng đã bắt đầu hạ nhiệt vào tháng 6, tháng 7. Đây là những điều kiện quan trọng để hỗ trợ giữ CPI ở 4-4,2%. Theo đó, lãi suất tiền gửi ngân hàng là 4,8 đến 5% mới đạt thực dương.

Quan điểm của tôi là đối với kênh tiền gửi ngân hàng, ở các ngân hàng uy tín bảo chứng an toàn, thì chỉ cần đạt được từ là 0,8 đến 0,5% lãi suất của tiền gửi ngân hàng so với mức trừ đi mất giá, là đã hiệu quả. Người gửi tiền khó đòi hỏi hay kỳ vọng cao hơn khi đây chính là lợi tức an toàn. Ở mặt khác, lãi suất chính sách giữ lãi suất tiền gửi ở mức thực dương hợp lý, cũng để neo giữ CPI trong mục tiêu.

Vì sao dòng tiền chưa “bung” mạnh?

Trước hết, chúng ta thấy rằng các doanh nghiệp đã phát hành trái phiếu những năm qua (chủ yếu khối bất động sản), vẫn còn áp lực rất lớn. Năm 2023, các doanh nghiệp xử lý được 56.000 tỷ đồng trái phiếu, nhưng không ít doanh nghiệp dùng phương án theo Nghị định 08 là đàm phán chuyển đổi, giãn kỳ hạn trả nợ v.v... Vì vậy, với trái phiếu doanh nghiệp còn áp lực, rõ ràng họ vẫn cần nguồn thu tạo thanh khoản cao (theo dạng bán dự án) để trả nợ; nếu không sẽ vẫn còn tiếp neo nợ.

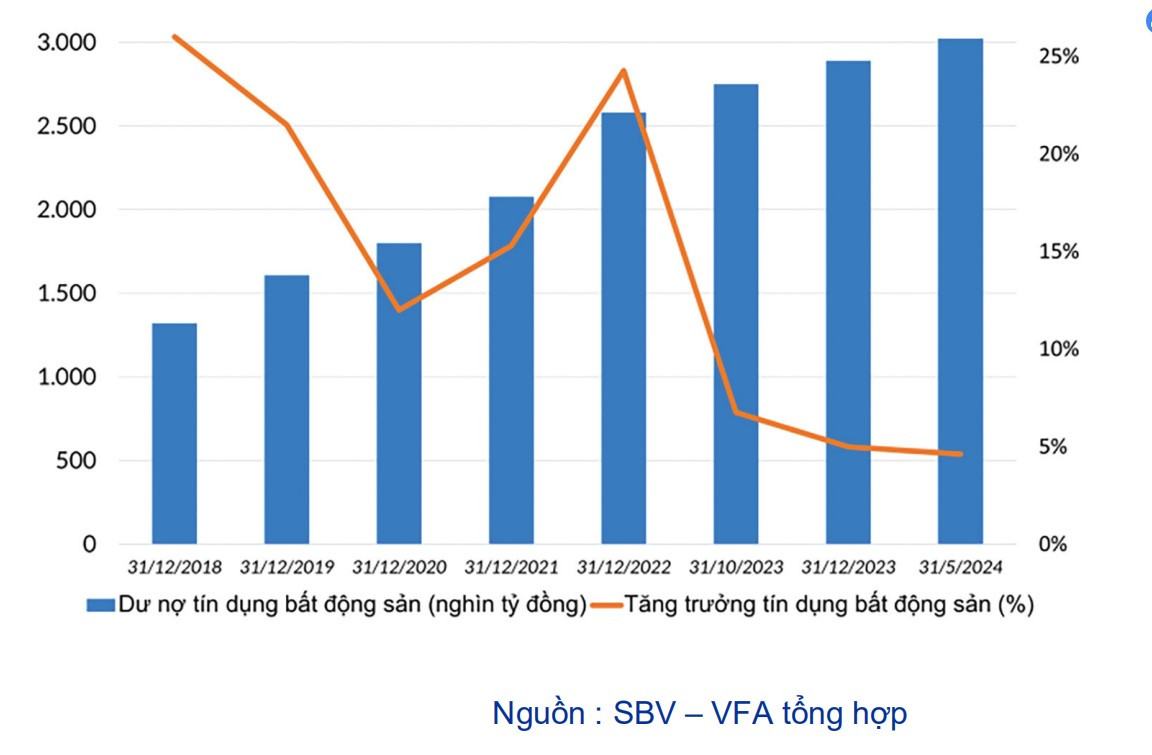

Tín dụng nói chung còn tăng trưởng chậm, tín dụng bất động giảm

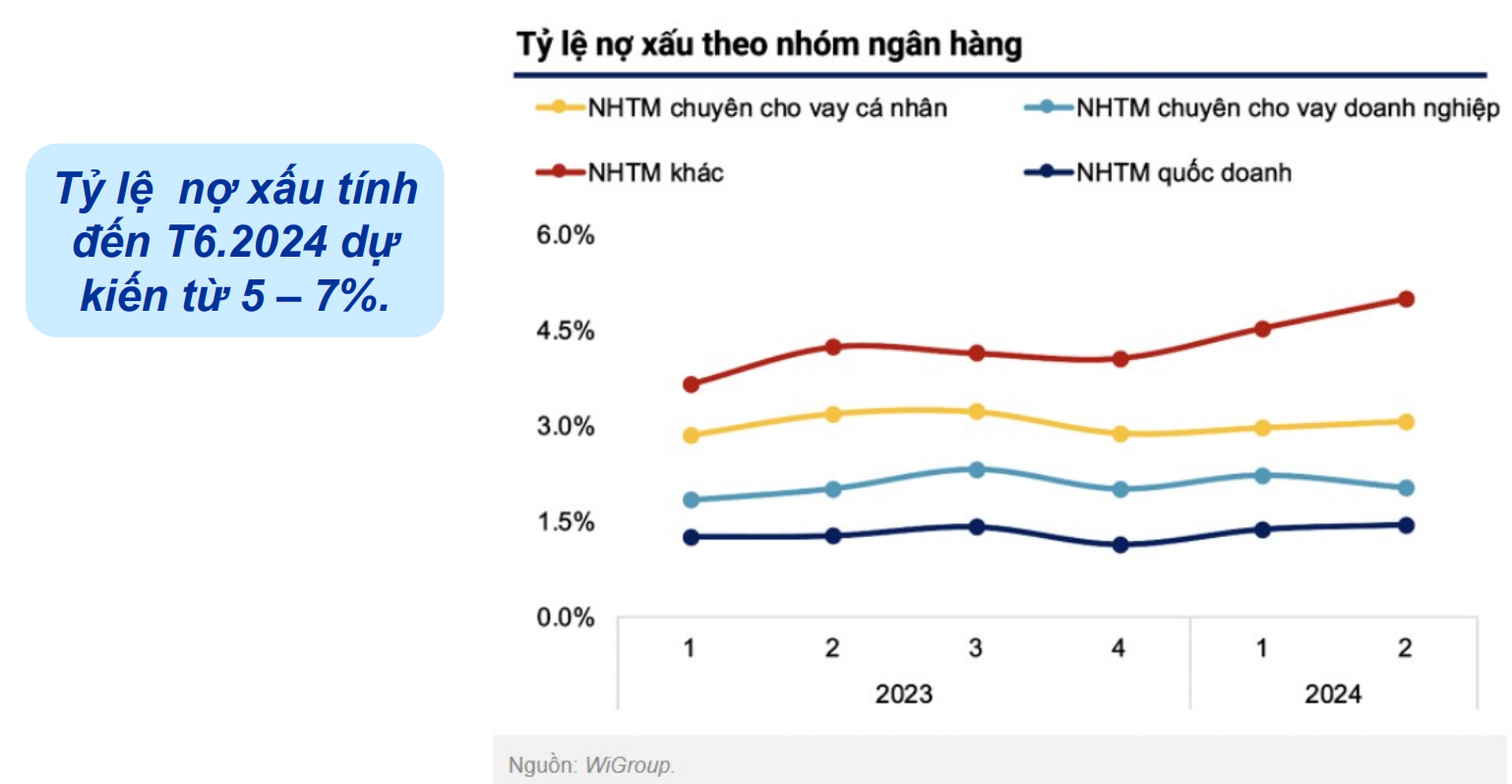

Ở phía ngân hàng, tăng trưởng tín dụng chậm, nợ xấu tăng - thực chất theo tôi không phải ngân hàng không muốn hỗ trợ doanh nghiệp, mà họ cũng gặp áp lực đặc biệt về nợ xấu. Với gần 6% nợ xấu trên toàn hệ thống đến cuối tháng 6/2024, theo số liệu của NHNN, tôi cho rằng số liệu ghi nhận đầy đủ có thể cao hơn. Như vậy, ngân hàng cũng đang ở sát “lằn ranh đỏ” khiến việc kiểm soát nợ xấu, đảm bảo an toàn hệ thống và chất lượng tín dụng phải đặt lên hàng đầu, nhất là sau khi Thông tư 02 hết hiệu lực vào cuối năm và các ngân hàng sẽ không còn được phép cơ cấu lại khoản nợ, giãn, hoãn nợ.

Tuy nhiên về mặt kỹ thuật, có một nghịch lý có thể thấy rõ là các ngân hàng hiện cũng không trích lập dự phòng nợ xấu cao, mà mục tiêu là để giữ lợi nhuận cao. Trong bối cảnh doanh nghiệp khó khăn, tiếp cận vốn khó, làm ăn khó nhưng ngân hàng vẫn báo lãi cao; đáng nói hơn là vì sao các ngân hàng phải xử lý kỹ thuật như vậy? Đây cũng là điều có thể hạn chế dòng tiền, vốn cung ứng vào nền kinh tế.

Đối với tăng trưởng tín dụng, đã tăng cao vào những ngày cuối tháng Sáu (hơn 1,5%, đạt 6,1% trong 6 tháng đầu năm 2024). Song lưu ý là tăng trưởng tín dụng bất động sản chậm, tài sản thế chấp đảm bảo khoản vay đa phần là bất động sản cũng được các nhà băng định giá thấp hơn so với giai đoạn trước ít nhất 30%; đi cùng là hạn mức nhà băng dành cho doanh nghiệp siết chặt hơn. Nói cách khác, tín dụng doanh nghiệp, đặc biệt khối bất động sản vẫn đang được kiểm soát chặt.

Một yếu tố tôi cho rằng có tác động hạn chế đáng kể với dòng tiền đầu tư là giá vàng tăng rất mạnh những tháng đầu 2024. Theo đó, nếu giá vàng vẫn tăng (theo dự báo chung của thế giới) và giải pháp bình ổn trong nước không còn tương thích đường đi của giá vàng, khiến người dân tiếp tục bỏ vào vàng, thì vốn đầu tư cũng sẽ còn bị hạn chế.

Dự báo dòng tiền cuối năm 2024 - đầu 2025

Về kinh tế và tăng trưởng tín dụng, mặc dù còn khó khăn nhưng tăng trưởng xuất khẩu đã mạnh lên trong quý III và dự báo sẽ tăng tốc vào quý IV/2024. Đây cũng sẽ là cơ sở để nguồn vốn ngân hàng bung mạnh những tháng cuối năm, đặc biệt vào quý IV/2024. Song như thường lệ, quý I, nhất là tháng 1,2 - vùng thấp điểm của tăng trưởng tín dụng sẽ lại diễn ra do Lễ, Tết và nguồn tiếp được tiếp của cuối năm cần thời gian hấp thụ hết.

Nợ xấu có thể cản trở vốn tín dụng ngân hàng, tuy nhiên, tín dụng dự báo sẽ tăng mạnh cuối 2024.

Về thị trường nợ, kênh trái phiếu doanh nghiệp vẫn chưa hoàn toàn tươi sáng và vẫn đang trên đà có phục hồi nhẹ. Nguồn phát hành trái phiếu với khối phát hành chủ lực là bất động sản, vẫn sẽ lẻ tẻ và phụ thuộc sự hỗ trợ của hệ sinh thái. Nhóm doanh nghiệp này có thể sẽ tìm kiếm nguồn vốn từ cái nhà tổ nước ngoài, chủ yếu là M&A các dự án. Tuy nhiên, dòng tiền M&A sẽ chỉ dành cho các dự án không quá xa trung tâm; thời gian thực hiện "deal" cũng phải mất 6 tháng - 1 năm.

Về nguồn tiền cá nhân, đối với kênh tiền gửi tiết kiệm, khả năng vẫn sẽ tiếp tục tăng trưởng huy động trong xu hướng lãi suất tiền gửi kỳ hạn dài tích cực hơn. Bên cạnh đó, kỳ vọng hưởng lãi thực dương mức thấp vẫn giữ được.

Từ quý II/2025, tôi cho rằng nhà đầu tư cá nhân sẽ bắt đầu xem xét mở hầu bao giúp kênh đầu tư bất động sản có thể ấm lên, với các thị trường vùng ven đô thị TP HCM mà vẫn còn giá thấp, có đòn bẩy hạ tầng như cảng hàng không, kết nối cao tốc (khu vực Quận 9, Nhơn Trạch - Đồng Nai, Long An)...

Khi có nguồn thu bán hàng, doanh nghiệp sẽ cải thiện thanh khoản, cải thiện dòng tiền, áp lực thanh toán nợ trái phiếu cũng sẽ giảm bớt. Dù vậy, dự báo tới quý II/ 2026, dòng tiền của khối bất động sản mới tích cực hơn khi thị trường thực sự khởi sắc.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận