Ngành cung cấp nước sạch Việt Nam, một vài hạn chế và tầm nhìn tương lai (kỳ 1)

Quý độc giả thân mến!

Như đã giải thích trong topic thảo luận cách đây không lâu, từ quý 4 năm ngoái đến đầu năm 2020 nay – ngay cả trước khi dịch Covid19 xẩy ra - giữa nền kinh tế ở cuối chu kỳ, nhiều lĩnh vực tiềm ẩn rủi ro đòn bẩy nợ vay khổng lồ và sự lạc quan vô tận của phố Wall Việt Nam lúc bấy giờ, học theo ngài Buffett và ngài Howard Marks, chúng tôi đã thiết lập trạng thái phòng thủ (defensive mode) và bắt đầu mở rộng vòng tròn hiểu biết, đi tìm và đào sâu vào các ngành nghề an toàn, đi ngược đám đông.

Khi càng nghiên cứu sâu hơn, chúng tôi tìm thấy những lĩnh vực trên vô cùng thú vị trong ngắn hạn 1-2 năm tới và cả trong dài hạn:

1. Chúng thường mang tính kỹ thuật cao, bị điều hành chặt chẽ bởi chính sách của Chính phủ, do đó khá ít người thực sự hiểu mô hình kinh doanh và theo dõi sát sao trừ các chuyên gia trong ngành.

2. Chúng ít bị ảnh hưởng bởi chu kỳ kinh tế hay chu kỳ TTCK, ở một số trường hợp định giá rẻ mạt và tăng trưởng doanh thu/dòng tiền tốt, chúng thậm chí còn không hề bị ảnh hưởng chút nào!

3. Với định hướng cổ phần hóa và thoái vốn của Chính phủ, chúng tôi nhìn thấy rất nhiều cơ hội mới với định giá hấp dẫn ở các lĩnh vực này.

4. Cuối cùng, do yếu tố thanh khoản thấp và ít phổ biến, chúng hầu như bị “bỏ rơi” bởi phố Wall, những người còn đang bận rộn đầu cơ những cổ phiếu ngân hàng, bất động sản, bluechips định giá cao nóng sốt nhất.

Vì lẽ đó, những lĩnh vực phòng thủ như điện lực, cấp nước, dược phẩm, tiêu dùng thiết yếu hay những lĩnh vực chịu đựng triển vọng bi quan nhất trong ngắn hạn như hàng không, dầu khí, bán lẻ có lẽ sẽ tiếp tục là chủ đề chính (main theme) cho ấn phẩm TGN chúng tôi trong 1-2 năm tới. Như ngài Nguyễn Bỉnh Khiêm từng viết: “Ta dại, ta tìm nơi vắng vẻ”, chúng tôi rất ưa thích những lĩnh vực mà hiếm người quan tâm và cười chê, dù cũng nhận thức được rằng đa phần độc giả sẽ không hứng thú. Song bản chất đầu tư giá trị là sự khác biệt, do đó chúng tôi hoàn toàn vui vẻ với quyết định nầy: có thể nói giai đoạn ngắn hạn 1-2 năm tới sẽ là giai đoạn ấn phẩm TGN đi ngược đám đông nhất, trở về cội nguồn, thu hút những nhà đầu tư giá trị đích thực có cùng tư duy dài hạn với chúng tôi tựa như giai đoạn của những ấn phẩm đầu tiên ra đời vậy (*)

Vâng giới thiệu dông dài vậy để chúng tôi tiện giới thiệu chủ đề ngày hôm nay, sau một đợt bình chọn và nhiều gợi ý của các độc giả, chúng tôi quyết định “xắn tay áo lên” phân tích về mô hình kinh doanh, điểm hạn chế, tầm nhìn tương lai và các nhân tố đáng lưu ý khi phân tích ngành cung cấp nước sạch (water suppy sector) của Việt Nam. Dù vậy, như thường lệ, chúng tôi phải “rào trước” rằng mình không phải chuyên gia kĩ thuật, cũng không phải người làm trong hệ thống Nhà nước mà chỉ phân tích dựa trên góc nhìn của một NĐT giá trị với phương pháp hệ thống hóa ngành nghề (sector analysis) của ngài Ben Graham trong quyển Security Analysis huyền thoại, giúp các độc giả và những nhà đầu tư quan tâm khác nắm cơ bản của ngành nghề và cách nhận ra một cơ hội đầu tư xứng đáng nhanh chóng...

I. Mô hình kinh doanh & triển vọng (Business & Prospect)

Nhu cầu nước sạch:

Theo dữ liệu của VWSA và 2030 WRG, trung bình một năm mỗi người Việt sử dụng ~125 lít nước cho hoạt động sinh hoạt hằng ngày, tương ứng ~4.0-4.5 tỷ m3/năm và được dự phóng sẽ tăng trưởng xấp xỉ 5% CAGR cho đến năm 2030.

Ấy vậy mà nhu cầu nước cho toàn quốc được ước tính lên đến 115 tỷ m3/năm (số liệu 2016 của ADB), trong đó lĩnh vực nông nghiệp & nuôi trồng thủy sản đã chiếm đến 75%, 5% cho hoạt động công nghiệp, 17% còn lại cho hoạt động khác. Như vậy, tiêu dùng đô thị chỉ chiếm đâu đó tầm 3%-4% tổng nhu cầu nước toàn quốc.

Theo Thông tư 280/2016/TT-BTC của Bộ Tài Chính (https://bit.ly/38sQ6zW), dịch vụ công ích thủy lợi cho các hộ nông dân được giới hạn ở mức tối đa dao động từ 700 nghìn – 1.8 triệu đồng/ha/vụ cho các biện pháp tưới tiêu bằng trọng lực (bơm hoặc rút nước trực tiếp bằng kênh sông nước, hồ chứa) hoặc bằng động lực (trạm bơm). Nếu tưới tiêu chủ động một phần, trồng cây công nghiệp ngắn ngày hoặc các loại hình khác thì sẽ được ưu đãi tối đa chỉ bằng 40%-60% biểu phí theo Thông tư.

Tuy nhiên bài viết hôm nay của chúng tôi không muốn bàn về lĩnh vực thủy lợi cho nông nghiệp, mà là chuỗi giá trị của ngành cung cấp nước sạch cho sinh hoạt đô thị và công nghiệp. Theo số liệu thống kê mới nhất của Bộ Y tế, hiện có khoảng 17,2 triệu người (tương đương 21,5% dân số) đang sử dụng nguồn nước sinh hoạt ngầm từ giếng, chưa được kiểm nghiệm hay qua xử lý, trong khi hiện mới chỉ có khoảng 84% dân cư đô thị và 39% dân cư nông thôn được tiếp cận và sử dụng nguồn nước sạch, an toàn - chủ yếu do thiếu hụt đầu tư nhà máy nước và hệ thống đấu nối đến các vùng ven.

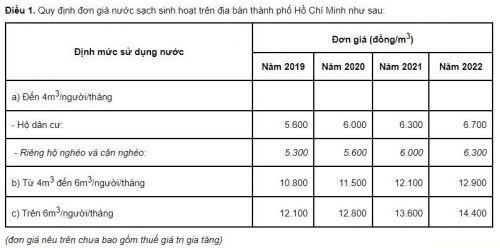

Khung giá nước sinh hoạt tại các đô thị hiện tại được chỉ thị bởi Ủy ban Nhân dân (UBND) của các tỉnh. Chẳng hạn, UBND TPHCM vừa ra Quyết định số 25/2019/QĐ-UBND về lộ trình tăng giá bán lẻ nước sạch sinh hoạt trên địa bàn TPHCM 2019-2022 ngày 24/10/2019 vừa qua (https://bit.ly/2ZvUJFk) cho công ty Sawaco thực hiện:

Với mức tăng giá xấp xỉ 6% CAGR trên, cộng với lượng tiêu thụ tăng đều đặn 5%-7% CAGR, chúng tôi đánh giá ngành cung cấp nước sạch cho sinh hoạt đô thị và công nghiệp là một trong những lĩnh vực có nhu cầu ổn định nhất, gần như không bị ảnh hưởng chút nào bởi chu kỳ kinh tế. Hiện giá nước trung bình của 94 hội viên VWSA ở mức 8,600đ/m3, tương đối rẻ hơn đáng kể so với khu vực và các quốc gia phát triển.

Nguồn cung nước sạch:

Những người dân bình thường và người ngoài ngành sẽ ít biết rằng gần 95% lượng nước chúng ta sử dụng ở các đô thị hiện nay đều đến từ nguồn nước mặt từ sông (surface water) hoặc nước xả ra từ các hồ chứa/đập thủy lợi, thủy điện (reservoir water). Chỉ một số ít các khu vực vùng xa hoặc miền núi mới sử dụng nguồn nước ngầm (ground water) do hầu hết hệ thống ngầm hiện nay đều ô nhiễm nghiêm trọng và đòi hỏi chi phí rất lớn để xử lý.

Để tóm gọn một cách đơn giản quy trình xử lý nước mặt, chúng tôi lấy ví dụ về nhà máy nước của Sawaco (TPHCM) xử lý nước mặt sông Đồng Nai: Đầu tiên, trạm bơm sẽ hút nước sông và đặt 2 lớp chắn để lọc rác lớn và rác nhỏ, sau đó nước sẽ được phân thành các bể lắng, sục khí để lắn cặn xuống; tiếp theo, nước được chuyển qua bể lọc đơn giản với lớp cát và lớp sỏi, cuối cùng là bể trộn thứ cấp với fluor để chống sâu răng, clo để chống vi sinh và vôi để ổn định độ pH; từ đó, nước được chuyển về bể chứa nước sạch và kiểm định theo Thông tư của Bộ Y Tế về độ vi sinh, pH và hàm lượng tối đa của Clo trước khi dẫn đường ống đến các công ty phân phối/bán lẻ cho người dân tại các địa bàn quận/huyện.

Nhìn quy trình đơn giản và cơ sở vật chất đã cũ trên, chắc quý độc giả cũng giống như chúng tôi đều không tin rằng ta có thể uống nước trực tiếp tại vòi (tap water) tương tự như các được phát triển được! Với nguồn nước sông ngòi ngày càng bị ô nhiễm do xả thải từ các nhà máy, rác thải từ các hộ dân, chúng tôi tin rằng ta cần phải có nhà máy xử lý nước với công nghệ tiên tiến hơn, cộng với khâu kiểm định đầu vào và đầu ra của nguồn nước phải được thanh tra chặt chẽ, tránh tình trạng không phát hiện ra được dầu loang như scandal của CTCP Đầu tư Nước sạch Sông Đà (Viwasupco, UPCOM: VCW) cách đây không lâu.

Cơ cấu ngành & các tay chơi trong ngành:

Ở các thị trường phát triển trên toàn cầu như Mỹ, Trung Quốc hoặc Châu Âu, các tay chơi trong ngành chiếm trọn chuỗi giá trị từ khâu thiết bị (equipment), cho đến hóa chất xử lý nước, nhà máy nước, công ty phân phối nước qua đường ống, công ty bán lẻ nước, công ty xử lý nước thải, v.v

Song ở Việt Nam, với ngành cung cấp nước sạch cho sinh hoạt đô thị (chúng tôi gọi tắt là cung cấp nước sạch để phân biệt với hoạt động thủy lợi cho nông nghiệp) chỉ mới được xã hội hóa (cổ phần hóa) khoảng 10-15 năm gần đây, chúng tôi chỉ có thể phân cơ cấu ngành thành hai nhóm chính: (1) Các nhà máy xử lý nước, (2) Các công ty độc quyền phân phối, bán lẻ nước tới người tiêu dùng

- Các nhà máy cung cấp nước sạch:

Chúng tôi nhìn nhận mảng nhà máy xử lý nước có phần khá tương đồng với lĩnh vực nhà máy phát điện (power generation) của ngành điện lực, khi mà chúng được mở cửa cho tư nhân đầu tư, và chỉ có một người mua duy nhất là công ty của Chính phủ (B2G) với khung giá được thỏa thuận nhằm đảm bảo tính khả thi của dự án.

Lợi thế cạnh tranh của nhà máy đến từ quy mô công suất (m3/ngày đêm), công nghệ tiên tiến và khả năng vận hành hiệu quả, và tất nhiên yếu tố không thể thiếu là vị thế tài chính, mối quan hệ với UBND tỉnh của công ty mẹ để đạt được thỏa thuận tốt nhất. Có thể nói dù đã mở cửa, song rào cản gia nhập ngành đầu tư nhà máy nước vẫn rất lớn, tạo ra thế độc quyền nhóm (oligopoly).

Tại TPHCM, có thể liệt kê một vài nhà máy nước lớn, lâu đời và ổn định nhất là NMN Thủ Đức (750k m3/ngày đêm), NMN Tân Hiệp (300k m3/ngđ) – cả hai đều thuộc quyền sở hữu của TCT TNHH MTV Cấp nước Sài Gòn (Sawaco). Bên cạnh đó, đã có thêm sự tham gia của nhiều nhà máy nước tư nhân khác như NMN BOO Thủ Đức (300k m3/ngđ), SWIC (300k m3/ngđ), Tân Hiệp 2 (300k m3/ngđ) – sở hữu cổ phần lớn bởi REE (HM:REE) Corp; NMN Củ Chi bởi Saigon Water - CII (HM:CII).

Tại Hà Nội, hiện tại nguồn cung cấp chính vẫn đến từ 3 nhà máy chính là NMN Sông Đà nổi tiếng vừa qua (300k m3/ngđ) thuộc sở hữu của Gelex & REE Corp, NMN Sông Đuống (240k m3/ngđ) thuộc sở hữu của CTCP Aqua One và NMN Sông Hồng (300k m3/ngđ) thuộc sở hữu của Công ty TNHH MTV Nước sạch Hà Nội - Hawacom.

Ở các tỉnh khác, chúng tôi nhận thấy hầu hết các nhà máy nước đều được sở hữu độc quyền bởi công ty cấp nước tại địa phương trực thuộc UBND Tỉnh. Chẳng hạn như NMN Hồ Đá Đen thuộc sở hữu của Bwaco (UBND BRVT), NMN Bàu Bàng thuộc Biwase (HM:BWE) (UBND Bình Dương). Chỉ có số ít các tay chơi khác thuộc tư nhân, song có lẽ cũng chưa hẳn là tư nhân, như TDM Water (NMN Dĩ An) hay DNP Water (NMN Nhị Thành, Long An), v.v

- Các công ty phân phối, bán lẻ nước sạch:

Mảng phân phối nước sạch, đều thuộc sở hữu độc quyền bởi các công ty Nhà nước trực thuộc UBND Tỉnh, cũng khá tương tự với ngành Điện lực với sự độc quyền của EVN, chủ yếu do đặc tính an ninh quốc phòng, an sinh – xã hội của lĩnh vực thiết yếu nầy.

Các công ty phân phối nước sạch (distribution companies) có nhiệm vụ xây lắp, đấu nối đường ống đến các khu vực dân cư, lắp đặt đồng hồ và thu tiền phí hằng tháng trên từng hộ dân. Gía bán lẻ đã được quy định rõ theo Quyết định của UBND tỉnh nên các công ty trên không thể gia tăng biên lợi nhuận bằng cách tăng giá ngẫu hứng được, dù vậy chúng cũng sẽ được hưởng lợi nếu như tỉnh có lộ trình tăng giá như TPHCM và Bình Dương thời gian vừa qua. Mặt khác, mấu chốt của lợi thế cạnh tranh của nhóm công ty trên nằm ở khả năng quản lý thất thoát nước (water loss ratio), quản lý chi phí đầu tư đường ống và quản lý chi phí bán hàng, quản lý doanh nghiệp (SG&A) – thứ luôn chiếm tỷ trọng khá lớn trên lợi nhuận gộp.

Do chủ trương cổ phần hóa và niêm yết các doanh nghiệp Nhà nước của Thủ tướng Chính phủ từ 2016 để cải thiện hoạt động quản trị và kinh doanh, ngành phân phối nước cũng không nằm trong ngoại lệ. Chúng tôi nhận thấy rất nhiều các đơn vị cấp nước độc quyền của các tỉnh đã IPO và niêm yết nhưng rất ít người chú ý, trong đó chỉ có vài cái tên nổi bật quy mô lớn như Biwase (Bình Dương), Dowaco (Đồng Nai), Bwaco (BR-Vũng Tàu) được chú ý. Còn rất nhiều công ty quy mô nhỏ (smallcap) khác trải khắp các tỉnh thành như Đà Nẵng, Hải Phòng, Cần Thơ Khánh Hòa, Phú Yên, v.v đều đã niêm yết và đem lại lợi suất cổ tức tương đối tốt song lại gần như không hề được biết đến bởi đại đa số các NĐT cá nhân và chúng gần như không có thanh khoản giao dịch.

Mặt khác, cơ hội có thể nằm ở những công ty con phân phối thành viên của Tổng công ty lớn như Sawaco TPHCM hay Hawacom Hà Nội. Chúng cũng được phân chia theo địa bàn và có lợi thế độc quyền. Một nhà đầu tư lớn tuổi mà chúng tôi biết đã đầu tư vào các đơn vị trên với định giá rẻ mạt với lợi suất cổ tức 20% từ nhiều năm trước, khoảng giai đoạn 2013-2014. Nếu nắm giữ đến bây giờ, nhà đầu tư ấy ắt đã có giá vốn đầu tư bằng 0 (do nhận cổ tức tiền mặt nhiều năm tích lũy) cùng với khoảng tăng giá (capital gains) ít nhất 200%-300%, trong khi đại đa số thị trường còn không biết các công ty trên có tồn tại

Điểm hạn chế:

Dù vậy, không có lĩnh vực nào là hoàn hảo cả, chúng tôi vẫn còn nhìn thấy nhiều điểm hạn chế của lĩnh vực hạ tầng nước Việt Nam trên góc nhìn của một nhà đầu tư:

Thứ nhất, chưa thể tự do hóa hoàn toàn mảng nhà máy xử lý nước. Với quy mô vốn đầu tư rất lớn cộng với việc chỉ có một người mua là công ty cấp nước trực thuộc UBND tỉnh, lĩnh vực xử lý nước (water treatment) vẫn còn phụ thuộc rất nhiều vào ý chí của lãnh đạo tỉnh mà thiếu đi một khung pháp lý dạng như thị trường phát điện cạnh tranh (CGM) của lĩnh vực phát điện và một lộ trình để đi đến tự do hóa. Vì lẽ này, hầu hết các nhà máy xử lý nước tư nhân đều thuộc các tập đoàn lớn có tiềm lực tài chính và mối quan hệ mạnh mẽ như REE Corp, Gelex Energy, Aqua One hay DNP Water.

Thứ hai, cơ cấu sở hữu 51% trở lên của các công ty phân phối nước khiến hoạt động quản trị trở nên trì trệ, kém minh bạch và thiếu công bằng với các cổ đông thiểu số. Theo số liệu của VWSA, tỷ lệ thất thoát nước của 94 thành viên hiệp hội trung bình lên đến 18%, thậm chí lên đến 22% tại TPHCM, cao gấp đôi mức trung bình chỉ 10%-11% tại các nước phát triển. Bên cạnh đó, chỉ tiêu hiệu quả hoạt động/1000 đấu nối trung bình cũng ở mức khá thấp, lợi nhuận không tăng trưởng nhưng chi phí SG&A tăng đều, trích khen thưởng phúc lợi ở mức cao, cổ tức tiền mặt chưa tương xứng, tất cả đều là hệ quả của cơ cấu cổ đông ít đối trọng.

Cuối cùng, nhiều công ty ngành cấp nước cổ phần hóa, IPO và niêm yết nhưng chỉ làm “vì lấy lệ” theo chủ trương Chính phủ, chưa thực sự minh bạch hóa thông tin. Họ đặt kế hoạch đi lùi, không công bố thông tin đầy đủ, một số case chúng tôi từng phân tích còn có những giao dịch tài chính bất thường, phát hành ESOP, phát hành riêng lẻ cho những đơn vị “lạ”, phân bổ vốn rất đáng ngờ...

Tầm nhìn và triển vọng tương lai:

Tuy nhiên chúng tôi không hề bi quan về lĩnh vực trên 100%. Tiến trình cổ phần hóa, minh bạch hóa và phát triển TTCK chỉ vỏn vẹn dưới 10 năm qua của Việt Nam đã khiến nhiều bên khinh thường phải kinh ngạc. Câu châm ngôn: “Never bet against America” của ngài Buffett cũng có thể áp dụng vào cho nền kinh tế và TTCK Việt Nam vậy: “Never bet against Vietnam”!

Chúng tôi đánh giá các nhà máy xử lý nước và công ty phân phối nước ở các đô thị lớn đang ở vị trí đặc biệt hưởng lợi (well-positioned) trước nhiều động lực tăng trưởng “không thể tránh khỏi”:

1. Với xu hướng đô thị hóa mạnh mẽ khiến mật độ dân số ngày càng dầy đặc tại các đô thị lớn, đặc biệt là TPHCM và khu vực bát giác kim cương đầy triển vọng (TPHCM, Đồng Nai, Bình Dương, Bà Rịa – Vũng Tàu, Bình Phước, Tây Ninh, Long An, Tiền Giang) hay tam giác kinh tế Hà Nội – Hải Phòng – Quảng Ninh, nhu cầu tiêu thụ nước sạch và tận dụng hiệu quả hệ thống đường ống sẽ ngày càng tăng tốc trong 10 năm tới tại hai vùng trọng điểm trên.

2. Với nguồn cung nước sạch ngày càng hiếm hoi và tình trạng ô nhiễm tăng nhanh qua sự đánh đổi phát triển công nghiệp của Việt Nam trong công cuộc thu hút FDI và phát triển nền công nghiệp phụ trợ cho đến 2045, chúng tôi tin rằng cả giá nước bán lẻ B2C và giá nước bán sỉ của các nhà máy xử lý nước B2G sẽ buộc phải có lộ trình tăng giá ở hầu hết các tỉnh thành. Với giá bán tăng và lượng tiêu thụ tăng trưởng đều đặn, việc ngành cấp nước sạch có mức tăng trưởng kép hai chữ số là điều không thể tránh khỏi.

3. Dù chê bai về độ minh bạch và quản trị của ngành nước, chúng tôi vẫn lạc quan về công cuộc cổ phần hóa và tham gia sâu hơn của nhóm tư nhân quản trị tốt ở các khâu trong dài hạn. Việc REE Corp tham gia vào HĐQT của một số công ty phân phối nước sau khi nhóm này niêm yết lên sàn khiến chúng tôi nhận thấy đã có nhiều sự cải thiện nhất định, dù rằng quá trình nầy còn chậm. Chúng tôi cũng đang chờ đợi một vài cái tên lớn sẽ IPO trong tương lai như mảng cấp nước của REE, Gelex, Aqua One, DNP Water hay các tổng công ty lớn như Sawaco, Hawacom với một tỷ lệ cổ phần tương đối đáng kể dù không chi phối, góp phần gia tăng tính minh bạch trong quản trị và tạo một khu vực cơ hội đầu tư mới bền vững, phản chu kỳ cho TTCK Việt Nam.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận