"Ngân hàng ngầm" - Góc khuất tiềm ẩn đầy rủi ro trên thị trường tài chính

Các tổ chức “phi ngân hàng” có cung cấp tín dụng được gọi là “ngân hàng ngầm” - mặc dù thuật ngữ này không phải được dùng để chỉ tất cả các tổ chức “phi ngân hàng”.

Cuộc khủng hoảng tài chính toàn cầu 15 năm trước bắt nguồn từ những “ngân hàng ngầm” - tức là những công ty tài chính chịu sự điều tiết lỏng lẻo, các công ty môi giới chứng khoán và những công cụ đầu tư nằm ngoài bảng cân đối kế toán như chi nhánh của các công ty mẹ là ngân hàng.

Những “ngân hàng ngầm” này đầu tư vào trái phiếu phát hành dựa trên các khoản vay thế chấp nhà dưới chuẩn và các sản phẩm chứng khoán phái sinh.

Tiền để đầu tư là nguồn vốn bán buôn (wholesale funding) vốn dĩ rất khó lường như thương phiếu đảm bảo bằng tài sản, tài khoản khách hàng môi giới cấp cao và thoả thuận mua lại (repo).

Với các định chế thuộc ngân hàng ngầm, họ không chịu các quy định nghiêm ngặt như các ngân hàng, điều này có nghĩa họ có thể chấp nhận rủi ro nhiều hơn. Tuy nhiên, họ có thể không nhận được sự hỗ trợ từ Chính phủ nếu khủng hoảng xảy ra.

Rủi ro lây lan sang cả ngân hàng truyền thống

Các "ngân hàng ngầm" - thuộc mảng “phi ngân hàng” quy mô lớn một khi gặp rủi ro có thể lây lan sang các ngân hàng truyền thống và gây bất ổn cho toàn bộ hệ thống tài chính.

Lý do tình trạng ốm yếu tại một tổ chức “phi ngân hàng” lớn hoặc trong phần lớn lĩnh vực này có thể ảnh hưởng đến các ngân hàng truyền thống là vì các tổ chức “phi ngân hàng” vừa cho vay vừa vay từ các ngân hàng truyền thống, và đầu tư vào cùng một loại tài sản như các ngân hàng truyền thống.

Trong một báo cáo vào tháng 11, Ngân hàng trung ương châu Âu (ECB) đã chỉ ra “những lỗ hổng lâu dài” trong khu vực phi ngân hàng, bao gồm cả “nguy cơ tổn thất tín dụng đáng kể” nếu khách hàng là các doanh nghiệp bắt đầu vỡ nợ trong bối cảnh kinh tế suy yếu.

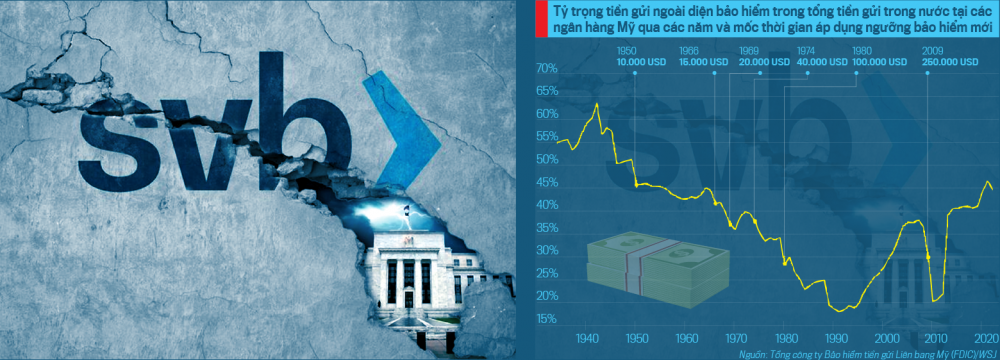

Dù triển vọng kinh tế tại châu Âu đã sáng sủa hơn kể từ đầu năm, những lo ngại về suy thoái kinh tế ở Mỹ đã gia tăng sau sự sụp đổ của Silicon Valley Bank (SVB) và Signature Bank, cũng như vụ giải cứu ngân hàng First Republic vào tháng trước.

Các nền kinh tế ở hai bờ Đại Tây Dương vẫn còn mong manh do lãi suất dự kiến sẽ tăng hơn nữa và giá năng lượng vẫn sẽ ở mức cao.

Một rủi ro khác bắt nguồn từ “sự chênh lệch thanh khoản” tồn tại ở các quỹ mở. Các quỹ mở cho phép nhà đầu tư rút tiền một cách nhanh chóng, tuy nhiên bản thân các quỹ này lại không có sẵn nhiều tiền để trả cho khách hàng.

Ông Nicolas Charnay, Giám đốc cao cấp về các tổ chức tài chính châu Âu tại S&P Global Ratings, nhận định: “Lãi suất tăng và triển vọng kinh tế không chắc chắn cũng khiến việc tài trợ cho một số tổ chức phi ngân hàng tại châu Âu đắt đỏ, khó tiếp cận hơn”.

Vì tổ chức phi ngân hàng không thể nhận tiền gửi từ khách hàng nên cũng không phải chịu những yêu cầu khắt khe về khả năng hấp thụ vốn và thanh khoản như ngân hàng thông thường. Đồng thời, hầu hết cũng không phải chịu sự kiểm tra thường xuyên của cơ quan quản lý.

Trong một báo cáo, S&P Global Ratings chỉ ra một điểm đáng báo động khác của nhiều tổ chức phi ngân hàng: “Các ngân hàng ngầm không thể tiếp cận nguồn hỗ trợ khẩn cấp của ngân hàng trung ương trong thời điểm căng thẳng. Chúng tôi cũng không kỳ vọng chính phủ sẽ sử dụng ngân sách để tái cấp vốn cho một ngân hàng ngầm bị sụp đổ”.

“Các cơ quan công quyền sẽ có ít công cụ để giảm thiểu rủi ro lây lan”, cơ quan xếp hạng tín dụng này cho biết.

Khó khăn tại lĩnh vực tài chính phi ngân hàng cũng có thể tác động tới những tổ chức cho vay truyền thống. Các tổ chức phi ngân hàng vừa cho vay và vay tiền từ nhà băng thông thường. Đồng thời, các tổ chức tài chính nói chung thường đầu tư vào cùng một loại tài sản.

Một ví dụ dễ thấy nhất là sự sụp đổ của quỹ Archegos Capital Management (Mỹ) hai năm trước, gây ra khoản lỗ trị giá khoảng 10 tỉ USD trong lĩnh vực ngân hàng.

Hơn một nửa trong số đó là tiền của Credit Suisse (CS) chuyển cho khách hàng Archegos. Cú đánh này góp phần dẫn tới một loạt vụ bê bối và thất bại của ngân hàng Thụy Sĩ này trong những năm gần đây, cuối cùng dẫn đến việc bị đối thủ UBS (UBS) tiếp quản khẩn cấp trong tháng vừa rồi.

Các liên kết trực tiếp và gián tiếp giữa các ngân hàng và tổ chức “phi ngân hàng” không phải là nguồn rủi ro duy nhất cho toàn hệ thống.

Một thực tế là niềm tin đóng vai trò cực kỳ quan trọng trong lĩnh vực ngân hàng, và nhận thức đơn thuần rằng lĩnh vực ngân hàng có thể được kết nối với một tổ chức “phi ngân hàng” đang gặp khó khăn có thể châm ngòi cho một cuộc khủng hoảng tài chính rộng lớn hơn.

“Không nên đánh giá thấp hình thức rủi ro lây lan này” – theo S&P Global Ratings.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Bấm vào đây để liên hệ 24HMoney ngay

Bàn tán về thị trường