Ngân hàng ‘gồng mình’ tìm lối thoát trước nợ xấu gia tăng

Nợ xấu đang trở thành vấn đề nan giải với nhiều ngân hàng trong bối cảnh kinh tế khó khăn và thiên tai diễn biến phức tạp. Với tỷ lệ nợ xấu gia tăng, các ngân hàng đang chịu áp lực phải tăng cường trích lập dự phòng, đồng thời gặp khó khăn trong việc thu hồi tài sản đảm bảo.

Áp lực nợ xấu tăng

Tỷ lệ nợ xấu của nhiều ngân hàng đã có dấu hiệu tăng cao trong những tháng đầu năm 2024, tạo ra áp lực lớn đối với các tổ chức tín dụng trong việc quản lý và xử lý các khoản nợ không hiệu quả.

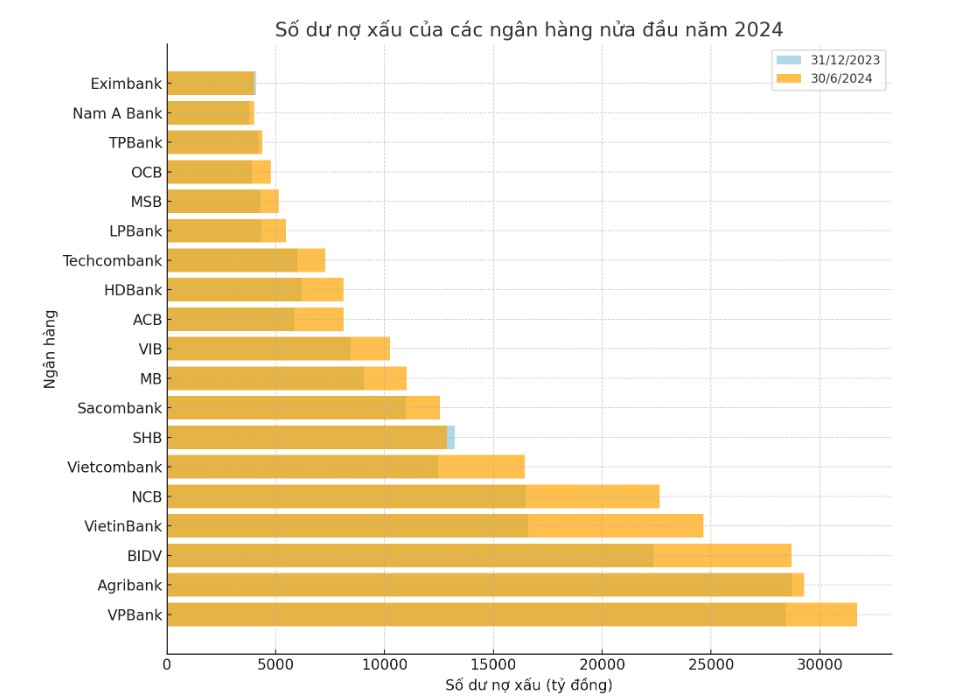

Theo báo cáo tài chính của 29 ngân hàng trong nửa đầu năm 2024, có tới 24/29 ngân hàng ghi nhận tỷ lệ nợ xấu tăng, đạt gần 242.000 tỉ đồng cuối tháng 6/2024, tăng gần 45.000 tỉ đồng (22%) so với cuối năm 2023. Đáng chú ý, số dư nợ xấu tuyệt đối đã tăng hơn 20% so với cuối năm ngoái, làm dấy lên lo ngại về khả năng kiểm soát nợ xấu của các ngân hàng trong tương lai gần.

Biểu đồ nợ xấu của các ngân hàng trong quý I và II/2024. (Số liệu từ BCTC)

Nguyên nhân chính dẫn đến sự gia tăng nợ xấu trong hệ thống ngân hàng xuất phát từ nhiều yếu tố, trong đó có yếu tố khách quan từ tình hình kinh tế vĩ mô và thiên tai. Trước hết, nền kinh tế Việt Nam vẫn đang trong quá trình phục hồi sau đại dịch COVID-19 và các cuộc khủng hoảng kinh tế toàn cầu. Mặc dù Chính phủ đã đưa ra nhiều chính sách hỗ trợ doanh nghiệp, nhưng tốc độ phục hồi còn chậm, nhiều doanh nghiệp vẫn gặp khó khăn trong việc khôi phục hoạt động sản xuất kinh doanh.

Theo chuyên gia tài chính ngân hàng, Tiến sĩ Nguyễn Trí Hiếu, sức khỏe tài chính của nhiều doanh nghiệp chưa được cải thiện đáng kể, dẫn đến tình trạng nợ xấu gia tăng. Cụ thể, mỗi tháng có khoảng 15.000 doanh nghiệp rút khỏi thị trường, cao hơn nhiều so với con số 10.000 doanh nghiệp trong cùng kỳ năm trước.

Thị trường bất động sản cũng là một nguyên nhân đáng kể dẫn đến sự gia tăng nợ xấu. Với 70% tài sản bảo đảm tại các ngân hàng là bất động sản, khi thị trường này gặp khó khăn về thanh khoản, các ngân hàng rất khó để xử lý tài sản đảm bảo thông qua việc phát mãi. Ngay cả khi phát mãi thành công, ngân hàng vẫn phải chịu thiệt hại lớn do giá trị tài sản đã giảm đáng kể.

Trong cuộc họp giao ban với các ngân hàng gần đây, ông Đào Minh Tú, Phó Thống đốc Ngân hàng Nhà nước (NHNN) đã nhấn mạnh: “Nợ xấu đang có xu hướng tăng và mức độ tăng cũng khá cao là một vấn đề cần lưu ý. Hiện nay, tỷ lệ nợ xấu nội bảng đã lên gần 5%. Nếu bao gồm nợ tiềm ẩn có khả năng thành nợ xấu, tỷ lệ này có thể lên tới khoảng 6 - 9%”.

Ngoài ra, tác động của bão Yagi vừa qua đã gây ra thiệt hại lớn cho nhiều khu vực kinh tế trọng điểm, đặc biệt là ngành nông nghiệp và thủy sản. Cụ thể, tại Vietcombank, ước tính có khoảng 6.000 khách hàng bị ảnh hưởng bởi bão với tổng dư nợ khoảng 71.000 tỷ đồng. Trong đó, tại Hải Phòng và Quảng Ninh có 230 khách hàng với dư nợ khoảng 13.300 tỷ đồng. Tình hình này đã khiến nợ xấu của các ngân hàng tăng lên đáng kể, đặc biệt là khi các khách hàng không còn khả năng thanh toán nợ do thiệt hại từ thiên tai.

Trước tình hình đó, các ngân hàng đã phải cấp tập rao bán tài sản thế chấp để thu hồi nợ. Tài sản được rao bán không chỉ bao gồm bất động sản mà còn có cả cổ phiếu, ô tô, máy móc thiết bị và thậm chí là tài sản hình thành trong tương lai.

Ví dụ, Sacombank đã mua lại nợ xấu từ Công ty cổ phần Bệnh viện Quốc tế Phúc An Khang và Công ty TNHH Đá xây dựng Bình Dương với tổng giá trị tài sản đảm bảo lên tới gần 240 tỷ đồng, bao gồm quyền sử dụng đất và quyền sở hữu nhà ở tại TP Hồ Chí Minh và Bình Dương. Tuy nhiên, việc thu hồi nợ qua bán tài sản thế chấp vẫn gặp nhiều khó khăn do thị trường chưa hoàn toàn phục hồi, làm giảm khả năng thu hồi vốn của các ngân hàng.

Cần chính sách cơ cấu lại nợ xấu

Áp lực nợ xấu tăng cao không chỉ làm giảm lợi nhuận của các ngân hàng mà còn đẩy các tổ chức tín dụng vào tình thế phải tăng cường trích lập dự phòng rủi ro. Thống kê từ báo cáo tài chính quý II/2024 cho thấy, tỷ lệ bao phủ nợ xấu (số dư dự phòng/số dư nợ xấu) tại phần lớn các ngân hàng đã giảm so với cuối năm 2023.

Tính chung toàn ngành ngân hàng, tỷ lệ bao phủ nợ xấu đã giảm 142 điểm phần trăm, từ mức 98,9% cuối năm ngoái xuống còn 84,7% vào cuối quý II/2024. Điều này có nghĩa, các ngân hàng đang gặp khó khăn trong việc duy trì khả năng đối phó với rủi ro tín dụng và khả năng phải tăng trích lập dự phòng rủi ro trong những tháng cuối năm là rất cao.

.jpg)

Các ngân hàng kiến nghị cần có cơ chế hỗ trợ phù hợp cho khách hàng để giảm áp lực nợ xấu cho ngân hàng. Ảnh minh họa

Trong bối cảnh đó, nhiều ngân hàng đã kiến nghị NHNN cần có cơ chế hỗ trợ phù hợp, đặc biệt là trong việc kéo dài thời gian cơ cấu nợ và giãn hoãn nợ cho các khách hàng bị ảnh hưởng bởi thiên tai. Lãnh đạo nhiều ngân hàng, trong đó có HDBank và Agribank, đã đề xuất Chính phủ gia hạn hiệu lực của Thông tư 06/2024/TT-NHNN về cơ cấu giữ nguyên nhóm nợ tới sau ngày 31/12/2024, đồng thời cho phép giãn thời hạn trả nợ cho các khoản vay đến hạn trước ngày 30/6/2025.

Một vấn đề khác là việc thu hồi và xử lý nợ xấu trong thời gian tới sẽ gặp khó khăn hơn do Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu đã hết hiệu lực, trong khi Luật Các tổ chức tín dụng năm 2024 không có quy định về quyền thu giữ tài sản bảo đảm của các tổ chức tín dụng. Điều này đồng nghĩa với việc xử lý tài sản đảm bảo sẽ hoàn toàn phụ thuộc vào quá trình tố tụng và bán tài sản thông qua các kênh đấu giá, kéo dài thời gian thu hồi vốn và làm gia tăng rủi ro cho các ngân hàng.

Để giảm bớt áp lực, các chuyên ga kinh tế đề xuất NHNN cần sớm hoàn thiện hành lang pháp lý về trích lập dự phòng rủi ro, đặc biệt là cho các khoản nợ được giãn hoãn do thiên tai. Một cơ chế linh hoạt hơn trong việc trích lập dự phòng sẽ giúp các ngân hàng giảm thiểu áp lực tài chính, đồng thời tạo điều kiện thuận lợi hơn cho việc hỗ trợ khách hàng khắc phục khó khăn và duy trì khả năng thanh khoản cho toàn hệ thống.

Ông Đặng Khắc Vỹ, Chủ tịch HĐQT Ngân hàng VIB cho biết: “Các ngân hàng gặp khó khăn vì phải trích dự phòng rủi ro, dừng dự thu lãi trong khi vẫn phải trả chi phí huy động vốn hàng ngày. Điều này ảnh hưởng lớn đến dòng tiền và khả năng tái tài trợ cho nền kinh tế”.

Bên cạnh đó, cần có sự phối hợp chặt chẽ giữa các bộ, ngành trong việc hoàn thiện quy định về xử lý tài sản bảo đảm. Các ngân hàng cũng kiến nghị Chính phủ xem xét các biện pháp thay thế thu giữ tài sản bảo đảm, như hướng dẫn cụ thể về khởi kiện với các khoản vay tiêu dùng không có tài sản bảo đảm. Có như vậy sẽ giúp các ngân hàng nhanh chóng thu hồi vốn, đẩy nhanh tốc độ quay vòng vốn để tái đầu tư cho nền kinh tế.

"Rủi ro khó tránh nếu nợ xấu tăng mà tỷ lệ bao phủ dự phòng giảm, điều này không chỉ làm giảm lợi nhuận mà còn làm suy yếu khả năng chống đỡ của các ngân hàng trước những cú sốc tài chính trong tương lai. Các biện pháp xử lý nợ xấu cần được thực hiện kịp thời và hiệu quả để tránh tình trạng nợ xấu kéo dài, gây hệ lụy xấu đến nền kinh tế", PGS. TS Nguyễn Hữu Huân, Đại học Kinh tế TP Hồ Chí Minh cũng nhấn mạnh.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận