Mục đích của lãi suất: Hệ quả liên quan đến bong bóng khắp các thị trường

Mặc dù có nhiều bằng chứng cho thấy việc quản lý lãi suất của ngân hàng trung ương không đạt được kết quả mong muốn, các ủy ban chính sách tiền tệ vẫn kiên trì sử dụng lãi suất làm phương tiện can thiệp kinh tế chính của họ

Chính chuyên gia kinh tế của các ngân hàng trung ương đã chỉ ra rằng lãi suất tương quan với mức giá chung chứ không phải tỷ lệ lạm phát giá cả.

Giá hàng hóa, giá sản xuất và giá tiêu dùng tăng nhanh, hậu quả của những sai lầm chính sách này, lại dẫn đến chiết khấu ưu tiên thời gian cao hơn. Cuối cùng, các thị trường đã đánh mất việc định giá tiền tệ và tín dụng ngoài tầm kiểm soát của các ngân hàng trung ương, khi những người tham gia thị trường dần nhận ra rằng toàn bộ trò chơi lãi suất là một sai lầm kinh tế.

Các chủ nợ nước ngoài không còn sẵn sàng ngồi đó và chấp nhận lãi suất tiền gửi và lợi suất trái phiếu không bù đắp được cho họ khi mất sức mua. Sở thích thời gian hiện đang hành hạ các ngân hàng trung ương và những ảo tưởng ấp ủ của họ. Họ đã mất quyền kiểm soát đàn áp đối với thị trường và bây giờ tất cả chúng ta phải đối mặt với hậu quả. Giống như số phận của Bức tường Berlin đã giam cầm Ossies của Đức, việc kiểm soát chính sách tiền tệ đang bị phá bỏ.

Với sức mua của các loại tiền tệ chính hiện đang giảm với tốc độ nhanh hơn so với mức bù lãi suất và lợi suất trái phiếu hiện tại, xu hướng cơ bản của lãi suất hiện đang tăng và còn xa hơn nữa. Các dự báo chính thức rằng lạm phát ở cấp độ CPU sẽ trở lại mức mục tiêu 2% trong một hoặc hai năm là chuyện trên trời rơi xuống.

Hệ quả của lãi suất âm và bằng 0 là đòn bẩy trong bảng cân đối kế toán của các ngân hàng thương mại tăng đột biến để bù đắp cho biên độ cho vay bị hạn chế. Các chủ ngân hàng thương mại giờ đây có một yêu cầu cấp bách là phải thu hồi lại việc mở rộng tín dụng của họ khi biết rằng trong môi trường lãi suất ngày càng tăng, việc họ tự do tham gia vào các hoạt động tài chính phi ngân hàng phải trả giá. Tổn thất đối với tài sản thế chấp tài chính đang gia tăng và việc cung cấp thanh khoản cho các lĩnh vực phi tài chính chính cũng phải đối mặt với thua lỗ. Và khi bạn có tỷ lệ đòn bẩy tài sản trên vốn chủ sở hữu trên bảng cân đối kế toán cao hơn 20 lần (như trường hợp của các ngân hàng lớn của Nhật Bản và Khu vực đồng tiền chung châu Âu), vốn chủ sở hữu của bảng cân đối kế toán gần như chắc chắn sẽ bị xóa sổ.

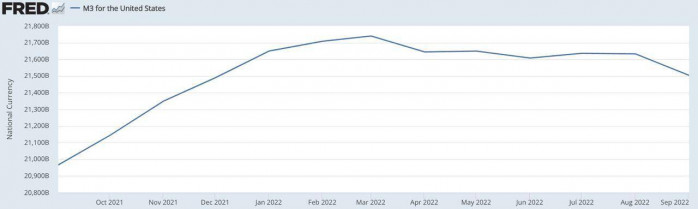

Mệnh lệnh hành động là ngay lập tức. Bất kỳ chủ ngân hàng nào không hành động với sự cấp bách tối đa đều phải đối mặt với viễn cảnh bị choáng ngợp bởi xu hướng lãi suất mới. Biểu đồ dưới đây cho thấy thước đo rộng nhất về nguồn cung tiền của Hoa Kỳ, về cơ bản là đối tác của tín dụng ngân hàng đã bị thu hẹp, đã giảm 236 tỷ đô la kể từ tháng Ba.

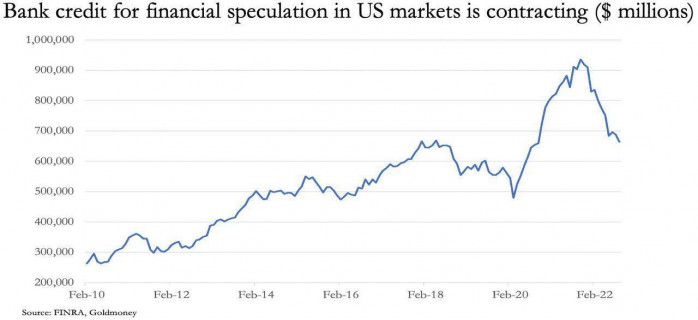

Tương tự, tín dụng đang bị rút khỏi hoạt động tài chính. Biểu đồ sau đây phản ánh mức tín dụng đang sụt giảm được cung cấp cho các nhà đầu cơ.

Cũng giống như việc rút tín dụng ngân hàng làm xói mòn GDP danh nghĩa (vì gần như tất cả các giao dịch GDP được giải quyết bằng tín dụng ngân hàng), việc rút tín dụng ngân hàng cũng làm suy giảm giá trị tài sản tài chính. Và cũng giống như sai lầm khi nghĩ rằng sự sụt giảm GDP là do hoạt động kinh tế suy giảm chứ không phải do tín dụng ngân hàng sẵn có, sẽ là sai lầm nếu bỏ qua vai trò của tín dụng ngân hàng trong việc định giá thị trường tài chính.

Các số liệu thống kê vẫn chưa phản ánh sự thu hẹp tín dụng ở Khu vực đồng tiền chung châu Âu và Nhật Bản, hai hệ thống ngân hàng lớn có đòn bẩy cao nhất. Điều này có thể một phần là do các điều kiện tín dụng xấu đi nhanh chóng. Và chúng ta nên lưu ý rằng quá trình xã hội hóa tín dụng tiên tiến ở hai khu vực này có thể khiến các nhà quản lý cấp cao phải biết ơn các cơ quan quản lý ngân hàng của họ hơn và ít nhận thức về bức tranh lớn hơn về mặt kinh doanh so với các đối tác Mỹ. Hơn nữa, lý do chính cho việc tiếp tục mở rộng tiền tệ phản ánh cả hệ thống đồng euro và việc mở rộng bảng cân đối kế toán liên tục của Ngân hàng Trung ương Nhật Bản, vốn cung cấp trực tiếp vào mạng lưới ngân hàng thương mại để củng cố bảng cân đối kế toán của họ. Nó có khả năng là tín dụng theo yêu cầu của nhà nước áp đảo số liệu thống kê của Khu vực đồng tiền chung châu Âu và Nhật Bản,

Các chính sách tiền tệ của ECB và BOJ đã làm tổn hại đến các đồng tiền tương ứng của họ bằng cách tiếp tục mở rộng tín dụng, đó là lý do tại sao đồng tiền của họ đã mất điểm đáng kể so với đồng đô la trong khi lãi suất của Hoa Kỳ tăng lên. Thêm vào sự căng thẳng, Fed của Hoa Kỳ đã tăng cường tấn công vào lạm phát giá cả, nhưng sự sụt giảm gần đây của đồng đô la trên các sàn giao dịch nước ngoài cho thấy rõ ràng một sự xoay trục trong chính sách này đang hiện hữu.

Tình thế tiến thoái lưỡng nan mà các ngân hàng trung ương phải đối mặt là do chính họ tạo ra. Sau khi đã kìm hãm lãi suất đến giới hạn 0 và thấp hơn, sự đảo ngược của xu hướng này giờ đây nằm ngoài tầm kiểm soát của họ. Các ngân hàng thương mại chắc chắn sẽ phản ứng khi đối mặt với xu hướng lãi suất mới này và tìm cách thu hẹp bảng cân đối kế toán của họ càng nhanh càng tốt. Các sinh viên học thuyết chu kỳ kinh doanh của Áo sẽ không ngạc nhiên về sự phát triển đột ngột này. Nhưng tất cả các giao dịch GDP, với những ngoại lệ rất hạn chế về tiền mặt ở cuối bán lẻ của tổng sản lượng đều được thanh toán bằng tín dụng ngân hàng. Chắc chắn việc rút tín dụng sẽ khiến GDP danh nghĩa bị thu hẹp đáng kể, sự sụp đổ trở nên nghiêm trọng hơn về mặt thực tế khi tính đến sự suy giảm sức mua của một loại tiền tệ.

Sự lựa chọn hiện nay đối với bộ máy quan liêu rất đơn giản: nó ưu tiên giải cứu các thị trường tài chính và nền kinh tế phi tài chính khỏi giảm phát, hay thay vào đó nó bỏ qua những hậu quả kinh tế của việc bảo vệ tiền tệ? ECB, BOJ và Ngân hàng Anh đã quyết định nhiệm vụ của họ là hỗ trợ nền kinh tế và thị trường tài chính. Có lẽ một phần được thúc đẩy bởi sự đồng thuận của ngân hàng trung ương, Fed giờ đây dường như đang lựa chọn bảo vệ nền kinh tế Mỹ cũng như các thị trường tài chính của nước này.

Chính sách cơ bản trong chính sách xoay trục mới sẽ giống nhau: giảm lãi suất xuống dưới mức ưu tiên về thời gian của chúng. Đó là sai lầm về chính sách mà các quan chức luôn mắc phải, và họ sẽ nhân đôi những thất bại trước đó của mình. Mức độ mà họ áp chế lãi suất sẽ được phản ánh trong việc mất sức mua của đồng tiền của họ, không phải về giá trị của chúng so với nhau, mà về giá trị của chúng đối với năng lượng, hàng hóa, nguyên liệu thô, thực phẩm và kim loại quý . Nói cách khác, một đợt giá tiêu dùng và sản xuất cao hơn mới sẽ xuất hiện và do đó áp lực không thể cưỡng lại đối với lãi suất cao hơn nữa sẽ xuất hiện.

Mặt trái của xu hướng lãi suất là giá trị được truyền vào tài sản, cả tài chính và phi tài chính. Không phải ngẫu nhiên mà thị trường giá lên toàn cầu lớn nhất và phổ biến nhất trong lịch sử lại trùng hợp với việc giảm lãi suất xuống 0 và thậm chí thấp hơn trong bốn thập kỷ qua. Tương tự, xu hướng tăng lãi suất sẽ có tác động ngược lại.

Không giống như thị trường giá lên, thị trường giá xuống thường đột ngột và gây sốc, đặc biệt là khi có sự đầu cơ quá mức trước đó. Không có ví dụ nào tốt hơn hiện tượng tiền điện tử đã chứng kiến bitcoin giảm từ mức cao 68.000 đô la xuống còn 16.000 đô la trong 12 tháng. Và trong những ngày gần đây, sự sụp đổ của một trong những sàn giao dịch tiền điện tử lớn nhất, FTX, đã phơi bày cả sự ngạo mạn và cáo buộc gian lận, những người hầu gái cho sự đầu cơ cực đoan của công chúng, ở quy mô không thể tưởng tượng được. Đối với bất kỳ sinh viên nào nghiên cứu về sự điên cuồng của đám đông, sẽ rất ngạc nhiên nếu hiện tượng tiền điện tử thực sự tồn tại.

Đẩy mặt vôn này vào thị trường gấu là sự suy giảm giá trị trái phiếu. Vào ngày 20 tháng 3 năm 2020, khi Fed giảm lãi suất quỹ xuống 0, trái phiếu kho bạc Hoa Kỳ kỳ hạn 30 năm có lãi suất 1,18%. Đầu tuần này, lợi suất đứng ở mức 4,06%. Đó là mức giảm giá hơn 50%. Và sở thích về thời gian gợi ý rằng các lãi suất ngắn hạn, chẳng hạn như hơn một năm, hiện nên chiết khấu sự mất mát về sức mua của tiền tệ ở mức lãi suất hiện tại gấp đôi hoặc thậm chí nhiều hơn.

Đối với những nhà hoạch định can thiệp vào lãi suất, việc tăng lãi suất và lợi suất trái phiếu ở quy mô đó là điều không thể tưởng tượng được. Các ủy ban chính sách tiền tệ, là các cơ quan chính phủ, sẽ suy nghĩ chủ yếu về tác động đối với tài chính của chính phủ. Trong cơn ác mộng, họ có thể hình dung ra nguồn thu từ thuế sụt giảm, cam kết phúc lợi tăng vọt và chi phí đi vay ngày càng tăng. Thâm hụt gia tăng, bổ sung cho các khoản thâm hụt hiện tại, sẽ yêu cầu các ngân hàng trung ương đẩy nhanh quá trình nới lỏng định lượng mà không có giới hạn. Đối với các nhà hoạch định chính sách, những lý do để đưa lãi suất xuống thấp hơn và trở lại trong tầm kiểm soát một cách chắc chắn là rất thuyết phục.

Hơn nữa, các quan chức tin rằng một thị trường chứng khoán tăng là cần thiết để duy trì niềm tin kinh tế. Điều đó cũng đòi hỏi phải thực thi xu hướng lãi suất giảm dần mới. Lập luận ủng hộ một đợt giảm lãi suất mới trở nên không thể phủ nhận. Nhưng ảnh hưởng đối với các loại tiền tệ fiat sẽ đẩy nhanh quá trình mất sức mua của chúng, làm xói mòn niềm tin vào chúng và dẫn đến lãi suất cao hơn trong tương lai.

Việc mở rộng các công cụ phái sinh khi tín dụng được mở rộng phục vụ để đáp ứng nhu cầu đối với hàng hóa mà nếu không thì sẽ chuyển sang kim loại vật chất và năng lượng. Trong trường hợp kim loại quý, điều này được những người tham gia vào việc mở rộng thị trường vàng thỏi của London từ những năm 1980 trở đi thừa nhận là một chính sách có chủ ý nhằm ngăn chặn vàng với tư cách là đối thủ của đồng đô la.

Theo Ngân hàng Thanh toán Quốc tế, vào cuối năm ngoái, các hợp đồng hoán đổi và chuyển tiếp vàng OTC đang lưu hành (về cơ bản là Thị trường Vàng thỏi Luân Đôn) đứng ở mức tương đương 8.968 tấn vàng thỏi, trong đó phải cộng thêm 1.594 tấn hợp đồng tương lai trên giấy. Comex đưa ra con số xác định là 10.662 tấn. Con số này nhiều hơn đáng kể so với dự trữ chính thức của Kho bạc Hoa Kỳ và thậm chí việc thay thế một phần nó bằng vàng thỏi vật chất sẽ có tác động lớn đến giá trị vàng. Bạc, một thị trường cực kỳ chặt chẽ, là hầu hết các nội dung thống kê kim loại quý khác của BIS và phải đối mặt với việc thay thế vàng thỏi trên giấy OTC theo thứ tự ba tỷ ounce, mà chúng ta phải thêm vào tương lai Comex tương đương với 700 triệu ounce nữa.

Chỉ riêng khi thị trường phái sinh ngừng hoạt động, tác động đối với giá trị kim loại quý chắc chắn sẽ rất lớn. Hơn nữa, sai lầm phổ biến của hầu hết các nhà giao dịch phái sinh là không hiểu rằng tiền hợp pháp là vàng và bạc vật chất — bất chấp những điều mà chính phủ quản lý của họ buộc họ phải tin. Cái mà họ gọi là giá vàng và bạc không phải là giá, mà là giá trị được truyền cho tiền hợp pháp từ việc mất giá tiền tệ và tín dụng liên quan.

Mặc dù có thể khó hiểu khái niệm có vẻ lộn ngược này, nhưng điều quan trọng là phải hiểu rằng cái gọi là giá vàng và bạc tăng trên thực tế là giá trị giảm của tiền tệ. Một số ngân hàng trung ương, chủ yếu ở châu Á, đang lợi dụng sự thiếu hiểu biết này, vốn chủ yếu được thể hiện ở các thị trường phái sinh do Keynes định hướng ở phương Tây.

Có lẽ sau một thời gian gián đoạn tiền tệ và khi những quan niệm sai lầm về thị trường được giải quyết, chúng ta có thể mong đợi các giá trị tiền tệ hợp pháp sẽ hoạt động như bình thường. Nếu một sự phát triển rõ ràng là lạm phát xuất hiện, nó sẽ đẩy giá trị tiền tệ xuống thấp hơn so với vàng. Nhưng thay vào đó, trong các thị trường ngày nay, chúng ta thấy chúng tăng lên bởi vì các nhà đầu cơ cho rằng các loại tiền tệ so với vàng sẽ được hưởng lợi từ lãi suất cao hơn. Việc tạm dừng để suy nghĩ sẽ phơi bày sai lầm của cách tiếp cận này, trong đó mối quan hệ thực sự giữa tiền và tiền tệ bị loại bỏ.

Sau khi thỏa thuận Bretton Woods bị đình chỉ và khi sức mua của tiền tệ sau đó giảm, lãi suất và giá trị của vàng cùng tăng. Vào tháng 2 năm 1972, vàng được định giá 85 đô la, trong khi lãi suất quỹ của Fed là 3,3%. Vào ngày 21 tháng 1 năm 1980, sáng hôm đó, vàng được cố định ở mức 850 đô la và lãi suất quỹ của Fed là 13,82%. Khi vàng tăng gấp chín lần, lãi suất quỹ của Fed đã tăng hơn bốn lần. Và nó yêu cầu Paul Volcker phải tăng tỷ lệ quỹ lên hơn 19% hai lần sau đó để giết con rồng lạm phát.

Vào những năm 70, tình trạng đầu cơ quá mức dựa vào tín dụng mà chúng ta chứng kiến hiện nay đã không còn, cùng với đòn bẩy nợ đi kèm trong lĩnh vực tài chính của các nền kinh tế phương Tây và trong hệ thống ngân hàng của họ. Ngày nay, việc tăng lãi suất theo kiểu Volcker sẽ gây ra tình trạng phá sản trên diện rộng và chắc chắn sẽ làm sụp đổ toàn bộ hệ thống ngân hàng toàn cầu. Mặc dù thị trường có thể đưa chúng ta đến đó, nhưng như một hành động có chủ ý của chính sách chính thức, nó có thể được loại trừ một cách an toàn.

Do đó, chúng ta phải kết luận rằng có một đợt phá hủy tiền tệ khác sắp diễn ra. Có khả năng, nó sẽ rộng lớn hơn nhiều so với bất kỳ thứ gì được thấy cho đến nay. Tiền tệ của ngân hàng trung ương và mở rộng QE sẽ tài trợ cho thâm hụt của chính phủ và cố gắng bù đắp cho sự sụt giảm tín dụng ngân hàng đồng thời hỗ trợ thị trường tài chính bằng cách kiên quyết giảm lãi suất và lợi suất trái phiếu, mà các ngân hàng trung ương mất khả năng thanh toán sẽ được giao nhiệm vụ bảo lãnh cho các ngân hàng thương mại mất khả năng thanh toán.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Lạm phát vẫn cao mà suy thoái đã trông thấy. Thị trường hàng hoá đang mang lại những cơ hội rất lớn. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Nhà đầu tư có thể tham gia giao dịch trực tiếp trên thị trường hàng hoá của Bô Công Thương để tận dụng cơ hội hiện nay. Với nhiều ưu điểm như: Long, Short, T0 . Liên hệ với tôi để hợp tác và nhận các tư vấn tốt nhất về thị trường hàng hoá ( Chi tiết dưới phần Comment )

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận