Một lớp nợ xấu mới đang có dấu hiệu hình thành

Trong báo cáo phân tích mới đây, Công ty chứng khoán ACBS nhận định, tỷ lệ nợ xấu (nhóm 3-5) và nợ nhóm 2 lại đang tăng lên đáng kể, cho thấy là một lớp nợ xấu mới đang có dấu hiệu hình thành.

ACBS cho biết, tăng trưởng tín dụng từ 27 ngân hàng niêm yết đạt 1,9% trong quý 1/2024. Tuy nhiên, mức độ tăng trưởng rất khác nhau ở từng ngân hàng và đây là điều hiếm khi xảy ra giai đoạn trước đây. Tăng trưởng tín dụng chủ yếu tập trung vào khối khách hàng doanh nghiệp lớn, trong khi đó, tăng trưởng cho vay khách hàng cá nhân vẫn thấp. Các doanh nghiệp có tỷ lệ khách hàng doanh nghiệp lớn hoặc tập trung nhiều vào phân khúc bất động sản báo cáo tốc độ tăng trưởng tín dụng cao hơn các ngân hàng có truyền thống bán lẻ.

Ngành ngân hàng báo cáo lợi nhuận quý 1/2024 tăng trưởng 9,6% so với cùng kỳ. NIM – biên lãi ròng vốn được kỳ vọng sẽ tiếp tục cải thiện so với quý 4/2023 nhờ nền lãi suất thấp ổn định lâu dài thì hiện đang suy giảm xuống còn 3,67%. Nguyên nhân chính là do lãi suất cho vay hạ nhanh hơn lãi suất huy động. Vì vậy trong bối cảnh lãi suất huy động có thể sẽ tăng lên trong thời gian tới, nhưng nhu cầu tín dụng vẫn chưa đủ mạnh, ACBS cho rằng NIM của các ngân hàng khó cải thiện.

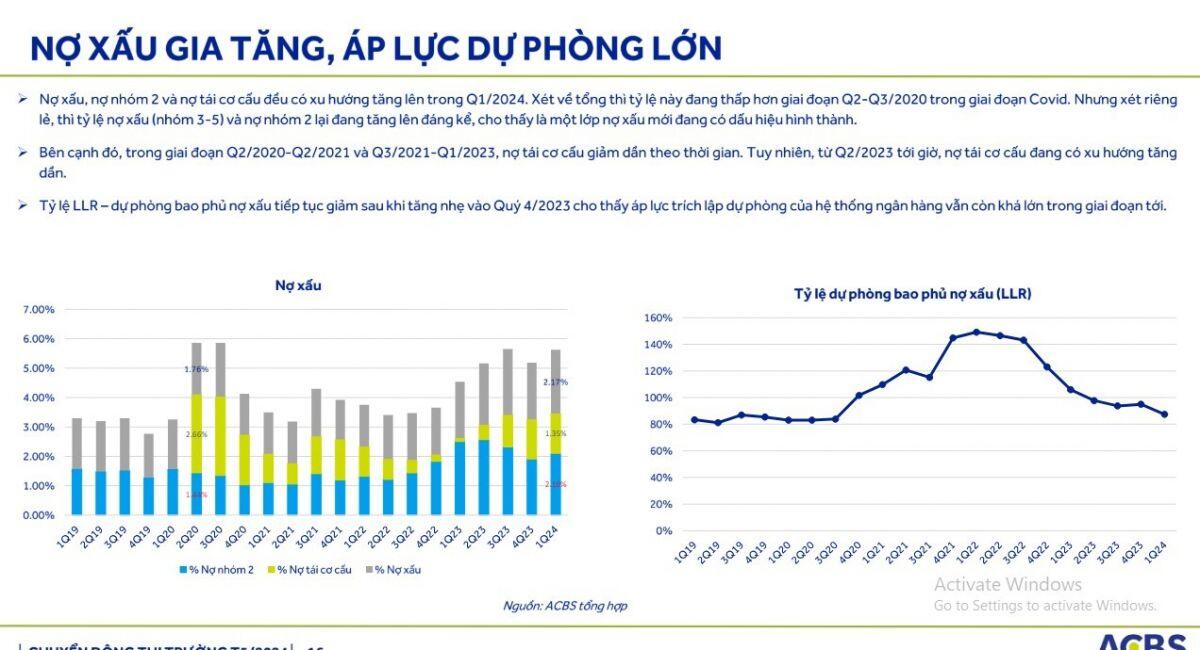

Ngoài ra, đáng chú ý nợ xấu gia tăng và áp lực dự phòng lớn với các ngân hàng. ACBS cho biết, nợ xấu, nợ nhóm 2 và nợ tái cơ cấu đều có xu hướng tăng lên trong quý 1/2024. Xét về tổng thì tỷ lệ này đang thấp hơn giai đoạn quý 2-3/2020 trong giai đoạn Covid. Nhưng xét riêng lẻ thì tỷ lệ nợ xấu (nhóm 3-5) và nợ nhóm 2 lại đang tăng lên đáng kể, cho thấy là một lớp nợ xấu mới đang có dấu hiệu hình thành.

Bên cạnh đó, trong giai đoạn quý 2/2020-quý 2/2021 và Quý 3/2021-Quý 1/2023, nợ tái cơ cấu giảm dần theo thời gian. Tuy nhiên từ quý 2/2023 tới nay, nợ tái cơ cấu đang có xu hướng tăng dần. Tỷ lệ LLR – dự phòng bao phủ nợ xấu tiếp tục giảm sau khi tăng nhẹ vào quý 4/2023 cho thấy áp lực trích lập dự phòng của hệ thống ngân hàng vẫn còn khá lớn trong giai đoạn tới.

ACBS hạ triển vọng ngắn hạn của ngành ngân hàng từ tích cực xuống còn trung tính do kết quả kinh doanh quý 1/2024 của các ngân hàng cho thấy triển vọng lợi nhuận trong tương lai còn gặp khó, đặc biệt khi lãi suất có khả năng tăng trở lại cuối quý 2/2024. Bên cạnh đó, bức tranh lợi nhuận và rủi ro của các ngân hàng có sự phân hóa mạnh so với giai đoạn trước đây.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận