Liệu Mỹ có thể trì hoãn việc suy thoái kinh tế sang Quý 4?

Tiêu dùng cá nhân và thu nhập khả dụng vẫn tương đối mạnh, điều này liệu ảnh hưởng như thế nào đến thị trường ở thời điểm hiện tại? PCE và PCE lõi vẫn khá mạnh trong tháng 4, phản ánh như thế nào đến tình hình lạm phát? Ngoài ra, sự tương quan giữa điều chỉnh các dự báo về tăng trưởng GDP trong quý 2-3 và sự suy thoái kinh tế Mỹ. Hãy cùng chuyên gia Đạt Tống - Chuyên viên chiến lược thị trường cấp cao tại Exness phân tích các tiêu điểm trong bài viết dưới đây.

Các doanh số bán lẻ và hành vi tiêu dùng vẫn còn rất tốt và hơn rất nhiều so với kỳ vọng trước đó. Liệu đây có phải là thời điểm để đánh giá lại mọi thứ trước khi bước vào Quý 3 và Quý 4?

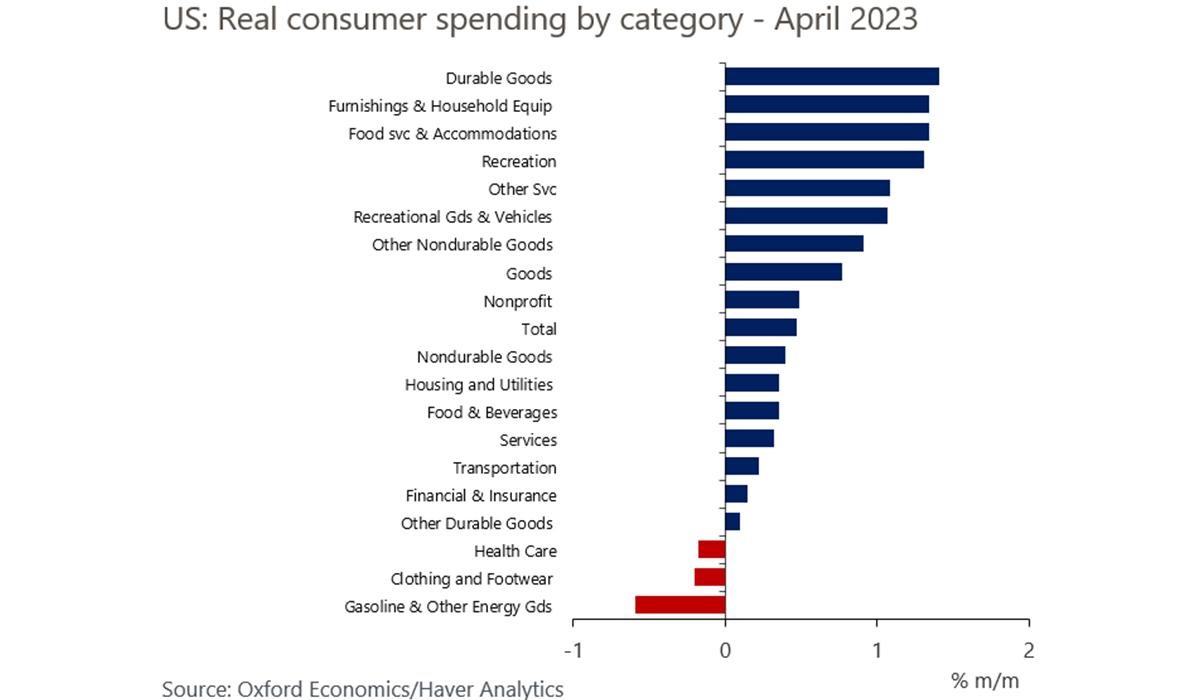

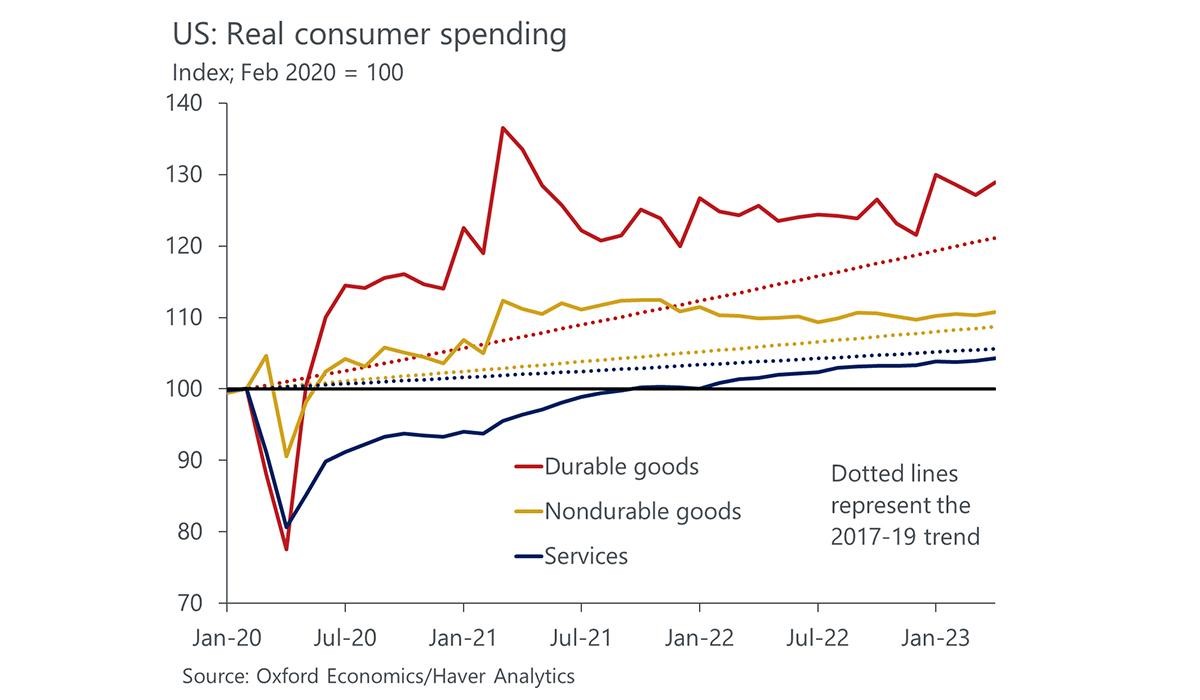

Chi tiêu tiêu dùng thực tăng 0.5% m/m trong tháng 4 vừa qua, sau khi chững lại trong tháng 3 trước đó. Khoản tăng này khiến cho chỉ số chi tiêu tiêu dùng tăng 3.1% tính theo năm so với mức 3.8% tăng trong tháng 3. Đi sâu thêm vào chi tiết thì chúng ta có thể thấy sự gia tăng chi tiêu trong các mảng dịch vụ qua các số liệu tăng tiêu dùng các sản phẩm tài chính, bảo hiểm và chăm sóc y tế. Bên cạnh đó mảng xe cộ và phụ tùng thay thế cũng có sự gia tăng khi mà các báo cáo về kho bãi vẫn luôn trống.

Có thể nói rằng người tiêu dùng nước Mỹ đang giữ cho nền kinh tế trên mặt nước trong 6 tháng vừa qua và nhiều khả năng sẽ vẫn là nguồn lực chính trong suốt năm nay. Đây lại chính là chìa khóa để Fed có thể suy nghĩ về việc Hạ cánh mềm thêm lần nữa. Việc thiếu hụt nhân sự của nhiều ngành đi kèm với thặng dư tiết kiệm vẫn còn mặc dù gần đây đã có dấu hiệu vơi dần đang là nhân tố cứu cánh cho cả nền kinh tế trong thời gian qua và cả sắp tới.

Đây chính là thời điểm nên đánh giá lại các chỉ số kinh tế và điều chỉnh lại một số dự báo cho giai đoạn Quý 3 và Quý 4 sắp tới.

Kỳ họp FOMC được mong đợi trong giữa tháng 6 này, khả năng các hành động của Fed, liên quan đến chính sách tiền tệ trong cuộc họp sắp tới sẽ như thế nào?

Hiện nay trong bối cảnh các con số lạm phát vẫn đang cao thì nền kinh tế Mỹ vẫn có những bước đi tốt hơn nhiều so với những dự đoán của thị trường trước đó trong Quý 2. Việc kinh tế tiếp tục thể hiện phong độ tốt đã khiến các kỳ vọng về đợt tăng lãi suất trong tháng 6 bỗng nhiên tăng lên mạnh mẽ trong thời gian gần đây và thị trường lãi suất tương lai đang cho ra con số 63% xác suất Fed sẽ tăng lãi suất thêm 0.25% trong kỳ họp FOMC tháng 6 này.

Tuần trước, con số này chỉ rơi vào khoảng 17% và đây là sự nhảy vọt đáng kể trong một thời gian ngắn. Theo lịch sử tất cả các lần họp FOMC trước đến nay thì khi nào xác suất trên mức 70% thì gần như Fed sẽ không muốn gây ngạc nhiên cho thị trường. Tuy nhiên trước kỳ họp FOMC vào tháng 6 tới thì chúng ta còn đón nhận các con số về việc làm và chỉ số giá tiêu dùng trong tháng. Nếu như các con số này không tiếp tục gây ngạc nhiên theo chiều hướng gia tăng thì chúng ta cần phải quan sát thêm các xác suất về trạng thái lãi suất tương lai của Fed khi đó để có các đánh giá đầy đủ hơn. Ông Đạt Tống nhận định rằng cơ hội để Fed giữ nguyên lãi suất so với việc Fed tăng 0.25% lãi suất trong kỳ họp tháng 6 là tương tự như nhau, nghĩa là 50-50 khi chúng ta chưa có các dữ liệu khác.

Trong thời gian vừa qua, các điều kiện tài chính của các ngân hàng cũng đã thắt chặt rất nhiều do các rủi ro từ phía các ngân hàng liên tiếp xảy ra. Chính điều này cũng phần nào giúp cho Fed trong việc kiểm soát trong thời gian tới câu chuyện lạm phát của nền kinh tế.

Theo như mô hình giả lập của Oxford Economics đã cho thấy rằng các điều kiện thắt chặt vừa qua của nhóm ngân hàng có hiệu ứng tương đương với 1 lần tăng lãi suất 0.25% của Fed.

Chính vì vậy nếu các điều kiện thắt chặt này vẫn không tác động đáng kể lên giá cả tiêu dùng và thể hiện qua các con số về chỉ số giá tiêu dùng sẽ công bố trong thời gian ngắn tới đây thì rõ ràng Fed không còn lý do gì hết để không tăng lãi suất trong kỳ họp tháng 6. Tuy nhiên ngược lại nếu các chỉ số giá tiêu dùng này sụt giảm thì Fed vẫn hoàn toàn có thể cân nhắc thêm việc giữ nguyên lãi suất và tăng trở lại trong tháng 7.

Đánh giá tình hình lạm phát hiện tại

Chỉ số giá PCE được công bố cuối tuần trước đã tăng 0.4% so với tháng trước đó. Điều này cho thấy chỉ số giá PCE theo năm đang ở mức 4.4% năm. Chỉ số giá PCE lõi cũng tăng 0.4% trong tháng 4 và cho ra mức 4.7% theo năm và tăng cao hơn tháng 3 trước đó. Điều này có nghĩa là lạm phát vẫn còn đang dai dẳng và không dễ dàng gì để đưa về ngay mức 2% mục tiêu mà Fed đang theo đuổi.

Ngoài ra, mức tăng lương danh nghĩa cũng đang ở mức 5% trong khi Fed lại đang muốn nó chỉ quanh mức 3.5% để có thể hỗ trợ đưa mức lạm phát quay lại 2%. Fed đang rất muốn thị trường việc làm hỗ trợ cho chiến dịch chống lạm phát, tuy nhiên bản thân thị trường việc làm lại đang vẫn trong đà tăng trưởng và tỷ lệ thất nghiệp đang ở mức thấp kỷ lục.

Các điều chỉnh dự báo như thế nào về tăng trưởng trong năm 2023?

Các câu chuyện về thu nhập khả dụng cũng đang đi ngang trong khi tỷ lệ tiết kiệm trên thu nhập đã giảm từ 4.5% còn 4.1% tuy nhiên vẫn còn đang trên mức 4% từ đầu năm đến nay và người tiêu dùng vẫn còn dư địa để chi tiêu. Chính điều này sẽ khiến cho hành vi chi tiêu vẫn còn tiếp diễn mạnh trong quý 2 và mang qua đến quý 3. Nhiều khả năng điều này sẽ khiến cho các suy đoán về suy thoái trong quý 3 của nền kinh tế Mỹ sẽ phải có điều chỉnh và đồng nghĩa với việc các dự báo về đợt suy thoái sắp tới phải dời sang quý 4. Nếu toàn thị trường thực hiện việc điều chỉnh dự báo này sẽ khiến các tài sản có cơ hội tăng giá trở lại ít nhất là trong ngắn hạn.

Các con số về lạm phát vẫn còn tương đối cao, tuy nhiên, với phần thông tin được đưa ra từ chuyên gia Đạt Tống đã phần nào trả lời những dự đoán về tình hình suy thoái kinh tế Mỹ trong giai đoạn nửa năm còn lại, và là cơ hội cho các tài sản có cơ hội tăng giá trong thời gian ngắn hạn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận