Làm thế nào để có thể tránh được giai đoạn thứ ba của cuộc khủng hoảng ngân hàng?

Các chấn động ngân hàng Mỹ đang phát triển. Giai đoạn đầu của cuộc khủng hoảng, khi dòng tiền gửi ồ ạt và đột ngột chảy ra khỏi các ngân hàng được quản lý kém và giám sát không đầy đủ gây ra những thất bại.

Giai đoạn hiện tại, tập trung vào các vấn đề về chi phí tài trợ và bảng cân đối kế toán của các ngân hàng ít gặp vấn đề hơn hoạt động trong một khu vực lân cận bất ổn cao, cũng có thể được ổn định. Đó là điều bắt buộc nếu chúng ta muốn tránh giai đoạn thứ ba gây ra thiệt hại kinh tế và tài chính lớn hơn đáng kể.

Hãy bắt đầu với những tin tốt. Chúng ta khó có thể chứng kiến kiểu sụp đổ thể chế nghiêm trọng mà Ngân hàng Thung lũng Silicon đã trải qua, trong đó 42 tỷ đô la tiền gửi đã biến mất trong một ngày và 100 tỷ đô la khác được dự đoán sẽ ra đi vào ngày hôm sau nếu các cơ quan quản lý không đóng cửa ngân hàng.

Sự ổn định quan trọng này còn lâu mới hoàn hảo vì nó chỉ giải quyết được một phần căng thẳng của hệ thống ngân hàng trong khi gây ra thiệt hại về tài sản thế chấp và những hậu quả không lường trước được. Khá nhiều ngân hàng khu vực của Hoa Kỳ vẫn hoạt động với sự không phù hợp giữa các khoản nợ ngắn hạn và tài sản dài hạn của họ. Bảng cân đối kế toán của họ ngày càng trở nên nặng nề bởi các khoản vay bất động sản thương mại tinh ranh.

Hơn nữa, chúng phải tuân theo một chế độ quản lý không đảm bảo khả năng chi trả vốn đầy đủ - một sai sót được khuếch đại bởi sự giám sát chắp vá đã được trình bày chi tiết trong đánh giá của chính Fed về sự thất bại của SVB. Họ cũng vẫn dễ bị tổn thương trước chu kỳ tăng lãi suất bị xử lý sai của Fed. Và tất cả những điều này có khả năng làm giảm nhiệt tình mở rộng tín dụng của hệ thống ngân hàng ngay cả khi rủi ro đạo đức lớn hơn.

May mắn thay, những ngân hàng này không có nhiều điểm yếu về cấu trúc ngay lập tức như những ngân hàng đã thất bại. Hãy xem xét ví dụ về PacWest, công ty đã gặp khó khăn vào tuần trước khi giá cổ phiếu của nó giảm mạnh. 25 phần trăm tiền gửi không được bảo hiểm của nó mờ nhạt so với những gì SVB và Đệ nhất Cộng hòa có. Ngoài ra, cơ sở khách hàng của nó đa dạng hơn đáng kể. Tuy nhiên, nó sẽ phải giải quyết các vấn đề về bảng cân đối kế toán và điều hướng chi phí tài trợ cao hơn vào thời điểm thị trường rất hỗn loạn.

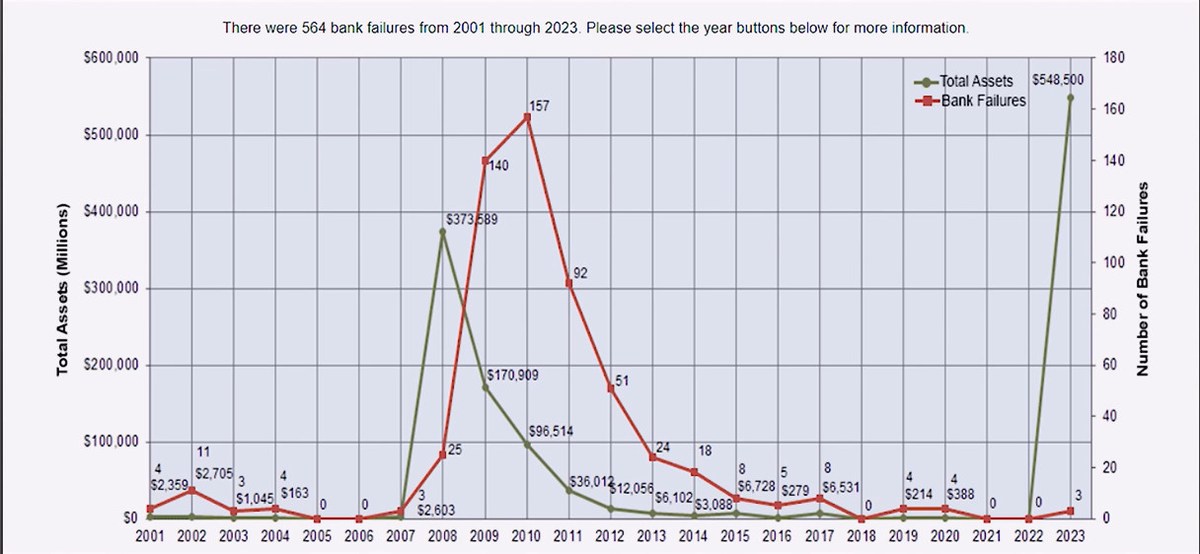

Tâm trạng thị trường không có gì đáng ngạc nhiên. Cho đến nay trong năm nay, các ngân hàng có tài sản trị giá hơn 530 tỷ đô la đã phá sản, vượt quá tổng số năm 2008 trong cuộc khủng hoảng tài chính toàn cầu sau khi điều chỉnh theo lạm phát. Cách mà Đệ nhất Cộng hòa thất bại cũng đóng một vai trò. Sự liên kết về mặt lý thuyết của các ưu đãi giữa các tác nhân chính tỏ ra không đủ để đảm bảo giải quyết kịp thời.

Các cổ đông đã chứng kiến cổ phần của họ mất hơn 95% giá trị trước khi ngân hàng được mua lại bởi JPMorgan. Thị trường giờ đây sẵn sàng trừng phạt cổ phiếu của các ngân hàng, đặc biệt là những cổ phiếu nói về việc cân nhắc “các lựa chọn chiến lược”. Điều này khiến cánh cửa mở ra cho những vòng luẩn quẩn.

Giai đoạn thứ hai này cũng có thể được chứa. Đầu tiên, các ngân hàng phải cẩn thận hơn trong những gì họ nói và nhìn chung, phải giao tiếp rất nhạy bén với các nhà đầu tư - một bài học đã được một số tổ chức tiếp thu. Thứ hai, Fed phải tăng cường chế độ giám sát. Thứ ba, các giải pháp công-tư cho các ngân hàng cần phải được thực hiện theo một mốc thời gian chặt chẽ hơn nếu cần. Thứ tư, khu vực công cần đảm bảo với thị trường rằng, thay vì các cách tiếp cận đặc biệt đã thống trị cho đến nay, họ sẽ tiến hành cải tổ cả hệ thống bảo hiểm tiền gửi và quy định đối với các ngân hàng bị cho là không liên quan đến mối đe dọa hệ thống một cách sai lầm.

Làm như vậy là cần thiết nếu Hoa Kỳ muốn tránh giai đoạn thứ ba, và gây thiệt hại nhiều hơn đáng kể, của cuộc khủng hoảng ngân hàng. Nếu các ngân hàng ít vấn đề hơn phá sản trong vài tuần tới, tác động lên hệ thống tài chính và nền kinh tế sẽ lớn hơn rất nhiều.

Bất chấp thị trường lao động có khả năng phục hồi ấn tượng, Hoa Kỳ sẽ sớm rơi vào một cuộc suy thoái có thể tránh được với các lựa chọn chính sách tài chính và tiền tệ hạn chế. Khả năng xảy ra những sai lầm chính sách tiếp theo sẽ là đáng kể. Và tất cả điều này chỉ xảy ra khi căng thẳng di chuyển chậm hơn trong lĩnh vực tài chính phi ngân hàng trở nên rõ ràng hơn.

Nguồn: Tổng hợp

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận