Lạm phát là thách thức hàng đầu đe dọa tăng trưởng ngành ngân hàng trong năm 2022

Theo kết quả khảo sát của mới đây CTCP Báo cáo Đánh giá Việt Nam (Vietnam Report), các chuyên gia và ngân hàng đã chỉ ra 5 thách thức lớn nhất cho tăng trưởng ngành ngân hàng trong năm 2022.

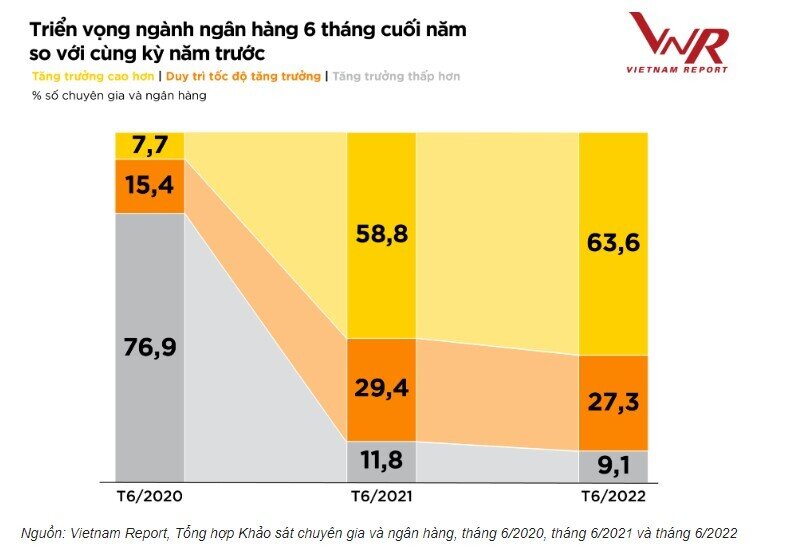

Có thể thấy rằng, từ bức tranh toàn cảnh với nhiều gam màu sáng – tối đan xen về ngành ngân hàng ở trên, những cơ hội mới đi kèm những rủi ro cũng được phản ánh chân thực. Bên cạnh những yếu tố thuận lợi về môi trường kinh tế- chính trị ổn định, năng lực phục hồi từ sau đại dịch của Việt Nam được đánh giá cao, xếp hạng tín nhiệm ở mức tích cực, vẫn còn đó những thách thức cần vượt qua để vươn lên trong bối cảnh mới.

Kết quả khảo sát chuyên gia và ngân hàng của Vietnam Report đã chỉ ra Top 5 thách thức cho tăng trưởng ngành ngân hàng trong năm 2022 bao gồm:

(1) Nguy cơ rủi ro lạm phát

(2) Nợ xấu gia tăng, tiềm ẩn rủi ro an toàn hệ thống

(3) Thể chế pháp luật chưa hoàn thiện với các mô hình kinh doanh mới

(4) Sự cạnh tranh trong các dự án chuyển đổi số và đa dạng hóa các sản phẩm, dịch vụ

(5) Rủi ro công nghệ, tội phạm tài chính gia tăng.

Phần lớn các rủi ro đều có xu hướng gia tăng so với năm trước, trong đó, rủi ro từ lạm phát lan rộng, trở thành mối lo ngại hàng đầu của của tất cả các chuyên gia và ngân hàng. Điều này xuất phát từ bối cảnh lạm phát tại các nền kinh tế lớn trên thế giới đang ở mức cao kỷ lục buộc các ngân hàng trung ương phải tăng lãi suất. Tại Việt Nam, Chính phủ đã thực hiện tốt việc kiềm chế lạm phát (qua việc quản lý giá đối với nhiều loại hàng hóa và dịch vụ thiết yếu) hơn là theo đuổi chính sách lạm phát mục tiêu. Thời gian qua, Chính phủ đã chủ động chỉ đạo quyết liệt các bộ, ngành, địa phương thực hiện đồng bộ nhiều giải pháp bình ổn giá, hạn chế những tác động tiêu cực đến phát triển kinh tế - xã hội, bình quân 5 tháng đầu năm 2022, lạm phát cơ bản tăng 1,1% so với cùng kỳ năm 2021 và thấp hơn mức CPI bình quân chung (tăng 2,25%). Như vậy so với mục tiêu kiềm chế lạm phát dưới 4% thì hiện tại dư địa không còn nhiều.

Trả lời phỏng vấn của Vietnam Report, các chuyên gia đều nhận định rằng, câu chuyện của ngành năm nay chính là câu chuyện về chính sách. Theo số liệu cập nhật của NHNN, tính đến tháng 6/2022, tăng trưởng tín dụng đã đạt 8,15% so với cuối năm 2021. Dù còn cách khá xa so với mục tiêu tăng trưởng tín dụng cả năm là 14% nhưng nhiều ngân hàng ngay từ hồi cuối tháng 5 đã đồng loạt xin được cấp thêm hạn mức (room) tín dụng. Với tốc độ tăng trưởng lớn, nếu không kiểm soát room tín dụng, áp lực lạm phát sẽ rất lớn, áp lực tăng lãi suất huy động cũng rất cao, dẫn tới lãi suất cho vay và nợ xấu tăng theo. Theo dự báo NHNN có thể sẽ cấp thêm hạn mức tín dụng vào cuối quý III/2022 phụ thuộc vào sức khỏe tài chính của từng ngân hàng. Thêm nữa, chính sách siết tín dụng vào mua bán bất động sản hình thành trong tương lai, hạn chế cho vay mua vàng miếng và đảo nợ… cũng ảnh hưởng nhiều đến hoạt động của ngành. Có thể thấy rằng, định hướng nắn dòng tiền về sản xuất kinh doanh chưa bao giờ rõ ràng như năm nay.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận