Lãi suất trái phiếu giảm, các ông lớn bất động sản đẩy mạnh gọi vốn

Chi phí vốn cho các khoản vay trái phiếu của các công ty bất động sản trên thị trường sơ cấp trong quí 2-2020 được ghi nhận giảm so với quí trước đó.

Tăng tốc phát hành trái phiếu

Báo cáo của Sở Giao dịch chứng khoán Hà Nội (HNX) mới đây cho thấy tốc độ phát hành trái phiếu trong tháng 7 đã giảm tốc so với tháng trước, nhưng các doanh nghiệp bất động sản phát hành gần 7.000 tỉ đồng trái phiếu (chiếm tỷ trọng hơn 35%, trong khi các tổ chức tín dụng chiếm gần 41%).

Trước đó, trong quí 2, các doanh nghiệp bất động sản phát hành 47.200 tỉ đồng, tăng gần gấp đôi so với quí 1 và cùng kỳ năm 2019, theo thống kê của Công ty Chứng khoán SSI.

Xét trong 6 tháng đầu năm, các doanh nghiệp bất động sản vẫn tiếp tục giữ ngôi “vương” phát hành trái phiếu riêng lẻ. Theo đó, lĩnh vực bất động sản “hút” 71.600 tỉ đồng từ trái phiếu riêng lẻ, chiếm 41,8% tổng lượng phát hành và tăng 57,5% so với cùng kỳ, trong khi nhóm ngân hàng chỉ chiếm tỷ trọng 27,6% và tăng 31,2%.

Về cơ cấu người mua, các nhà đầu tư cá nhân mua 14.500 tỉ đồng trái phiếu bất động sản trên thị trường sơ cấp, chiếm 20% tổng lượng phát hành trong 6 tháng đầu năm. Trong khi đó, các ngân hàng thương mại chiếm khoảng 40%, tương đương 28.200 tỉ đồng.

Một số lô phát hành lớn được các ngân hàng đặt mua, có thể kể đến trái phiếu phát hành bởi Kita Invest, Công ty Phát triển Thành phố Xanh (đơn vị thành viên của Vingroup), Công ty cổ phần City Garden, Công ty Đầu tư Kinh doanh bất động sản Hà An (Tập đoàn Đất Xanh), Công ty TNHH Saigon Glory (Tập đoàn Bitexco), Công ty TNHH Thành phố AQUA (Tập đoàn Novaland).

Với ông lớn bất động sản như Novaland, báo cáo tài chính hợp nhất trong 6 tháng đầu năm cũng đẩy mạnh vay trái phiếu.Theo đó, dư nợ vay trái phiếu dài hạn đạt 13.918 tỉ đồng, tăng gần 34,4% so với đầu năm nay.

|

| Các doanh nghiệp BĐS phát hành trên 1.000 tỉ trong 6 tháng đầu năm. Nguồn: SSI tổng hợp |

Cập nhật trong tháng 7 cho thấy Novaland phát hành thêm 3 đợt với tổng trị giá 1.420 tỉ đồng (kỳ hạn 36 tháng), Saigon Glory huy động thêm 1.000 tỉ đồng (kỳ hạn 36 tháng), Phát Đạt huy động thêm 110 tỉ đồng (kỳ hạn 1 năm), Công ty cổ phần Đầu tư xây dựng Sunrise Việt Nam huy động 500 tỉ đồng (kỳ hạn 48 tháng).

Dự kiến sau thời điểm 1-9, các đợt phát hành riêng lẻ sẽ chịu tác động giảm mạnh khi Nghị định 81, sửa đổi các quy định trước đó về phát hành trái phiếu riêng lẻ có hiệu lực.

“Sự gia tăng phát hành mạnh trong quí 2 một phần do tăng tốc trước khi các điều kiện phát hành bị siết chặt lại”, SSI nhận định. Theo đó, thay vì các doanh nghiệp có nhu cầu phát hành phần lớn sẽ phải chuyển qua phát hành ra công chúng.

Như kế hoạch phát hành 8.000 tỉ đồng trái phiếu của Tập đoàn Masan mới đây, được tập đoàn sản xuất – bán lẻ này chia làm 2 phương án, một nửa phát hành riêng lẻ và một nửa phát hành ra công chúng, với thời gian thực hiện từ quí 3 năm nay cho đến năm sau.

Sau thời điểm này, cùng với việc Ngân hàng Nhà nước giãn lộ trình giảm tỉ lệ vốn ngắn hạn cho vay trung vào dài hạn, SSI cho rằng nhiều khả năng kênh tín dụng của các ngân hàng thương mại sẽ trở lại thành kênh tài trợ vốn chính cho các doanh nghiệp, đặc biệt là doanh nghiệp bất động sản, thay vì qua kênh trái phiếu như hiện nay.

|

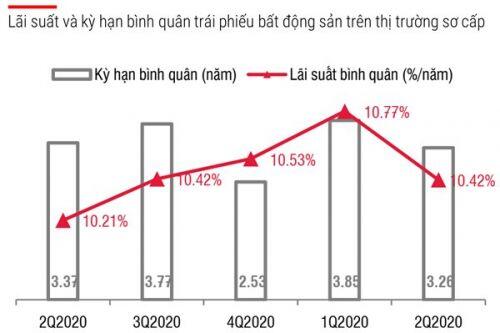

| Lãi suất và kỳ hạn bình quân theo quí. Nguồn: SSI, HNX |

Hưởng lợi từ lãi suất thấp hơn

Ghi nhận cho thấy mức lãi suất phát hành cao nhất thị trường sơ cấp trong 6 tháng đầu năm là 13,3%/năm thuộc về 1.598 tỉ đồng trái phiếu kỳ hạn 18-30 tháng của Công ty cổ phần City Garden trong tháng 1 năm nay.

Tiếp sau là các lô phát hành với lãi suất 13%/năm của công ty cổ phần Đầu tư IDJ Việt Nam, Công ty cổ phần Phát triển BĐS Phát Đạt (Phát Đạt trước đó có đợt huy động cao nhất lên đến 14%/năm), Công ty cổ phần Thủy điện Nậm La (100 tỉ đồng), Công ty cổ phần Quan hệ quốc tế và đầu tư sản xuất, theo báo cáo của SSI.

Với tập đoàn phát hành trái phiếu quy mô lớn như nhóm TNR Holdings (12.200 tỉ đồng được chia là 251 lô phát hành nhỏ), lãi suất được trả cố định khoảng 10,9%/năm. Bên cạnh việc phát hành mới, nhóm này cũng liên tục mua lại các trái phiếu phát hành những năm trước đó. Dù thanh khoản trái phiếu ở mức khá tốt nhưng lãi suất phát hành bình quân 6 tháng đầu năm nay lại cao hơn so với mức bình quân 10,26% trong năm 2019, theo SSI.

Đáng chú ý hơn là những diễn biến về lãi suất và kỳ hạn với những khoản vay trái phiếu bất động sản trong quí 2 vừa qua.

Theo đó, lãi suất phát hành bình quân của nhóm bất động sản trong quí 2 là 10,42%/năm, giảm so với mức 10,77%/năm của quí 1-2020. Thêm nữa kỳ hạn các khoản vay cũng được rút ngắn lại (từ bình quân 3,85 năm về 3,26 năm).

Các trái phiếu bất động sản dường như cũng hấp dẫn người mua hơn khi kỳ hạn trả lãi bình quân trong quí này cũng giảm so với quí trước (từ 6,9 tháng về còn 5,9 tháng).

Nếu loại trừ các trái phiếu ngân hàng (do lãi suất thấp hơn hẳn), thì lãi suất bình quân chung trong quí 2 là 10,27%, giảm 14 điểm cơ bản so với quí trước, về mức tương đương với nửa cuối năm 2019. “Diễn biến này phù hợp với xu hướng giảm từ 0,5-2%/năm của lãi suất tiền gửi và cho vay của các ngân hàng thương mại trong quí 2 vừa qua”, báo cáo của SSI đánh giá.

Ghi nhận chung cũng cho thấy trong các đợt phát hành gần đây, nhiều doanh nghiệp chọn trả lãi suất thả nổi, đồng thời kỳ trả lãi hay xác định lãi suất cũng ngắn hơn, rõ nhất là ở nhóm trái phiếu bất động sản. Nguyên nhân là do lãi suất tiền gửi, vốn là lãi suất tham chiếu cho các khoản vay, có xu hướng giảm.

Tuy nhiên, cũng có nhiều trái phiếu quy định lãi suất thả nổi các kỳ sau không thấp hơn lãi suất kỳ đầu tiên. Vì vậy, điều này vẫn tạo áp lực lên dòng tiền, đặc biệt là khi doanh nghiệp rút ngắn kỳ trả lãi, theo SSI.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận