Lãi suất liên ngân hàng neo ở vùng đỉnh 19 tháng

Giới phân tích nhận định trong trường hợp thanh khoản hệ thống vẫn chưa cải thiện trong tuần này (18-22/11), Ngân hàng Nhà nước có thể xem xét tăng kỳ hạn ở kênh cầm cố nếu cần thiết…

Trong bối cảnh áp lực tỷ giá và nhu cầu tín dụng gia tang vào các tháng cuối năm, Ngân hàng Nhà nước đã thực hiện nhiều biện pháp can thiệp trên thị trường tiền tệ một cách linh động nhằm giúp ổn định thanh khoản hệ thống.

Trước tiên, Ngân hàng Nhà nước đã phát hành tín phiếu trở lại vào phiên ngày 18/10 sau gần hai tháng tạm ngưng nhằm hút bớt thanh khoản dư thừa trong hệ thống, qua đó nâng mặt bằng lãi suất liên ngân hàng.

Lãi suất thị trường liên ngân hàng đã trải qua nhiều biến động đáng kể kể từ tháng 10 đến nay. Khởi đầu tháng 10 ở mức 4%, lãi suất qua đêm đã giảm mạnh xuống mức 2,7% vào ngày 18/10, mức thấp nhất kể từ cuối tháng 6.

Tuy nhiên, sau động thái phát hành lại tín phiếu của Ngân hàng Nhà nước, lãi suất qua đêm liên tục duy trì xu hướng tăng. Ngày 4/11, lãi suất liên ngân hàng qua đêm đã đạt mức 5,5%/năm, cao nhất trong vòng 19 tháng trở lại đây. Chốt phiên 15/11, lãi suất liên ngân hàng VND qua đêm ở mức 5,8%/năm, tăng 130 điểm cơ bản chỉ trong 1 tuần, phản ánh hệ thống “khát” thanh khoản.

Chốt phiên 18/11, lãi suất chào bình quân liên ngân hàng VND neo ở mức 5,78%/năm trong khi giảm nhẹ 0,03 – 0,04 điểm phần trăm (đpt) ở các kỳ hạn 1 tuần và 2 tuần. Giao dịch tại: 1 tuần 5,77%; 2 tuần 5,7% và 1 tháng 5,57%. Lãi suất chào bình quân liên ngân hàng USD không thay đổi ở hầu hết các kỳ hạn. Giao dịch tại: qua đêm 4,6%/năm; 1 tuần 4,65%/năm; 2 tuần4,71%/năm, 1 tháng 4,74%/năm.

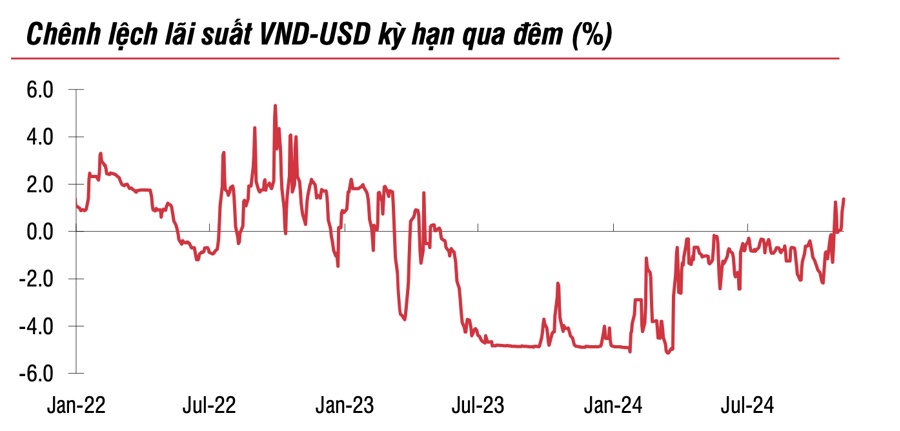

Như vậy, chênh lệch lãi suất VND và USD kỳ hạn qua đêm đã chuyển sang trạng thái dương.

Nguồn: Bloomberg, SBV, SSI tổng hợp.

Theo Công ty Chứng khoán MBS, áp lực thanh khoản đến từ (1) những phiên hút ròng liên tiếp của Ngân hàng Nhà nước nhằm ổn định tỷ giá; (2) cuối năm cũng là thời điểm thanh khoản sẽ biến động mạnh do nhiều yếu tố kết hợp như giải ngân tín dụng, đầu tư công tăng mạnh; (3) Kho bạc Nhà nước rút hơn 4,5 tỷ USD từ 3 ngân hang lớn trong quý 3/2024 cũng được cho là một yếu tố khiến áp lực thanh khoản tăng cao.

Để giải toả áp lực thanh khoản cho hệ thống, từ tháng 10 đến nay, Ngân hàng Nhà nước đã chủ động sử dụng kênh mua kỳ hạn với tổng khối lượng phát hành mới lên tới hàng trăm ngàn tỷ đồng ở kỳ hạn 7 ngày và lãi suất 4%.

Theo Công ty Chứng khoán SSI, trong trường hợp thanh khoản vẫn chưa cải thiện trong tuần này (18-22/11), Ngân hàng Nhà nước có thể xem xét tăng kỳ hạn nếu cần thiết.

Điểm tích cực là trong tuần này (18-22/11), thanh khoản hệ thống sẽ được hỗ trợ phần nào nhờ việc có 41 nghìn tỷ đồng tín phiếu đáo hạn.

Trong bối cảnh tăng trưởng tín dụng đang tăng nhanh hơn gần gấp đôi so với tốc độ tăng trưởng của huy động vốn, giới phân tích dự báo các ngân hàng sẽ tiếp tục tăng lãi suất huy động để thu hút tiền gửi trong những tháng cuối năm.

Theo số liệu từ Ngân hàng Nhà nước, tăng trưởng tín dụng tính đến ngày 31/10 đã đạt 10,08% so với cuối năm 2023. Bên cạnh đó, nợ xấu nội bảng của toàn hệ thống đến cuối tháng 9 năm nay đã tăng 4,55% so với cuối năm 2023,

gần bằng mức cuối năm 2023 và tăng gấp đôi so với mức 2% của năm 2022.

Điều này sẽ thúc đẩy các ngân hàng tiếp tục điều chỉnh tang lãi suất tiền gửi nhằm thu hút vốn mới, qua đó giúp đảm bảo thanh khoản.

Trong nửa đầu tháng 11, có 9 ngân hàng tăng lãi suất huy động với mức tăng từ 0,1% - 0,7%/năm.

MBS dự báo lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn sẽ có thể nhích them0,2 đpt , dao động quanh mức 5,1% - 52%/năm vào cuối năm 2024.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận