Lãi suất hạ nhiệt nhưng khó quay lại thời kỳ tiền rẻ

Ngân hàng Nhà nước đảo ngược chính sách thắt chặt tiền tệ giúp hạ nhiệt lãi suất nhưng không có nghĩa thời kỳ tiền rẻ sẽ quay lại, theo chuyên gia.

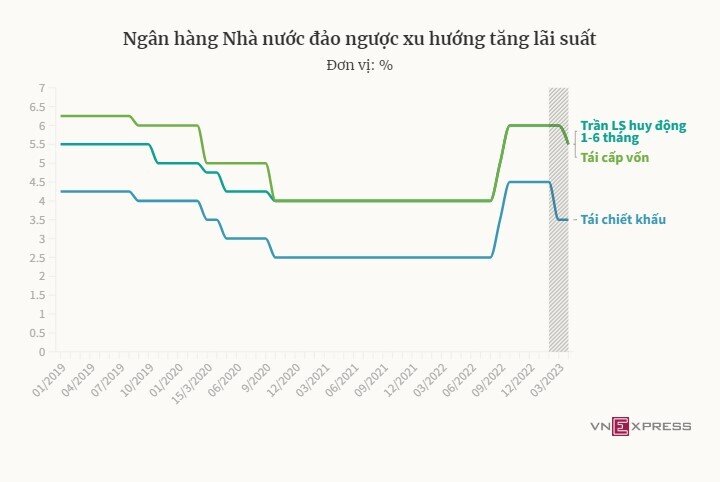

Ngược với động thái tăng lãi suất tham chiếu hôm 22/3 của Cục Dự trữ liên bang Mỹ (Fed) lên mức cao nhất kể từ tháng 9/2007, Ngân hàng Nhà nước mới đây giảm một loạt lãi suất điều hành. Việt Nam cũng là một trong số ít quốc gia ở châu Á giảm lãi suất, tính từ đầu năm tới nay.

Chuyên gia tài chính quốc tế Peter Verhoeven, Chủ tịch Prometheus Asia SDN BHD, nhận định việc giảm lãi suất tuy trái chiều với diễn biến thị trường quốc tế, nhưng phù hợp ở Việt Nam. Bởi tại đây có yếu tố khác với nhiều quốc gia, trong đó, lạm phát được kiểm soát ở mức không cao. "Tận dụng bối cảnh này để giảm lãi suất là quyết định thông minh", ông Peter chia sẻ.

Đồng quan điểm, ông Nguyễn Đình Duy, Giám đốc dịch vụ xếp hạng tín nhiệm và nghiên cứu của Công ty xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating), cho rằng "lạm phát của Việt Nam trong mức kiểm soát" là yếu tố quan trọng cho quyết định giảm lãi suất của nhà điều hành.

Lạm phát trong nước, thể hiện qua chỉ số giá tiêu dùng (CPI), đạt đỉnh vào tháng 1 và giảm liên tiếp hai tháng gần đây. Cấu phần lớn nhất làm tăng CPI là giá nhà và vật liệu xây dựng, cũng đã giảm trong tháng 3. Lạm phát xét trong ngắn hạn được kiềm chế ở mục tiêu 4,5%. Bên cạnh đó, cán cân thanh toán ngoại hối ở trạng thái ổn định, cũng ủng hộ cho việc điều chỉnh lãi suất điều hành.

Phó thống đốc Đào Minh Tú trong cuộc họp gần đây chia sẻ rằng các ngân hàng gặp khó khăn, Mỹ vẫn phát ra thông điệp cứng rắn để kiểm soát lạm phát. "Còn tại Việt Nam, Ngân hàng Nhà nước muốn truyền thông điệp giảm lãi suất", ông Tú nói.

Hiện nay, lãi suất cao đang là một nút thắt với nền kinh tế. Lãi vay lên tới 15-16% một năm với khách hàng cá nhân và 10-12% với khối doanh nghiệp, đã tạo gánh nặng tài chính với người đi vay. Môi trường lãi suất cao càng ăn mòn vào biên lợi nhuận của doanh nghiệp, vốn đã chịu sức ép từ tăng chi phí đầu vào và sức mua kém.

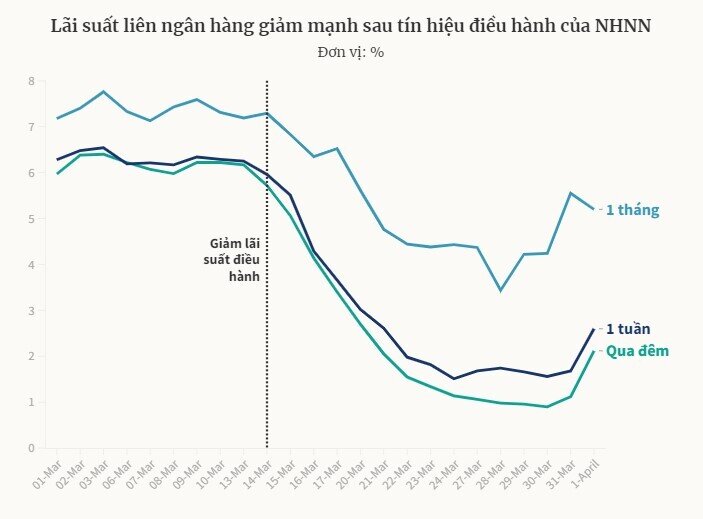

Vì thế, theo các chuyên gia, việc Ngân hàng Nhà nước giảm lãi suất điều hành là một tín hiệu tích cực đối với nền kinh tế. Bởi khi giảm lãi suất điều hành, tức Ngân hàng Nhà nước phát thông điệp sẵn sàng bơm vốn ngắn hạn với lãi suất thấp hơn cho hệ thống ngân hàng. Sự đảm bảo của cơ quan quản lý là tín hiệu định hướng cho các giao dịch trên thị trường liên ngân hàng (giữa các ngân hàng với nhau).

Ngay sau lần điều chỉnh lãi suất điều hành vào 14/3, lãi suất vay mượn giữa các nhà băng ở kỳ hạn ngắn đã giảm nhanh. Các ngân hàng thanh khoản hạn chế có thể đi vay từ những nhà băng lớn thừa vốn với chi phí rẻ hơn trước. Theo đó, chuyên gia của VIS Rating nhận định nhóm ngân hàng nhỏ có lượng tiền gửi thấp và chi phí vốn cao sẽ hưởng lợi nhiều nhất.

Bên cạnh đó, việc giảm trần lãi suất huy động dưới 6 tháng, theo ông Nguyễn Đình Duy, là giải pháp hành chính làm giảm lập tức lãi suất huy động kỳ hạn ngắn. Cụ thể, các nhà băng đã đồng loạt hạ lãi suất dưới 6 tháng từ 6% về 5,5% một năm từ 3/4.

Tuy nhiên, kỳ hạn huy động từ 6 tháng trở lên (không bị áp trần lãi suất) trên thực tế mới là quan trọng với nguồn vốn của ngân hàng. Các nhà băng thường cho vay dài hạn nên cũng cạnh tranh hơn trong việc huy động kỳ hạn từ 6 tháng trở lên.

Việc giảm lãi suất huy động tập trung ở kỳ hạn ngắn theo chuyên gia, cũng chưa thể tác động ngay đến lãi suất cho vay. "Cần thời gian thẩm thấu khi lãi suất huy động ngắn hạn giảm, đồng thời ngân hàng đảm bảo được thanh khoản và giảm lãi suất huy động kỳ hạn dài", ông Duy nói.

Hiện tại, nhiều nền kinh tế đều cảnh báo lạm phát tiếp tục tăng và họ có xu hướng thắt chặt tiền tệ. Tại Mỹ, các ngân hàng gặp khó khăn, nước này vẫn phát ra thông điệp cứng rắn để kiểm soát lạm phát.

"Trong bối cảnh này, môi trường tiền rẻ - lãi suất rất thấp và vay tiền dễ dàng - không thể lặp lại như 2021", ông Duy nói và cho rằng việc Ngân hàng Nhà nước giảm lãi suất 50 điểm cũng là một hỗ trợ cho nền kinh tế.

Giảng viên cao cấp đại học Fulight, ông Nguyễn Xuân Thành, chung nhận định tại một hội thảo gần đây. Lãi suất từ nay đến cuối năm sẽ tiếp tục giảm nhưng theo ông Thành, khó quay về mặt bằng như giai đoạn Covid-19.

Giai đoạn đó, lãi suất tiền giửi bình quân khoảng 7,5%, đến cuối năm ngoái lên 10,5% và hiện giảm được khoảng 1% xuống 9,5%. "Mặt bằng lãi suất tiền gửi năm nay có thể hạ xuống tối đa thêm 1% nữa và sẽ có tính trồi sụt chứ không hẳn theo đà giảm và khó có thể trở lại mức 7,5% kể cả trong những năm tới", chuyên gia Nguyễn Xuân Thành nói.

"Thời kỳ tiền rẻ đã qua và chúng ta buộc phải sống trong mặt bằng lãi suất cao hơn. Đừng mong lãi suất sẽ quay lại mức thấp như giai đoạn 2020 - 2021", ông Thành nhận định.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận