In tiền: Lỗ vẫn vui

Không chỉ có nhà máy in tiền hoạt động chậm lại, thực tế cho thấy lượng cung tiền trong nền kinh tế cũng đang tiếp tục giảm.

Thông tin về hoạt động thua lỗ của nhà máy in tiền Việt Nam được chú ý nhiều trong những ngày qua, với khoản lỗ lên đến hơn 11 tỉ đồng trong 6 tháng đầu năm, trong khi năm 2018, lợi nhuận sau thuế đạt hơn 60 tỉ đồng. Nhà máy là doanh nghiệp công ích, hoạt động không vì mục tiêu lợi nhuận và Bộ Tài chính, Ngân hàng Nhà nước không giao chỉ tiêu lợi nhuận đối với nhà máy.

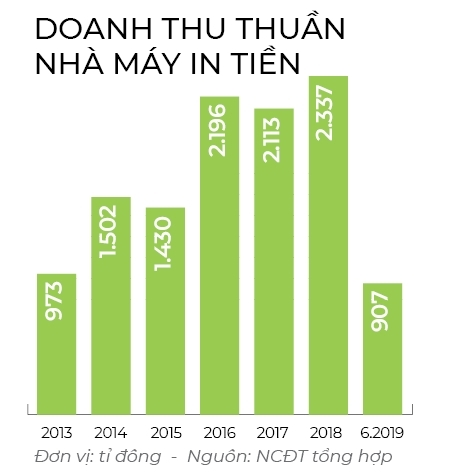

Nhưng hãy bỏ qua khoản lỗ chủ yếu đến từ chi phí quản lý tăng (từ 3,5 tỉ đồng lên 32,6 tỉ đồng), mà cần chú ý đến doanh thu, chủ yếu đến từ hoạt động in tiền. Theo báo cáo hoạt động 6 tháng đầu năm, doanh thu của đơn vị này đạt gần 907 tỉ đồng, giảm 90 tỉ đồng so với cùng kỳ năm ngoái. Đáng chú ý, hàng tồn kho đến hết tháng 6 của nhà máy tăng mạnh lên 950 tỉ đồng, tăng hơn gấp đôi so với hàng tồn kho cuối năm vừa qua.

Sản phẩm của nhà máy in tiền là những đồng tiền mới, được sản xuất để bù đắp cho các đồng tiền không đủ chuẩn lưu thông, hoặc để bù đắp thêm một lượng tiền mới cho nền kinh tế. Dù là ở góc độ nào thì doanh thu giảm, hàng tồn kho tăng cho thấy các loại tiền mới nhập vào nền kinh tế đang ít hơn so với cùng kỳ.

2019 cũng là năm đầu tiên mà Ngân hàng Nhà nước không in các loại tiền mệnh giá 10.000 đồng trở xuống vào dịp Tết Nguyên đán. Chủ trương này được thực hiện từ năm 2013 với những loại tiền có mệnh giá thấp hơn 5.000 đồng. Một thực tế khác lý giải chuyện giảm lượng tiền mặt trong lưu thông, đó là vì nhu cầu sử dụng tiền mặt đi xuống. Trên thực tế, tốc độ sử dụng các phương tiện thanh toán không tiền mặt đang tăng lên khi người dùng quẹt thẻ, dùng ví điện tử tăng lên nhanh chóng. Số liệu của Ngân hàng Nhà nước cho thấy tính đến hết quý I, số giao dịch thẻ lên đến 65 triệu giao dịch (tăng 10 triệu so với cùng kỳ), trong khi hệ thống thanh toán điện tử liên ngân hàng năm 2018 tăng 25% về giá trị, còn thanh toán qua thiết bị di động tăng đến 169,5%.

Với hoạt động chủ đạo là in tiền theo chỉ đạo của cơ quan quản lý, doanh thu của nhà máy in tiền tăng hay giảm dường như cũng phản ánh tín hiệu của chính sách tiền tệ. Theo Tiến sĩ Nguyễn Trí Hiếu, hoạt động của nhà máy in tiền phụ thuộc vào đơn đặt hàng nên việc giảm doanh thu là tín hiệu khá tích cực với nền kinh tế khi lượng tiền mới giảm. Tuy nhiên, đồng quan điểm với nhiều chuyên gia khác, Tiến sĩ Hiếu cho rằng ảnh hưởng sâu hơn của vấn đề này vẫn chưa thể đánh giá vì thiếu thông tin, chẳng hạn như việc ảnh hưởng trực tiếp đến lạm phát hay không.

Thêm nữa, lượng cung tiền ra thị trường không chỉ có tiền giấy, mà còn nhiều loại công cụ khác nhau, được thống kê chung là tiền gửi của khách hàng và doanh nghiệp tại ngân hàng. Các chuyên gia cũng cho rằng lượng tiền mặt chỉ là một trong những công cụ điều tiết cho chính sách tiền tệ trên thị trường, điều này còn tùy thuộc vào từng giai đoạn vì chủ trương của cơ quan quản lý hiện nay là linh hoạt. Trong khi lượng tiền mới in ra có dấu hiệu giảm, thì lượng cung tiền vào nền kinh tế (M2) cũng tiếp tục giảm trong những năm qua. Theo số liệu của Ngân hàng Nhà nước, tổng phương tiện thanh toán tính đến cuối năm 2018 tăng 12,41%, thấp hơn đáng kể so với con số 15% năm 2017, hay 18,38% năm 2016. Trong năm nay, Ngân hàng Nhà nước định hướng tổng phương tiện thanh toán tăng khoảng 13%.

Cần chú ý trong quá khứ, tăng trưởng lượng cung tiền quá nhanh là một trong những lý do dẫn đến lạm phát. “Cung tiền, tín dụng đang dần được kiểm soát chặt chẽ để đảm bảo mục tiêu ổn định vĩ mô”, báo cáo Ủy ban Giám sát Tài chính Quốc gia năm 2018 nhận định. Theo đó, tốc độ tăng trưởng cung tiền và tín dụng đều giảm, tỉ lệ cung tiền M2/GDP ước khoảng 168%, tăng thấp hơn so với mức bình quân trong giai đoạn 2012-2016.

Trong khi đó, báo cáo kinh tế quý II/2019 của Viện Nghiên cứu Kinh tế và Chính sách (VEPR) cho biết mức tăng trưởng cung tiền M2 đạt 6,05%, thấp hơn so với cùng kỳ (7,96%). Tương tự là tốc độ tăng trưởng tín dụng cũng ở mức thấp nhất trong 4 năm trở lại đây. “Điều này giảm bớt gánh nặng liên quan đến lạm phát”, báo cáo của VEPR nhận định. Theo VEPR, việc giảm tỉ lệ cung tiền sẽ giúp cho Việt Nam có thêm dư địa chính sách tiền tệ để ứng phó với những cú sốc từ bên ngoài. Ở khía cạnh khác, cơ quan quản lý đang triển khai nhiều biện pháp để thúc đẩy việc thanh toán không dùng tiền mặt trong xã hội.

Theo số liệu của Ngân hàng Nhà nước, tỉ lệ tiền mặt trên tổng phương tiện thanh toán tính đến cuối tháng 6.2019 ở mức 11,67%, thực tế không thay đổi nhiều từ năm 2013 trở lại đây. Tuy nhiên, con số kỳ vọng được đặt ra trong năm 2020 là giảm tỉ lệ tiền mặt đến 30% và thậm chí là 50% những năm sau đó. Để thực hiện tham vọng lớn của cơ quan quản lý này, thì doanh thu nhà máy in tiền cũng không còn cửa tăng trưởng nữa.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận