Giãn "cú sốc" lợi nhuận ngân hàng

Thông tư 03/2021 được ban hành đã giúp giảm áp lực tài chính, nhưng thực tế các ngân hàng thương mại vẫn chưa hết dè dặt…

Vẫn còn nặng gánh

Nhận định về Thông tư số 03/2021/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 01/2020/TT-NHNN quy định về việc tổ chức tín dụng (TCTD), chi nhánh ngân hàng nước ngoài cơ cấu lại thời hạn trả nợ, miễn, giảm lãi, phí, giữ nguyên nhóm nợ nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19 và có hiệu lực thi hành từ ngày 17/5/2021, giám đốc Khối Quản trị tài chính và nguồn vốn một một ngân hàng cổ phần trong miền Nam cho rằng: “Ngân hàng Nhà nước đã có những động thái tích cực hơn so với bản dự thảo”.

Để minh họa, vị này cho biết, Thông tư 03/2021 phù hợp hơn về thời gian, ví dụ việc thực hiện cơ cấu lại thời hạn trả nợ được thực hiện đến ngày 31/12/2021, cho thấy sự thận trọng của cơ quan quản lý trước bối cảnh dịch bệnh bùng phát dịp Tết Nguyên đán vừa qua và GDP quý I/2021 tăng thấp.

Trước đó, Thông tư 01/2020 chỉ cho phép tái cơ cấu với các khoản nợ phát sinh nghĩa vụ từ 23/1/2020 đến sau 3 tháng từ ngày Thủ tướng Chính phủ công bố hết dịch. Việc đó gây khó khăn cho các tổ chức tín dụng khi xác định các khoản nợ đủ điều kiện để tái cơ cấu, cũng như theo dõi và hạch toán trong kế toán khi ngày lấy mốc có thể không trùng với kỳ hoạch toán kế toán của ngân hàng.

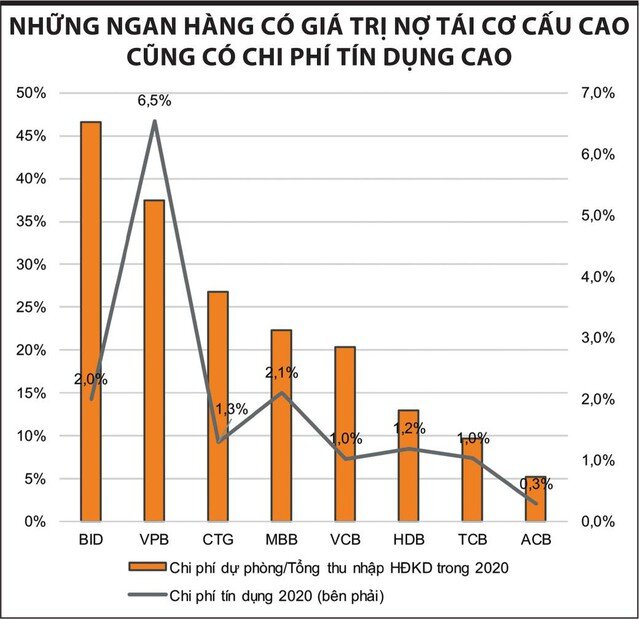

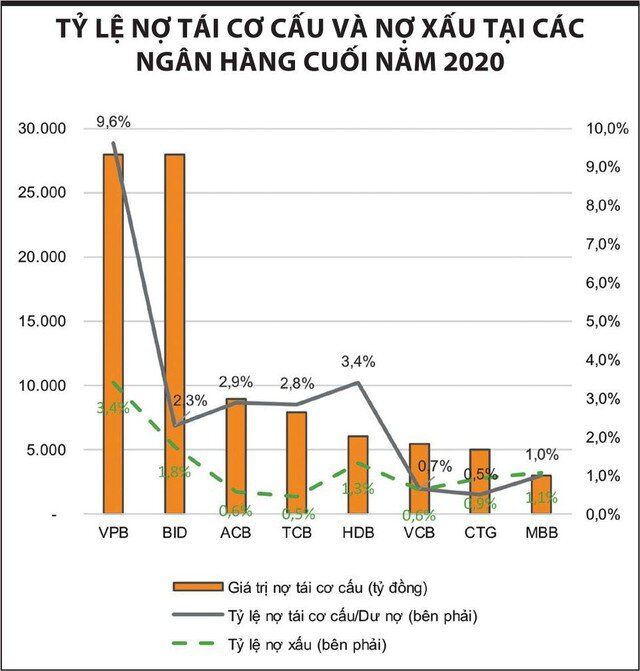

Tuy nhiên, điểm đáng chú ý, theo vị giám đốc trên, các ngân hàng sẽ chịu áp lực trích lập dự phòng khác nhau. Cụ thể, Thông tư 03/2021 quy định số dư nợ được cơ cấu lại thời hạn trả nợ sẽ được giữ nguyên nhóm nợ đã phân loại, không phải áp dụng nguyên tắc phân loại vào nhóm nợ có mức độ rủi ro cao hơn theo quy định.

Tuy nhiên, để tránh một cú sốc “lợi nhuận” diễn ra tại thời điểm kết thúc thời hạn tái cơ cấu (trích dự phòng lớn vào một thời điểm), các ngân hàng sẽ phải bắt đầu trích lập dự phòng căn cứ vào bản chất của các khoản nợ đó (theo quy định của Thông tư 03/2021, việc trích lập dự phòng được kéo dài trong 3 năm, tới hết năm 2023).

“Theo nội dung sửa đổi, số tiền dự phòng cụ thể phải trích bổ sung là số tiền chênh lệch giữa một là, dự phòng cụ thể phải trích lập đối với toàn bộ dư nợ khách hàng nếu không tái cơ cấu và hai là, số trích lập trên dư nợ được cơ cấu của khách hàng bị ảnh hưởng bởi dịch. Cuối cùng, ngân hàng vẫn phải chạy 2 luồng sổ sách”, vị giám đốc trên nói.

Phó tổng giám đốc một ngân hàng cổ phần hội sở tại Hà Nội cho biết, tại Điều 4 - Thông tư 03/2021 quy định việc cơ cấu lại thời hạn trả nợ đối với số dư của khoản nợ khi đáp ứng đầy đủ 8 điều kiện, trong đó điều kiện đầu tiên là phát sinh trước ngày 10/6/2020 từ hoạt động cho vay, cho thuê tài chính, điều này có nghĩa, các khoản vay sau thời điểm 10/6/2020 sẽ không được cơ cấu.

Vị phó tổng giám đốc phân tích, sau thời gian giãn cách xã hội, các ngân hàng mới cho vay trở lại nhưng dịch lại bùng lên thời điểm tháng 7/2020 tại Đà Nẵng khiến mọi việc chững lại. Rồi dịch bệnh tiếp tục bùng phát đợt 3 đúng dịp Tết Tân Sửu 2021 tại Hải Dương và Quảng Ninh khiến lượng tiêu dùng bị tác động mạnh trong mùa cao điểm. Bên cạnh đó, danh mục nợ tái cơ cấu của ngân hàng chắc chắn sẽ tăng nhẹ trong 2021 do điều kiện cho phép các khoản nợ tái cơ cấu được mở rộng.

“Các ngân hàng cơ bản chưa thể nhẹ gánh. Chúng tôi đang nghiên cứu Thông tư 03 để ban hành hướng dẫn trong hệ thống nhằm tránh sai sót, nhầm lẫn”, vị phó tổng giám đốc nói.

Chia sẻ với Báo Đầu tư Chứng khoán, TS. Lê Xuân Nghĩa, chuyên gia kinh tế kể câu chuyện tổng giám đốc một ngân hàng cổ phần than thở về việc hoãn, giãn, cơ cấu lại nợ cho các doanh nghiệp trong đại dịch: “Một ngày, nhân viên để 100.000-200.000 bộ hồ sơ trên bàn làm việc, ‘tiếng kêu cứu’ nhiều như thế thì ngân hàng lấy đâu ra nguồn lực để hỗ trợ, khi tiền có được là huy động trong dân và phải trả lãi cho dân. Chưa kể, không đòi được nợ cũ thì lấy đâu ra cho vay mới, mà không cho vay mới được thì lấy đâu tiền để trả lãi cho người dân”.

Cơ quan quản lý nói gì?

Trao đổi với Báo Đầu tư Chứng khoán, một lãnh đạo cao cấp Ngân hàng Nhà nước cho biết, Thông tư 03/2021 được ban hành với những điểm phù hợp với tình hình thực tiễn.

Thứ nhất liên quan đến việc hỗ trợ cho các doanh nghiệp, Thông tư 03/2021 có phần mở hơn, trước đây chỉ là tái cơ cấu các khoản nợ phát sinh trước ngày 23/1/2020, nhưng nay là trước ngày 10/6/2020. Lấy mốc thời gian này là bởi, đây là thời điểm Thủ tướng Chính phủ có quyết định mở các hoạt động kinh doanh trở lại bình thường, cả nước bước vào giai đoạn phát triển mới.

Thứ hai, từ 23/1/2020 đến 10/6/2020, các tổ chức tín dụng đã nhìn nhận được hết các rủi ro của khách hàng, cũng như nhận thức rõ hơn tác động của dịch bệnh đối với các doanh nghiệp, nên khi thực hiện cho vay đã định kỳ hạn và lường trước khoản vay sẽ là thời hạn nào thì doanh nghiệp mới trả nợ được. Trước ngày 23/1/2020, các ngân hàng cho vay thường tính đến vòng quay của vốn, vòng quay vốn trở lại sẽ phải thu lại để cho vay khoản mới, nếu không doanh nghiệp dùng sang mục đích khác.

“Bản thân các ngân hàng khi xét duyệt các khoản vay mới sau ngày 10/6/2020 sẽ phải nhận thức được, phải hình dung được và phải chủ động tình hình và quyết định việc cho vay sẽ như thế nào, chứ không thể dùng tư duy cũ, cho vay theo kiểu cũ và chờ đợi cơ quan quản lý là không phù hợp”, vị lãnh đạo Ngân hàng Nhà nước nói.

Cũng theo vị này, đối với các doanh nghiệp, thời hạn cơ cấu là 1 năm, kéo dài đến 31/12/2021, đây là điểm khác so với quy định trước đó là 3 tháng sau khi Thủ tướng Chính phủ quyết định kết thúc dịch. Tuy nhiên, ngày 31/12/2021 cũng không phải là chốt chặn, Ngân hàng Nhà nước có thể sửa thông tư kéo dài thời hạn nếu tình hình thực tế cho thấy doanh nghiệp vẫn gặp nhiều khó khăn và vẫn cần được hỗ trợ.

Đối với các tổ chức tín dụng, Bộ Tài chính đồng ý giữ nguyên nhóm nợ, kéo dài thời hạn trả nợ cho khách hàng để đánh giá đúng thực chất việc giãn nợ nhằm đảm bảo an toàn cho các tổ chức tín dụng, từ đó yêu cầu phải trích lập dự phòng rủi ro. Khách hàng không bị mất thêm chi phí, nhưng các ngân hàng phải đánh giá đúng thực trạng khoản vay được giãn nợ để trích lập dự phòng theo Thông tư 02/2013.

Nếu yêu cầu các tổ chức tín dụng trích lập dự phòng rủi ro ngay thì sẽ gặp vấn đề, bởi ngân hàng lớn mạnh có thể trích lập ngay được nhưng những ngân hàng năng lực tài chính chưa đảm bảo có thể bị lỗ. Chính vì vậy, Ngân hàng Nhà nước đưa ra lộ trình trong 3 năm, trích lập dần từ 30% đến 60% hoặc 100%.

“Thực tế các ngân hàng sẽ không phải lập 2 sổ sách. Trên sổ sách chính của ngân hàng vẫn phải trích lập dự phòng theo quy định của Thông tư 03/2021, còn khách hàng vẫn được giữ nguyên nhóm nợ, không chuyển nợ thì ngân hàng chỉ cần theo dõi ngoại bảng. Các tổ chức tín dụng có thể trích lập mức tối thiểu 30% trong năm đầu tiên, nhưng nếu lợi nhuận tốt có thể trích lập nhiều hơn”, vị lãnh đạo Ngân hàng Nhà nước phân tích.

Cũng theo vị này, trước khi ban hành, Ngân hàng Nhà nước đã chủ động khảo sát tác động của Thông tư 03/2021 đến tình hình tài chính của các ngân hàng, nhưng trước đề nghị của Báo Đầu tư Chứng khoán về việc chia sẻ thông tin khảo sát, ông đã từ chối.

Cần có cái nhìn dài hạn hơn

TS. Lê Xuân Nghĩa - Chuyên gia kinh tế

Không thể phủ nhận Thông tư 03/2021 ra đời đã giảm áp lực tài chính cho các ngân hàng thương mại và điều này đã tạo điều kiện cho ngân hàng hỗ trợ doanh nghiệp phục hồi sản xuất - kinh doanh. Trước mắt, Nhà nước vẫn thu được ngân sách trong 3 năm tới do các ngân hàng giảm nhẹ áp lực, nhưng về lâu dài, nợ xấu vẫn là vấn đề lớn đối với hệ thống ngân hàng.

Tôi cũng muốn chia sẻ rằng, trên thế giới, các chính phủ tránh cứu trợ bằng chính sách tín dụng bởi ảnh hưởng đến nền tảng tài chính của ngân hàng và động chạm đến tiền gửi của người dân. Thay vào đó, các chính phủ sẽ sử dụng chính sách tài khóa, tức là dùng “tiền tươi thóc thật”. Chính phủ tài trợ tiền mặt cho người dân để mua sắm, tiêu dùng, đồng nghĩa với việc gián tiếp tài trợ cho doanh nghiệp, hoặc chính phủ trực tiếp tài trợ cho doanh nghiệp.

Việt Nam vẫn áp dụng các biện pháp phi thị trường trong hoạt động ngân hàng, điều này gây không ít khó khăn cho các ngân hàng thương mại. Tôi cho rằng, cơ cấu lại thời hạn trả nợ hay miễn, giảm lãi, phí cho khách hàng không nên kéo dài, mà chỉ nên thực hiện đến hết năm nay. Trên thực tế, các ngân hàng thương mại cũng rất dè dặt với chính sách này, cho nên cơ quan quản lý cần có cái nhìn dài hạn hơn.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận