Giảm phát nợ: Kinh nghiệm từ khủng hoảng 1970 có đúng cho hiện nay?

Chủ đề của bài viết này là giảm phát nợ. Khả năng suy thoái cung tiền chung sẽ tiếp tục như thế nào, và nếu có thì tại sao? Và hậu quả là gì?

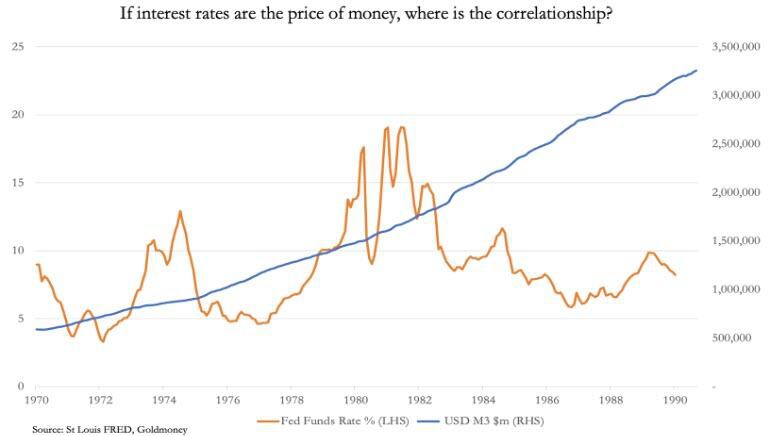

Các ngân hàng trung ương lớn đã ngày càng sử dụng đến việc quản lý lãi suất như là phương tiện chính để quản lý nhu cầu của họ. Tuy nhiên, lịch sử cho thấy rất ít mối tương quan giữa lãi suất được quản lý và tăng trưởng tín dụng, được thể hiện bằng số liệu thống kê tiền rộng.

Chỉ có thể kết luận rằng các ngân hàng trung ương cuối cùng đã mất kiểm soát đối với lãi suất, và họ hiện đang bị thúc đẩy bởi sự thu hẹp tín dụng của các ngân hàng thương mại. Sự bùng nổ lớn của bong bóng tín dụng, vốn đã hình thành trong bốn thập kỷ, đang bị thúc đẩy bởi nỗi sợ hãi ngày càng tăng về rủi ro cho vay của các chủ ngân hàng, càng trầm trọng hơn bởi những thất bại gần đây của một số ngân hàng lớn. Đối với các chủ ngân hàng, đây không còn là thời gian cho lòng tham mà là sự sợ hãi và giảm bớt nghĩa vụ trả nợ.

Bài báo này dựa trên kinh nghiệm của những năm 1970 về bằng chứng thực nghiệm và mở rộng những lý do đằng sau nó. Nó lưu ý rằng các động lực đằng sau cuộc khủng hoảng đối với Vương quốc Anh, dẫn đến việc lợn nái hậu bị được cấp phiếu giảm giá trên 15%, ở một số khía cạnh quan trọng là nhẹ hơn so với Hoa Kỳ và các quốc gia khác phải đối mặt hiện nay.

Nó chỉ có thể dẫn đến bẫy nợ được giăng ra trong tài chính của chính phủ và chuyển từ việc tạo tín dụng của các ngân hàng thương mại sang các ngân hàng trung ương.

Sự giảm giá rõ ràng của hình thức tín dụng cao cấp nhất sẽ chỉ làm trầm trọng thêm các vấn đề đối với tài trợ của chính phủ, làm tăng chi phí phúc lợi của họ, giảm doanh thu thuế và chi phí đi vay leo thang.

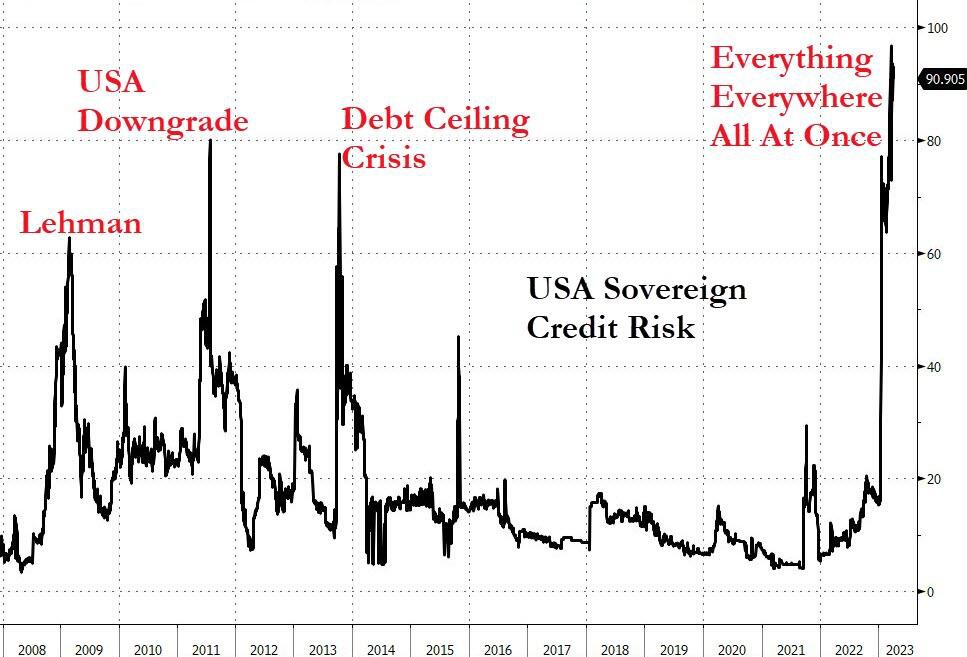

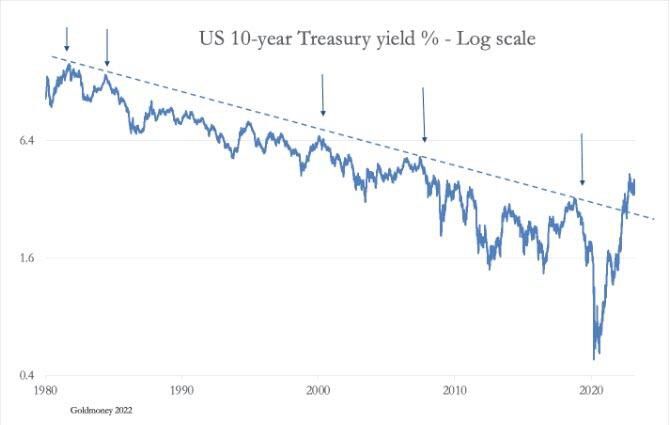

Không có bằng chứng nào rõ ràng hơn về sự thay đổi cơ bản trong xu hướng lãi suất dài hạn so với lợi suất trái phiếu kho bạc Hoa Kỳ kỳ hạn 10 năm, đã vi phạm xu hướng giảm dài hạn của nó như trong biểu đồ bên dưới.

Mặc dù tập trung quá nhiều vào các mối quan hệ biểu đồ cơ học là một sai lầm, nhưng chúng ta có thể thấy những lý do chính đáng khiến sự phá vỡ xu hướng này là một chỉ báo rất quan trọng. Nó kêu gọi chấm dứt xu hướng giảm lãi suất dài hạn, được hỗ trợ bởi các chính sách lãi suất của Fed. Theo thời gian, các nhà sử học có thể ghi lại những ảo tưởng phi thường của các nhà hoạch định chính sách tiền tệ dẫn đến bẫy nợ và định giá đang phá hủy đồng tiền một cách chính xác - trừ khi, lịch sử được viết bởi các nhà hoạch định chính sách.

Điều đó rõ ràng là có thể xảy ra, nhưng có một mô tả chính xác hơn về sự thất bại của chính sách. Các động thái khác nhau của các nhà thống kê nhằm che giấu bằng chứng về giá cả tăng đã kết thúc khi các ngân hàng trung ương áp chế lãi suất chính thức xuống hoặc dưới mức giới hạn bằng không. Phương pháp thống kê không chỉ tạo ra ảo tưởng rằng lạm phát như được định nghĩa chính thức không phải là vấn đề, mà nó còn khuyến khích các nhà hoạch định chính sách mạnh tay hơn trong việc giảm lãi suất để khiến CPI rõ ràng là cố định để tăng lên mức mục tiêu 2%. Với lý do biện minh là đại dịch covid, Fed đã giảm lãi suất xuống mức giới hạn bằng 0 và tiến hành nới lỏng định lượng đến mức chưa từng có trong nỗ lực kìm hãm tất cả lợi suất trái phiếu. Và thậm chí trước đó, lãi suất âm, hoàn toàn phi logic, đã được áp dụng ở Nhật Bản, Khu vực đồng tiền chung châu Âu và Thụy Sĩ.

Nếu Fed kiên định với chính sách điều chỉnh tỷ lệ quỹ phù hợp với lạm phát của giá tiêu dùng, thì họ đã bắt đầu tăng chúng vào tháng 4 năm 2021, khi tỷ lệ lạm phát CPI (U) tăng lên 4,1%, tăng từ 1,7% trong năm chỉ hai tháng. Nhưng sự điều chỉnh đó đã không được thực hiện cho đến tháng 3 năm sau, khi Fed tăng phạm vi mục tiêu chỉ một phần tư phần trăm lên 0,25%—0,50%, vào thời điểm đó, CPI(U) đã tăng ở mức 8,5% so với một năm trước đó .

Câu chuyện chính thống cho rằng lạm phát nhất thời là vô căn cứ. Nhưng chính các biện pháp trừng phạt chống lại một nước Nga hiếu chiến đã phản tác dụng với liên minh NATO, điều này đã cảnh báo mọi người về các điều kiện dẫn đến sự sụp đổ giá trị tín dụng bằng các loại tiền tệ chính của phương Tây. Theo đó, giá năng lượng, hàng hóa, thực phẩm và giá sản xuất vốn đã tăng đột ngột tăng cao hơn. Các ngân hàng trung ương hoang mang. Họ không thể thấy lý do nào cho điều đó, ngoài tình hình của Nga, và người ta lập luận rằng Nga hoặc sẽ bị đánh bại, hoặc nền kinh tế của nước này sẽ sụp đổ dưới các lệnh trừng phạt. Lạm phát vẫn được coi là nhất thời.

Về mặt chính thức, nó vẫn chỉ là tạm thời, chỉ là nó mất nhiều thời gian hơn một chút so với suy nghĩ ban đầu để trở về mức 2%. Mọi dự báo thống kê về lạm phát giá cả đều giả định rằng đây là trường hợp. Biểu đồ tiêu đề của chúng tôi cho bài báo này, về xu hướng tăng mới của lợi tức trái phiếu lại nói khác. Và càng mất nhiều thời gian để con rồng lạm phát bị giết, thì công chúng càng tin rằng nó có khả năng trở thành vĩnh viễn và hành động theo đó.

Bài phát biểu của Thống đốc Ngân hàng Trung ương Anh trước Trường Kinh tế Luân Đôn vào ngày 27 tháng 3 cho thấy suy nghĩ của Ngân hàng. Tìm kiếm từ trong mười sáu trang của nó chỉ cho thấy một tham chiếu đến tín dụng, và không có tham chiếu nào đến cung tiền, M0, 1, 2, 3 hoặc 4, mà có 31 tham chiếu đến lãi suất và 13 đến Lãi suất ngân hàng. Có 27 tài liệu tham khảo về r*, đây là mức lãi suất giả định sẽ duy trì nhu cầu phù hợp với nguồn cung. Các mô hình Keynes mới đã được đề cập một lần, và chủ nghĩa tiền tệ hay thuật ngữ chủ nghĩa tiền tệ hoàn toàn không.

Thay vì lội qua cách nói của ngân hàng trung ương, những tìm kiếm từ này là một hướng dẫn hữu ích cho suy nghĩ chính thức. Và do không đề cập đến cung tiền và tín dụng, bài phát biểu về chính sách tiền tệ này thực sự không phải là về chính sách tiền tệ, mặc dù đã được đề cập đến 46 lần. Từ các tài liệu tham khảo, bài phát biểu của Thống đốc dường như đã được viết cho ông bởi mười bảy nhà kinh tế nội bộ, một ủy ban gắn kết với nhau bởi tư duy nhóm thể hiện rõ trong văn bản.

Tư duy nhóm này không chỉ rõ ràng ở Ngân hàng Anh. Biên bản FOMC của Fed cũng thiếu các tài liệu tham khảo về tín dụng và tiền đối với chính sách tiền tệ. Nhưng luôn có nhiều tài liệu tham khảo về lãi suất.

Các ngân hàng trung ương và toàn bộ cộng đồng đầu tư tin rằng mối quan hệ giữa giá cả và tiền chỉ bị chi phối bởi lãi suất, như các tài liệu chính sách của họ tiết lộ. Nói cách khác, để kiềm chế lạm phát, mà cơ sở gọi là tăng chỉ số giá tiêu dùng, điều hành lãi suất là công cụ chính, có thể là duy nhất. Nhưng trái ngược với ý nghĩa của bài phát biểu của Thống đốc được đề cập ở trên, có rất ít hoặc không có bằng chứng thực nghiệm nào hỗ trợ cho luận điểm này. Có thể cho rằng, ngoại lệ duy nhất là vào đầu những năm 1980, khi Chủ tịch Fed, Paul Volcker đã tăng lãi suất quỹ của Fed lên tới 19,5% — nhưng tôi sẽ giải quyết vấn đề này tiếp theo.

Bản thân bằng chứng thực nghiệm là không đủ - cần có một lời giải thích thích hợp. Câu chuyện của Volcker đã bỏ qua mối quan hệ thực tế giữa lãi suất và tín dụng, mà chúng ta chắc chắn có thể đồng ý là nhiên liệu thúc đẩy cả sản xuất và nhu cầu của người tiêu dùng và là mối quan tâm chính của các nhà tiền tệ. Mối quan hệ được thể hiện trong Hình 1.

Những kỳ vọng về giá cả tăng liên tục hình thành từ năm 1977 đã bị dập tắt vào đầu những năm 1980 bởi gần 20% Lãi suất Quỹ của Fed. Nhưng tín dụng được đo bằng M3 vẫn tiếp tục mở rộng không suy giảm—thậm chí còn tăng nhẹ tốc độ mở rộng để đáp ứng các khoản thanh toán lãi suất cao hơn. Kết luận duy nhất chúng ta có thể rút ra từ biểu đồ này là bất kể xu hướng lãi suất như thế nào, cung tiền vẫn tăng vọt.

Tuy nhiên, việc tăng lãi suất lên mức trừng phạt đã làm giảm kỳ vọng về giá cả tăng cao, vốn đang đe dọa làm xói mòn niềm tin vào đồng tiền. Nhưng khác với hành động cực đoan này, như một biện pháp kiểm soát chính sách lãi suất mở rộng tín dụng là một thất bại thảm hại. Thất bại này không được đánh giá cao vào thời điểm đó, khi trọng tâm, như ngày nay, là hậu quả đối với giá cả.

Nhưng cuối cùng, chúng ta đang chứng kiến tín dụng ngân hàng bắt đầu giảm lần đầu tiên kể từ thời kỳ suy thoái. Có thể quy sự thu hẹp hiện tại trong nguồn cung tiền rộng rãi là do lãi suất quỹ của Fed tăng mạnh. Nhưng mối liên hệ này chỉ là gián tiếp và có rất ít hoặc không liên quan gì đến việc kiểm soát tình trạng mất sức mua của đồng đô la, hay nói cách khác là giá cả tăng cao.

Thay vào đó, sự thu hẹp tín dụng ngân hàng là do các chủ ngân hàng thương mại trở nên thận trọng hơn đối với việc cho vay của ngân hàng. Như chúng ta đã thấy với sự thất bại của Ngân hàng Thung lũng Silicon, một số ngân hàng đã đầu tư vào trái phiếu trung và dài hạn khi chi phí cấp vốn thấp hơn đáng kể so với lãi suất trái phiếu có sẵn trên trái phiếu. Lãi suất tăng sau đó làm tăng chi phí huy động vốn cao hơn trái phiếu và dẫn đến tổn thất vốn. Đây là hệ quả trực tiếp của việc tăng lãi suất. Hơn nữa, bản thân các ngân hàng trung ương cũng bị bắt theo cách tương tự nhưng ở quy mô lớn hơn nhiều. Trong khi SVB thất bại, người ta cho rằng các ngân hàng trung ương miễn nhiễm với thất bại tương tự, bởi vì họ có thể dễ dàng mở rộng bảng cân đối kế toán của mình để cung cấp thanh khoản.

Nhưng bây giờ chúng ta phải xem xét mối quan hệ thực sự giữa tín dụng và lãi suất. Thay vì những thay đổi về lãi suất dẫn đến những thay đổi trong tổng tín dụng ngân hàng, thì ngược lại. Nếu các ngân hàng giảm mức tín dụng so với nhu cầu đối với nó, thì lãi suất phải phản ánh sự thiếu hụt tín dụng và chỉ có thể tăng lên. Chính hành động tập thể của các ngân hàng thương mại hiện đang đẩy lãi suất lên cao hơn chứ không phải chính sách của ngân hàng trung ương.

Điều này dẫn chúng ta đến một kết luận đáng lo ngại. Chúng ta hiện đang ở trong một cuộc khủng hoảng ngân hàng toàn cầu, được kích hoạt ở một mức độ nào đó bởi sự thu hẹp tín dụng ngân hàng. Trừ khi nhóm ngân hàng giảm bớt sự thận trọng trong cho vay tập thể, nếu không thì lãi suất chắc chắn sẽ tăng hơn nữa, bất kể các chính sách và mong muốn của những người thiết lập lãi suất trong các ngân hàng trung ương. Và đó không chỉ là sự thận trọng của các ngân hàng đối với việc cho vay lĩnh vực tài chính và phi tài chính, mà còn cho vay những người anh em yếu thế hơn.

Để hệ thống ngân hàng hoạt động, sự mất cân đối của bảng cân đối phát sinh từ dòng tiền gửi phải được điều chỉnh. Nhưng thời điểm cộng đồng ngân hàng nghi ngờ có sự rút tiền từ một trong số họ, ngân hàng đó đơn giản là bị cắt nguồn vốn cần thiết.

Phương pháp thông thường để đối phó với việc ngân hàng không có khả năng tài trợ cho chính mình trên thị trường bán buôn là để ngân hàng trung ương can thiệp để bù đắp cho sự thiếu hụt tiền gửi. Việc một ngân hàng sử dụng khoản tài trợ này không chỉ là điều đáng xấu hổ mà còn khẳng định tình trạng bị bỏ rơi của ngân hàng. Northern Rock phải đối mặt với tình trạng rút tiền gửi của người gửi vào tháng 9 năm 2007. Ngân hàng Trung ương Anh đã can thiệp, nhưng bất chấp sự hỗ trợ của Ngân hàng, Northern Rock không bao giờ hồi phục và được chuyển sang sở hữu công cộng vào tháng 2 năm sau.

Không còn nghi ngờ gì nữa, ngày nay có nhiều ngân hàng khác thuộc mọi quy mô đang gặp khó khăn, cả trên thị trường ngân hàng trong nước và quốc tế. Đó là hệ quả của việc chấm dứt bong bóng tín dụng và tạo ra tiếng vang cho các mối quan hệ nội bộ ngân hàng.

Hãy tưởng tượng bạn đang quản lý một ngân hàng. Trong bầu không khí tín dụng ngày càng sôi động này, bạn sẽ nhận thức sâu sắc về rủi ro đối tác. Bạn sẽ giảm hạn mức tín dụng tối đa của mình tại các thị trường bán buôn trên toàn diện. Bạn sẽ lập một danh sách các ngân hàng mà bạn sẽ không cho vay. Bạn sẽ xem xét các rủi ro đối tác phái sinh của mình. Bạn sẽ thanh lý tất cả các trái phiếu có thể bán được với kỳ hạn dài hơn một năm và bạn sẽ xem xét các giá trị tài sản thế chấp cho khoản vay.

Bạn sẽ đảm bảo rằng lãi suất tiền gửi của bạn được thiết lập để giữ lại tiền gửi, nhưng không tăng đủ để tạo ra nghi ngờ về khả năng thanh toán. Và ngay cả đối với các mối quan hệ thương mại đã thiết lập lâu dài, bạn sẽ tìm cách tăng lãi suất cho vay của mình. Bạn sẽ hy vọng rằng bằng cách bảo vệ lợi nhuận cho vay, bạn sẽ tạo dựng được danh tiếng về cách quản lý thận trọng và đúng đắn. Duy trì thị trường và danh tiếng của người gửi tiền đã trở thành tối quan trọng. Nhưng trên hết, bạn sẽ thực hiện các bước để giảm tỷ lệ tài sản trong bảng cân đối kế toán trên vốn chủ sở hữu xuống mức thận trọng hơn.

Được cảnh báo bởi SVB và Credit Suisse, mọi ngân hàng sẽ phấn đấu cho các mục tiêu tương tự. Việc thu hẹp tín dụng sẽ tiếp tục ở khắp mọi nơi, ngoại trừ khả năng thị trường ngân hàng bị ngắt kết nối với thị trường tài chính phương Tây, chẳng hạn như Nga và Trung Quốc.

Ở Khu vực đồng tiền chung châu Âu, ngay cả khi lãi suất tăng nhẹ từ đây gần như chắc chắn sẽ dẫn đến sự thu hẹp đáng kể của thị trường repo đang phình to, thường được hỗ trợ bởi các tài sản thế chấp tinh ranh. Thông qua bảng cân đối kế toán của ngân hàng, điều này sẽ được phản ánh trong sự sụt giảm dư nợ tín dụng ngân hàng trong một hệ thống ngân hàng đầy rẫy những khoản nợ khó đòi tiềm ẩn và ở đó các ngân hàng G-SIB có tỷ lệ tổng tài sản trên vốn chủ sở hữu cao hơn 20 lần. Với tư cách là người quản lý vòng tròn, ECB đã bị mắc kẹt một cách hiệu quả. Hơn nữa, với toàn bộ hệ thống đồng euro của ECB và các ngân hàng trung ương quốc gia gần như đều bị thâm hụt bảng cân đối kế toán, các chủ ngân hàng Mỹ và các ngân hàng khác sẽ tránh xa các cam kết mới và rủi ro đối tác với khu vực đồng euro như một vấn đề chính sách.

Hoa Kỳ có cuộc khủng hoảng của riêng mình, phụ thuộc rất nhiều vào thị trường tài chính, nơi mà Fed đã dựa vào đó để giữ nguyên niềm tin kinh tế. Nếu giá trị trái phiếu tiếp tục giảm, tài chính của chính phủ mắc nợ nhiều sẽ mất ổn định. Và các tập đoàn xác sống, quá tải với các khoản nợ không sinh lãi sẽ thất bại, có khả năng dẫn đến mức độ thất nghiệp trong thời kỳ suy thoái.

Nói một cách ngắn gọn, chúng ta đã chuyển từ thời Volcker và ngày nay tình hình nợ nần nói chung nghiêm trọng hơn bao giờ hết trong thời hiện đại. Giải pháp theo đó các ngân hàng trung ương mở rộng lối thoát khỏi hậu quả của việc tăng lãi suất mà không làm sụp đổ đồng tiền của họ không còn là một lựa chọn, một ảo tưởng khi các yếu tố thúc đẩy lãi suất được hiểu đúng. Để hiểu tại sao, chúng ta phải hiểu câu trả lời cho câu hỏi đặt ra ở trên về sự không tương quan giữa lãi suất với số lượng tiền tệ và tín dụng. Chỉ khi đó chúng ta mới có thể thực sự thấy được mức độ của những ngụy biện thúc đẩy các chính sách tiền tệ hiện đại.

Nếu có một lý do khiến nhà nước luôn thất bại trong các chính sách tiền tệ của mình, thì đó là do bộ máy quan liêu không có khả năng kết hợp thời gian vào quá trình ra quyết định của mình. Trong nền kinh tế thị trường sản xuất, vốn chỉ là tên gọi cho các hành động tập thể của các cá nhân và doanh nghiệp giao dịch của họ, thời gian là trung tâm. Nhà sản xuất đưa thời gian vào tính toán lợi nhuận của mình, còn người tiêu dùng tính thời gian vào nhu cầu và mong muốn của mình, cho dù muốn một thứ gì đó ngay lập tức hay sẵn sàng trì hoãn việc mua hàng của mình. Và bởi vì tiền là mối liên kết giữa thu nhập và chi tiêu, tiết kiệm và đầu tư, nên thời gian cũng là điều cốt yếu đối với tiền bạc. Chính thực tế không thể bác bỏ này dẫn đến sở thích sở hữu tiền càng sớm càng tốt. Và nếu một diễn viên con người tạm thời chia tay với nó để được quay lại sau,

Về cơ bản, đây là mức lãi suất chung trong nền kinh tế thị trường. Đó là yếu tố ưu tiên về thời gian, được thiết lập giữa con người giao dịch, coi trọng quyền sở hữu trong tương lai hơn quyền sở hữu ngày nay. Nó là cơ sở cho lãi suất mà các ngân hàng phải trả cho tiền gửi để cân bằng sổ sách của họ. Nó là nền tảng cho các tính toán của một doanh nhân, thiết lập mức lãi suất chấp nhận được cho các khoản vay tài chính.

Đối với ưu đãi thời gian thuần túy, chúng ta phải thêm một yếu tố cho rủi ro đối tác, để khi các ngân hàng được coi là rủi ro, chênh lệch theo ưu đãi thời gian thuần túy sẽ tăng lên. Và khi con người giao dịch dự đoán sức mua sẽ giảm trước khi số tiền nợ được trả lại, thì đó lại là một yếu tố khác mà người gửi tiền phải tính đến.

Mục tiêu phổ biến của ngân hàng trung ương đối với lạm phát giá là 2% ngụ ý rằng bù lãi suất bao gồm yếu tố ưu tiên về thời gian và khấu hao tiền tệ cho thấy trường hợp cơ bản đối với lãi suất tiền gửi từ 3%—5%. Chúng ta đi đến con số này khi biết rằng dưới chế độ bản vị vàng vào thế kỷ 19, lãi suất tiền gửi đã giảm xuống 3% mà không có lạm phát giá cả, một đợt giảm phát vừa phải có lẽ đã được dự kiến.

Do đó, với mức giá chung bằng đô la tăng khoảng 6% như hiện nay, người gửi tiền nên kỳ vọng lãi suất tiền gửi kỳ hạn một năm vào khoảng 7% hoặc 8%, sau khi trừ thuế. Do đó, chúng ta có thể thấy lý do tại sao Fed có động lực để giảm lạm phát giá xuống mục tiêu 2%. Và tại sao, do đó, việc mua Trái phiếu Kho bạc Hoa Kỳ với mức lãi suất hiện tại là 3,6% được các nhà đầu tư tuân thủ cho là có giá trị hợp lý.

Nhưng ngoài trò chơi trú ẩn an toàn đối với tín phiếu kho bạc ngắn hạn của Hoa Kỳ, không có gì có thể xa hơn sự thật. Xu hướng lãi suất dài hạn rõ ràng là tăng lên khi tín dụng tiếp tục giảm khiến lợi suất trái phiếu tăng theo và thị trường nợ có thể sẽ ngày càng biến động. Đây chắc chắn là kinh nghiệm của một tình huống tương tự năm mươi năm trước, đáng để xem xét.

Với việc tín dụng ngân hàng hiện đang bị thu hẹp, vấn đề chỉ còn là thời gian trước khi Chính phủ Hoa Kỳ nhận thấy chi phí tài trợ của mình tăng lên đáng kể. Điều đó không chỉ ảnh hưởng đến triển vọng của các kế hoạch chi tiêu mà còn có nguy cơ gián đoạn tài trợ trong các giai đoạn. Việc dựa vào quy trình đấu giá đã được kiểm chứng của nó có thể không còn hợp lý nữa — xét cho cùng, sự thành công của cuộc đấu giá đã dựa trên bối cảnh lãi suất và lợi suất trái phiếu nói chung giảm, đảm bảo nhu cầu tiếp tục từ các quỹ hưu trí, công ty bảo hiểm và chính phủ nước ngoài.

Rất đáng để xem xét lại tiền lệ của những năm 1970 để đánh giá các điều kiện tài trợ trong tương lai, khi hiện nay xu hướng cơ bản là lãi suất sẽ tăng theo thời gian. Những năm 1970 là lần cuối cùng xảy ra khủng hoảng tài trợ do lãi suất tăng. Nhưng Chính phủ Hoa Kỳ không phải chịu thiệt hại nhiều như vậy, bởi vì họ có mức thâm hụt ngân sách tương đối nhỏ so với quy mô của nền kinh tế vào thời điểm đó - mức thâm hụt lớn nhất chưa từng có là 74 triệu đô la vào năm 1976 (so với 3.131.917 triệu đô la vào năm 2020, hơn 42.000 lần thâm hụt năm 1976).

Vương quốc Anh có vấn đề, nhưng ở quy mô tương đối nhỏ hơn nhiều so với ngày nay. Theo định kỳ, Ngân hàng Anh, đại diện cho Bộ Tài chính Vương quốc Anh, không thể tài trợ cho thâm hụt ngân sách của mình, đạt mức cao nhất là 6,9% GDP vào năm 1975/76, buộc Thủ tướng khi đó (Denis Healey) phải vay 3.900 triệu đô la từ IMF để trang trải toàn bộ thâm hụt. Sau giai đoạn này, các hạn chế của IMF đối với chi tiêu chính phủ đã hạn chế thâm hụt ngân sách của Vương quốc Anh ở mức xấp xỉ 5% trong những năm tiếp theo và tỷ lệ lạm phát giá cả, từng đạt đỉnh 25% vào năm 1975, đã giảm xuống còn 8,4% vào năm 1978. Hơn nữa, vào cuối năm -1973 đã xảy ra cuộc khủng hoảng tài sản thương mại và ngân hàng kết hợp với quy mô chưa từng thấy ở Anh trước đây. Và trong thời kỳ thị trường chứng khoán xuống giá, từ tháng 5 năm 1972 đến cuối năm 1974, Chỉ số cổ phiếu FT 30 đã giảm hơn 70%.

Để so sánh, tỷ lệ thâm hụt của Hoa Kỳ trên GDP năm 2020 là 11,6% và 10,3% vào năm 2021, gần gấp đôi so với Vương quốc Anh vào thời kỳ đỉnh điểm của cuộc khủng hoảng. Với các chính sách xã hội chủ nghĩa tương tự đã dẫn đến cuộc khủng hoảng đồng bảng Anh 45 năm trước, những nguy cơ mà đồng đô la phải đối mặt, có khả năng lớn hơn nhiều, vẫn chưa thành hiện thực. Và IMF không thể ra tay giải cứu Mỹ như đã làm với Anh năm 1976.

Điều quan trọng là Ngân hàng Trung ương Anh thiếu các công cụ để che giấu mức độ thực sự của lạm phát tiền tệ. Dù cố ý hay không, ở một mức độ nào đó, các nhà thống kê của chính phủ và ngân hàng trung ương có thể xoa bóp các con số ngày nay với báo chí tài chính ngày càng khôn ngoan hơn. Nhưng điều đó không thay đổi được gì, ngoài việc đánh lừa thị trường chỉ lâu hơn một chút.

Quay trở lại nước Anh những năm bảy mươi, nguyên nhân ban đầu của một loạt cuộc khủng hoảng tài trợ là do Ngân hàng Trung ương Anh, dưới áp lực của các chính trị gia, đã không chấp nhận yêu cầu của thị trường về mức lãi suất cao hơn. Điều này đã gửi một thông điệp tiêu cực đến những người nắm giữ đồng bảng Anh ở nước ngoài, làm suy yếu tỷ giá hối đoái, kích hoạt việc bán lợn nái hậu bị ở nước ngoài và làm dấy lên lo ngại về lạm phát giá nhập khẩu hơn nữa.

Trong khi đó, chi tiêu của chính phủ tiếp tục tăng nhanh (như đã mô tả ở trên), đẩy thêm tiền vào lưu thông mà không bị hấp thụ bởi việc phát hành nợ được tài trợ bởi các khoản tiết kiệm thực sự. Và khi đồng bảng Anh suy yếu và số liệu cung tiền xấu đi với tốc độ ngày càng tăng, thì lãi suất cao hơn sẽ được yêu cầu để thuyết phục các tổ chức đầu tư đăng ký các đợt phát hành vàng mới. Những tập phim này được mệnh danh là cuộc đình công của người mua.

Sự chậm trễ trong việc chấp nhận thực tế càng lâu thì khoảng cách giữa kỳ vọng của thị trường và quan điểm của chính quyền càng lớn. Chỉ như một phương sách cuối cùng, các chính trị gia và những người theo chủ nghĩa Keynes tại Kho bạc Vương quốc Anh mới chịu thua. Ngân hàng Trung ương Anh sau đó có quyền tài trợ theo quyết định của mình. Nó đã triển khai cái được biết đến trên thị trường lợn hậu bị với tên gọi chiến lược của Grand Old Duke of York, sau bài đồng dao: “Ông ấy có mười nghìn người. Anh ta dẫn họ lên đỉnh đồi, rồi lại dẫn họ xuống.” Ngân hàng Trung ương Anh sẽ tăng lãi suất lên đỉnh điểm để loại bỏ mọi kỳ vọng về lãi suất cao hơn ra khỏi thị trường, sau đó phát hành cổ phiếu mạ vàng để hấp thụ thanh khoản đầu tư bị dồn nén trước khi cho phép và khuyến khích lãi suất giảm trở lại. Đó là cách 15% Kho bạc năm 1985, 15 ¼% Kho bạc năm 1996,

Ở đỉnh của ngọn đồi lãi suất và sau thông báo về các điều khoản của đồng vàng mới, đồng bảng Anh đã suy yếu do nước ngoài bán ra sẽ phục hồi. Cuộc khủng hoảng qua đi, và các số liệu về cung tiền tự điều chỉnh. Paul Volcker tại Fed đã làm điều tương tự tại Fed vào tháng 6 năm 1981 khi ông tăng lãi suất huy động vốn của Fed lên 19,1% - ngoại trừ mục tiêu ít hơn về tài trợ và nhiều hơn về việc giết chết kỳ vọng lạm phát giá cả.

Mặc dù chúng hiện đang bị bỏ qua, nhưng có những điểm tương đồng đáng lo ngại giữa kinh nghiệm của Vương quốc Anh vào giữa những năm 70 và vị thế của Fed ngày nay. Thâm hụt ngân sách của Hoa Kỳ đã và vẫn cao hơn nhiều so với mức thâm hụt khiến Vương quốc Anh phải kêu gọi IMF, lên tới 11,6% GDP và hơn 42.000 lần thâm hụt của Hoa Kỳ vào năm 1976. Với nền kinh tế ngập trong nợ nần của Hoa Kỳ chắc chắn sẽ bị suy yếu bằng cách tăng lãi suất, triển vọng không phải là phục hồi như dự báo của Văn phòng Ngân sách Quốc hội, mà là suy thoái hơn nữa, đòi hỏi tài trợ lạm phát liên tục và tăng tốc.

Và chưa có ai dự tính trái phiếu Kho bạc ở bất kỳ mức nào giống như 15% được thấy ở lợn nái hậu bị ở Anh trong điều kiện tương tự của những năm 1970.

Trường hợp hiện đã được đưa ra rằng chính việc thu hẹp tín dụng đang đẩy lãi suất cao hơn chứ không phải chính sách của ngân hàng trung ương. Đã quen với việc liên tục mở rộng tín dụng gắn liền với tiền tệ fiat — nói cách khác là không neo giá trị vào bất kỳ thứ gì vật chất — chúng ta sẽ phải học cách điều chỉnh theo các điều kiện thu hẹp tín dụng.

Những người theo chủ nghĩa tiền tệ và những người theo trường phái Keynes mới sẽ lập luận rằng việc thu hẹp tín dụng sẽ dẫn đến giá cả giảm và giảm phát. Họ dường như không đánh giá cao hậu quả của việc người tiêu dùng thất nghiệp không còn sản xuất hàng hóa và dịch vụ. Nếu bất cứ điều gì, chuyển hướng năng suất có nghĩa là nguồn cung có khả năng giảm với tốc độ nhanh hơn tốc độ việc làm, dẫn đến tình trạng thiếu sản phẩm thay vì giá thấp hơn. Điều này thể hiện rõ ràng ở Vương quốc Anh vào giữa những năm 70 khi tỷ lệ thất nghiệp cao đi kèm với tình trạng kinh tế trì trệ - cái gọi là lạm phát đình đốn.

Hơn nữa, có rất ít hoặc không có khoảng thời gian nào trong mô hình của cả trường phái Keynes và trường phái tiền tệ đối với phản ứng của con người. Nó không cho phép thay đổi mức độ tin cậy của người dùng đối với một loại tiền tệ pháp định được hỗ trợ bởi không có gì hữu hình. Thay vào đó, các khuyến nghị về chính sách của những người theo chủ nghĩa tiền tệ phù hợp với những người theo trường phái Keynes mới, và đó là phản ánh như điên để ngăn chặn suy thoái, hoặc thậm chí tệ hơn, suy thoái.

Đặt sang một bên những sai sót trong phân tích kinh tế chính thống, gần như chắc chắn rằng các ngân hàng trung ương sẽ làm hết sức mình để ngăn chặn các số liệu thống kê về cung tiền rộng rãi bị thu hẹp. Và trong khi họ tuyên bố độc lập khỏi chính phủ của mình, họ có nhiệm vụ chính là duy trì nguồn tài chính cho họ.

Hậu quả của việc tăng lãi suất chắc chắn sẽ dẫn đến thâm hụt ngân sách chính phủ cao hơn. Doanh thu từ thuế sẽ giảm và chi phí phúc lợi tăng lên. Và trong phạm vi đồng tiền mất giá trị, sẽ có thêm gánh nặng từ việc lập chỉ mục chi phí phúc lợi và trái phiếu liên kết chỉ mục.

Bây giờ chúng ta chuyển sang hậu quả của việc tăng lãi suất đối với tài trợ của chính phủ. Dường như có chút nghi ngờ rằng khi lãi suất tăng cao hơn và chi phí huy động nợ cùng với chúng, các chính phủ sẽ thấy mình không thể thoát khỏi bẫy nợ.

Theo Ngân hàng Thanh toán Quốc tế, nợ chính phủ cốt lõi ở các nền kinh tế tiên tiến vào tháng 9 năm ngoái ở mức 103,3% GDP. Ở Hoa Kỳ, tỷ lệ này là 112,6%, Vương quốc Anh là 100,8% và khu vực đồng Euro là 93,1%. Ý là 147,2%, Hy Lạp 178,8% và Nhật Bản 228,3%. Trong mọi trường hợp, tổng tỷ lệ nợ của chính phủ bao gồm cả nợ ngoài lõi thậm chí còn cao hơn. [ii]

Vào năm 2010, các nhà kinh tế học có uy tín (Carmen Reinhart và Kenneth Rogoff) đã kết luận rằng với tỷ lệ nợ chính phủ trên GDP trên 90%, một quốc gia sẽ cực kỳ khó phát triển để thoát khỏi gánh nặng nợ nần. Đối với nhiều quốc gia mà Rubicon đã vượt qua không lâu sau đó. Bây giờ xu hướng giảm lãi suất dài hạn đã bị đảo ngược đáng kể Reinhart và lập luận của Rogoff sắp được kiểm tra.

Người ta vẫn chưa hiểu rộng rãi rằng việc thu hẹp tín dụng ngân hàng đang buộc lãi suất cho vay cao hơn và chúng không còn chịu sự kiểm soát của chính sách tiền tệ. Fed dường như cảm nhận được điều này, bởi vì họ đã chuyển sự chú ý của mình từ việc cố gắng kiểm soát lãi suất ngắn hạn sang việc hạn chế lợi suất trái phiếu kho bạc đối với các kỳ hạn dài hơn bằng Chương trình cấp vốn có kỳ hạn của ngân hàng. BTFP cho phép các ngân hàng gửi nợ Kho bạc và nợ đại lý làm tài sản thế chấp với giá trị hoàn lại mà không bị cắt giảm so với khoản vay một năm từ Fed. Mặc dù chi phí huy động vốn gắn liền với lãi suất cao hơn lãi suất trái phiếu đối với khoản nợ hiện có, nhưng nó cho phép ngân hàng mua khoản nợ với mức chiết khấu đáng kể trên thị trường. So với chi phí tài trợ, lợi nhuận là đáng kể, trừ khi lợi suất trái phiếu kho bạc và nợ đại lý bị giảm xuống nhiều bởi chênh lệch giá này.

Một ngân hàng thu lợi nhuận từ thỏa thuận này chỉ tái đầu tư các khoản vay tích lũy từ Fed vào Kho bạc ngắn hạn và các tín phiếu khác hiện có lợi suất tương đương với chi phí tài trợ. Theo quan điểm của Bộ Tài chính Hoa Kỳ, lãi suất đối với khoản nợ mới sẽ giảm đáng kể và hồ sơ đáo hạn nợ của nó có thể được gia hạn. Theo quan điểm của Fed, cuộc khủng hoảng mark-to-market làm sụp đổ Ngân hàng Thung lũng Silicon đã được ngăn chặn. Nhưng BTFP không chỉ là một chiến thuật trì hoãn.

Các ngân hàng phân bổ không gian bảng cân đối kế toán quý giá cho hoạt động này sẽ thay thế người gửi tiền như một nguồn tài trợ bằng tiền của Fed. Theo các quy tắc tài trợ ròng ổn định của Basel 3, những người gửi tiền lớn hơn ngày càng có nhiều khả năng bị từ chối. Do đó, trong khi Fed đang bận rộn thao túng thị trường trái phiếu, nhu cầu thị trường sẽ là thay thế tiền gửi: các khoản tiền gửi lớn chuyển thành tín phiếu kho bạc và những thứ tương tự.

Đây là một phần của quá trình theo đó việc thu hẹp tín dụng của ngân hàng thương mại sẽ được thay thế bằng việc mở rộng tín dụng của ngân hàng trung ương. Tất cả các khoản tín dụng, dù là giữa các cá nhân hay giữa các cá nhân với ngân hàng của họ đều quy về giá trị của nó đối với tín dụng của ngân hàng trung ương mà nó có thể trao đổi dưới dạng tiền giấy. Chính việc mở rộng tín dụng của ngân hàng trung ương có tác động lớn nhất đến định giá tiền tệ về hàng hóa và dịch vụ.

Có vẻ như bất thường là mối liên hệ giữa những thay đổi về số lượng tiền tệ và tín dụng, được biểu hiện bằng số liệu thống kê tiền tệ dựa trên tiền gửi, và lãi suất đang bị chính phủ, cơ quan tiền tệ và toàn bộ cơ sở đầu tư hoàn toàn coi thường. Nhưng đó chắc chắn là trường hợp ngày nay. Và dường như không ai mong đợi nhiều hơn là lãi suất toàn cầu tăng thêm vài điểm cơ bản trước khi chúng giảm xuống sau đó.

Hơn nữa, giá tăng được đo bằng CPI đã khiến cơ quan chính sách không hề hay biết. Chúng ta cũng không nên ngạc nhiên khi tình hình hiện tại tiếp tục được phân tích qua lăng kính tân Keynes, khi chúng ta biết rằng chính những sai lầm của Keynes đã dẫn chúng ta đến cuộc khủng hoảng hiện nay. Cuộc khủng hoảng hiện nay là những cái bẫy nợ đang nổi lên không chỉ đối với Chính phủ Hoa Kỳ, mà cả các chính phủ ở gần như tất cả các khu vực pháp lý lớn khác.

Niềm tin của Keynes rằng quản lý kinh tế và tiền tệ của chính phủ vượt trội so với thị trường tự do sẽ bị thực tế thị trường làm mất uy tín, điều này chỉ có thể bị dập tắt cho đến nay. Nó đã dẫn đến việc những người tiết kiệm buộc phải chấp nhận sâu và ngày càng sâu hơn lợi suất âm đối với các khoản đầu tư trái phiếu của họ. Cho đến nay, họ đã sẵn sàng để móc túi bằng cách này, nhưng điều đó không thể kéo dài lâu hơn nữa. Khi rõ ràng rằng lạm phát giá cả chỉ là một dấu hiệu cho sự mất giá của tiền tệ và sự mất giá này chỉ có thể tiếp tục, thì những tỷ lệ âm sâu này sẽ không còn khả dụng để trợ cấp cho chi tiêu hoang phí của chính phủ.

Quy mô của cuộc khủng hoảng lãi suất và thị trường trái phiếu đối với đồng đô la với tư cách là đồng tiền dự trữ dường như bị đánh giá thấp nghiêm trọng. Sự xuất hiện đột ngột của tình trạng lạm phát giá cả quá mức vào năm ngoái đã dẫn đến những so sánh sơ bộ được thực hiện giữa tình hình hiện tại và những năm 1970. Nhưng cho đến nay, có rất ít bằng chứng cho thấy những so sánh này đang được thực hiện đủ nghiêm túc.

Nếu đúng như vậy, các nhà phân tích sẽ phải kết luận rằng các sự kiện tương đồng với những năm 1970, dẫn đến lợi suất trái phiếu danh nghĩa cao và phiếu giảm giá ở những con lợn nái ở Anh vượt quá 15%, ngày nay có khả năng gây bất ổn hơn nhiều so với trước đây. Như vậy, thế giới đang trên bờ vực của một thị trường giá xuống đáng kể đối với các tài sản tài chính do giá trái phiếu toàn cầu bình thường hóa từ mức lãi suất thực âm sâu hiện nay xuống mức phản ánh thực sự tình hình tài chính của chính phủ đang xấu đi. Tất cả các giá trị tài sản tài chính sẽ bị suy yếu bởi sự điều chỉnh này.

Ngày càng khó tìm ra lối thoát khỏi những khó khăn này và hy vọng của người theo trường phái Keynes rằng tăng trưởng kinh tế sẽ giải quyết được vấn đề nợ chỉ đơn giản là ngây thơ. Vào năm 2010, các nhà kinh tế học có uy tín (Carmen Reinhart và Kenneth Rogoff) đã kết luận rằng với tỷ lệ nợ chính phủ trên GDP trên 90%, một quốc gia sẽ cực kỳ khó phát triển để thoát khỏi gánh nặng nợ nần. Với các nền kinh tế tiên tiến có tỷ lệ nợ trên GDP trung bình cao hơn đáng kể so với 90%, các chính phủ hầu như ở khắp mọi nơi đều có bẫy nợ sẵn sàng bung ra.

Chỉ có thể kết luận rằng việc điều chỉnh theo thực tế thị trường có thể sẽ dữ dội hơn bất kỳ điều gì từng thấy trong những năm 1970.

----------------------------------------------------------------------------------------------

Trong chu kỳ kinh tế, dòng tiền đầu tư được luân chuyển giữa các loại tài sản đầu tư khác nhau để tối đa hóa lợi nhuận. Lạm phát vẫn cao mà suy thoái đã trông thấy. Thị trường hàng hoá đang mang lại những cơ hội rất lớn. Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận