FiinGroup: Doanh nghiệp bất động sản vẫn rất khó tạo dòng tiền trả nợ 154,8 nghìn tỷ trái phiếu năm 2024

Với bối cảnh tình hình thị trường bất động sản hiện nay và chất lượng tín dụng của các doanh nghiệp tổ chức phát hành còn yếu, các chủ đầu tư sẽ gặp khó trong việc tạo dòng tiền mới để có thể thực hiện các nghĩa vụ nợ...

FiinGroup vừa phát hành báo cáo thị trường trái phiếu với điểm nhấn, tháng 11/2023 tiếp tục chứng kiến sự sôi động nhất định với tổng giá trị phát hành đạt 38,6 nghìn tỷ đồng trong đó bao gồm 35,5 nghìn tỷ đồng phát hành riêng lẻ và 3,1 nghìn tỷ đồng phát hành công chúng.

Đây là tháng thứ 6 liên tiếp tổng giá trị phát hành qua kênh trái phiếu doanh nghiệp đạt trên 29 nghìn tỷ đồng sau giai đoạn trầm lắng phần lớn nửa đầu năm 2023.

LÃI SUẤT NHÓM BẤT ĐỘNG SẢN CAO NGẤT NGƯỞNG 14,5%

Tính lũy kế 11 tháng năm 2023, tổng giá trị phát hành cả trái phiếu riêng lẻ và chào bán ra công chúng đạt 252,9 nghìn tỷ đồng, trong đó kênh trái phiếu riêng lẻ đạt 227,8 nghìn tỷ đồng và phát hành ra công chúng đạt 25,1 nghìn tỷ đồng. Mặc dù chỉ hồi phục trở lại từ tháng 6 năm 2023, tổng giá trị phát hành sơ cấp 11 tháng năm 2023 đã bằng khoảng 80% tổng giá trị phát hành cả năm 2022.

Trên thực tế, khi so sánh với năm 2021, thời điểm phát hành trái phiếu doanh nghiệp đạt đỉnh với tổng giá trị phát hành 782 nghìn tỷ đồng, thị trường 6 tháng cuối năm 2023 mặc dù đã có tiến triển nhất định nhưng chưa thực sự ổn định trở lại.

Về cơ cấu phát hành, ngành ngân hàng vẫn là nhóm tổ chức phát hành lớn nhất trong 11 tháng qua với giá trị phát hành đạt 120,2 nghìn tỷ đồng, chiếm 47,5%, ngành bất động sản đứng thứ hai với 82,9 nghìn tỷ đồng, chiếm 32,8%, còn lại một số công ty chứng khoán, doanh nghiệp xây dựng và vật liệu; và các ngành khác.

Với trái phiếu ngân hàng, lãi suất danh nghĩa phát hành bình quân ở mức 6,94% với kỳ hạn phổ biến là từ 3-5 năm, bên cạnh đó đã có nhiều ngân hàng phát hành với kỳ hạn dài trên 7 năm với lãi suất danh nghĩa cao hơn khoảng 100 điểm phần trăm so với mức lãi suất bình quân kỳ hạn dưới 3 năm.

Với trái phiếu bất động sản, lãi suất coupon tương đối ổn định ở mức bình quân 11,92% với kỳ hạn bình quân 3,65 năm. Tuy nhiên, mức lãi suất huy động trái phiếu bất động sản có biên độ giao động lớn từ 6% – 14,5% tùy theo chất lượng tổ chức phát hành và yếu tố cấu trúc thương vụ.

Các ngân hàng vẫn đẩy mạnh hoạt động phát hành nhằm tận dụng môi trường lãi suất thấp và đáp ứng nhu cầu vốn dài hạn nhằm phục vụ tăng trưởng tín dụng các năm sau. Hiện một số ngân hàng đã công bố kế hoạch phát hành trái phiếu riêng lẻ trong tháng 12 này bao gồm BIDV (2,5 nghìn tỷ đồng), HDBank (3 nghìn tỷ đồng) và HDBank cũng đã công bố kế hoạch phát hành 2 nghìn tỷ đồng trong nửa đầu năm 2024. Hầu hết kỳ hạn phát hành khá dài, từ 5 hoặc 7 năm.

NHÓM BẤT ĐỘNG SẢN VẪN KHÓ TRẢ NỢ NĂM 2024

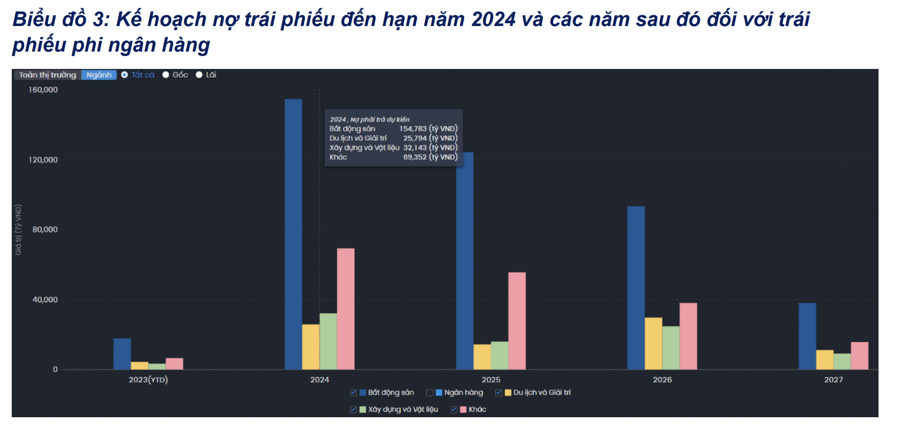

Áp lực nợ trái phiếu đến hạn năm 2024: mặc dù tổng giá trị thanh toán trái phiếu bao gồm cả gốc và lãi đến hạn cả năm 2024 ở mức cao, lên tới 376,5 nghìn tỷ đồng. Trái phiếu của tổ chức phát hành phi ngân hàng đến hạn ở mức 282 nghìn tỷ đồng, trong đó trái phiếu bất động sản chiếm giá trị cao nhất, đạt 154,8 nghìn tỷ đồng giá trị gốc trái phiếu là 122,2 nghìn tỷ đồng và chi phí lãi trái phiếu dự kiến là 32,6 nghìn tỷ đồng.

Áp lực trả nợ trái phiếu là lớn nhất đối với nhóm ngành bất động sản. Với bối cảnh tình hình thị trường bất động sản hiện nay và chất lượng tín dụng của các doanh nghiệp tổ chức phát hành còn yếu, các chủ đầu tư sẽ gặp khó trong việc tạo dòng tiền mới để có thể thực hiện các nghĩa vụ nợ.

Chính phủ và Bộ Tài chính cũng đang xem xét khả năng tạo cơ chế cho phép tiếp tục giãn hoãn thanh toán nợ trái phiếu riêng lẻ theo Nghị định 08, cùng với những giải pháp khác nhằm tháo gỡ pháp lý dự án bất động sản nhằm khôi phục thị trường, qua đó từng bước cải thiện sự hồi phục của doanh nghiệp và khả năng đáp ứng nghĩa vụ nợ.

Tỷ lệ vi phạm nghĩa vụ nợ trái phiếu tiếp tục gia tăng: Tỷ lệ vi phạm nghĩa vụ trái phiếu doanh nghiệp phi ngân hàng hiện nay ở mức 20,08% vào thời điểm 17/11/2023 theo tính toán của FiinGroup. Điểm lưu ý là con số này chưa tính đến tổng giá trị trái phiếu doanh nghiệp được đàm phán lại để giãn hoãn theo quy định của Nghị định 08. Ngoài ra, đây là phương pháp tính có phần thận trọng bởi chỉ tính trên giá trị lô trái phiếu đã vi phạm nghĩa vụ nợ mà không tính đến các lô trái phiếu còn lãi vẫn đang lưu hành của tổ chức phát hành đó.

Riêng với trái phiếu bất động sản thì tỷ lệ vi phạm nghĩa vụ nợ ở mức cao hơn đang kể ở mức 22,67% vào thời điểm giữa tháng 11/2023 trong tổng số 422 nghìn tỷ đồng trái phiếu bất động sản đang lưu hành (bao gồm cả riêng lẻ và công chúng).

Khả năng huy động vốn của các doanh nghiệp bất động sản: Dữ liệu phát hành trái phiếu cho thấy thị trường đã dần khôi phục trở lại ở mức nhất định từ tháng 6- 2023, nhất là đối với các doanh nghiệp có chất lượng tín dụng khá và với các dự án đáp ứng được các yêu cầu về pháp lý dự án và thực hiện minh bạch thông tin để phát hành thành công.

Tổng giá trị phát hành trái phiếu riêng lẻ của các doanh nghiệp bất động sản đã đạt 75,4 nghìn tỷ đồng cho giai đoạn 11 tháng năm 2023 và bằng 113% so với cả năm 2022.

Bên cạnh việc phát hành trái phiếu như một phần của hoạt động tái cấu trúc lại cơ cấu nợ của doanh nghiệp, FiinGroup dự báo rằng năm 2024 sẽ vẫn có nhiều doanh nghiệp bất động sản có thể tiếp tục phát hành thành công khi mà các giải pháp hiện nay của Chính phủ được triển khai mạnh và rộng hơn nhất là đối với vấn đề pháp lý dự án. Ngoài ra, nhiều doanh nghiệp cũng đã chủ động hơn trong minh bạch thông tin đến với thị trường và thực hiện tốt hơn quy định hiện nay.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận