Dow Jones rớt thêm 500 điểm, thủng mốc 29.000 sau số liệu lạm phát nóng

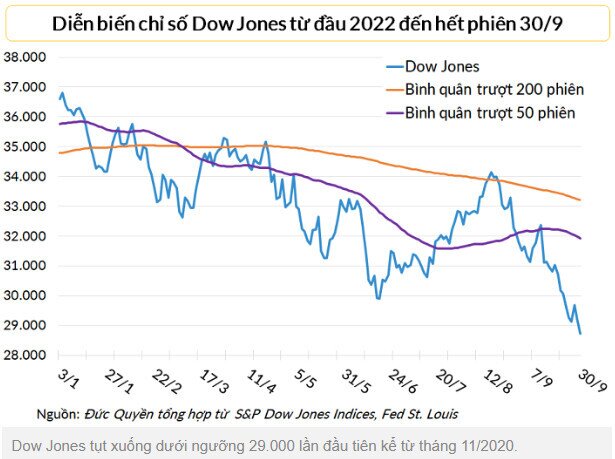

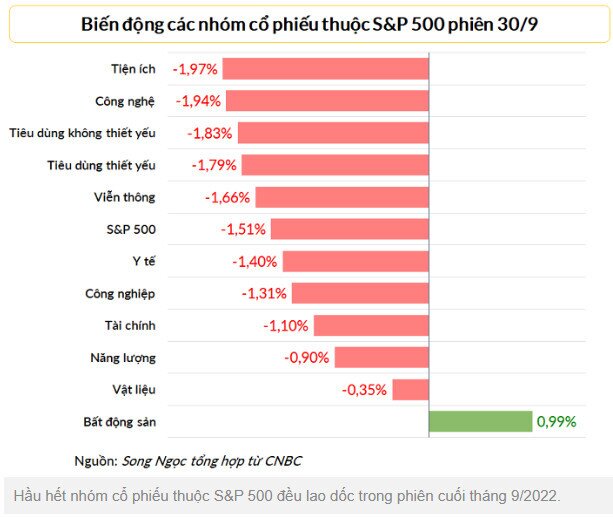

Thị trường chứng khoán Mỹ ngày 30/9 chìm trong sắc đỏ, khép lại một tuần, một tháng cũng như một quý đầy đau đớn đối với nhà đầu tư. S&P 500 rơi xuống đáy mới trong gần hai năm, Dow Jones thủng mốc 29.000 điểm.

Chỉ số trung bình công nghiệp Dow Jones giảm 500 điểm, tương đương 1,71%, và đóng cửa ở 28.725,5 điểm. Đây là lần đầu tiên chỉ số gồm 30 cổ phiếu blue chip này đóng cửa dưới ngưỡng 29.000 kể từ tháng 11/2020. Chỉ số Nasdaq Composite và S&P 500 cùng giảm 1,51% xuống còn lần lượt 10.575,6 điểm và 3.585,6 điểm.

Tính chung cả tuần qua, S&P 500 và Dow Jones đều mất 2,9% còn Nasdaq sụt 2,7%.

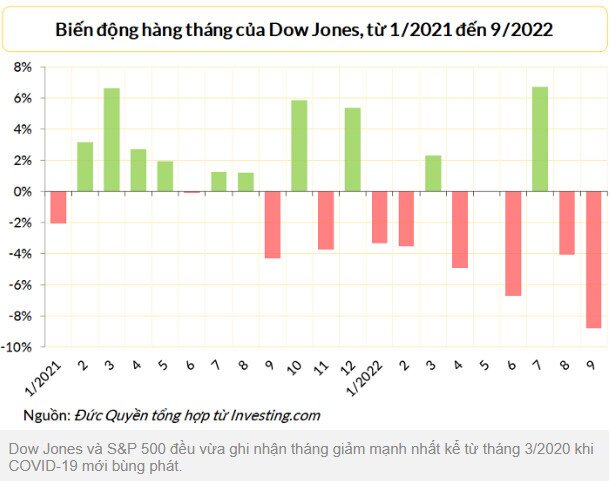

Xét trong cả tháng 9, cả ba chỉ số đều thiệt hại nặng nề. S&P 500 lao dốc 9,3% và đánh dấu tháng tồi tệ nhất kể từ tháng 3/2020 khi COVID-19 mới đổ bộ vào Mỹ. Biểu đồ bên dưới cho thấy Dow Jones cũng mất tới 8,8%. Nasdaq sụt 10,5% do cổ phiếu công nghệ cắm đầu khi lợi suất trái phiếu lên cao.

Tính cả quý III, S&P 500 giảm 5,3%, Nasdaq và Dow Jones đi xuống lần lượt 4,1% và 6,7%. Đây là lần đầu tiên kể từ năm 2009 S&P 500 và Nasdaq giảm ba quý liên tiếp. Dow Jones cũng vừa ghi nhận quý sa sút thứ 3 liên tục đầu tiên kể từ 2015.

CNBC dẫn lời ông Zachary Hill, Giám đốc quản lý danh mục tại Horizon Investments, nhận xét: “Cả thị trường cổ phiếu lẫn trái phiếu đều gặp quá nhiều khó khăn. Đây là điều chúng tôi đã dự báo trước vì quan điểm của chúng tôi là Fed sẽ phải giữ lãi suất ở mức cao hơn trong thời gian dài hơn, và thị trường cũng đang dần công nhận quan điểm này”.

“Trong ngắn hạn, thị trường nhiều khả năng sẽ tiếp tục biến động với xu hướng chủ đạo là đi xuống khi mùa công bố kết quả kinh doanh quý III bắt đầu”, ông Hill nói.

Lạm phát vẫn cao

Số liệu do Cục Phân tích Kinh tế Mỹ (BEA) công bố sáng 30/9 cho thấy chỉ số giá chi tiêu tiêu dùng cá nhân (PCE) tháng 8 tăng 0,3% so với tháng liền trước. Nếu không kể giá năng lượng và lương thực, chỉ số PCE lõi (core) tăng 0,6% so với tháng 7, cao hơn mức 0,5% mà các nhà kinh tế của Dow Jones dự báo.

So với cùng kỳ năm ngoái, PCE tăng 6,4% còn core PCE tăng 5%. Các quan chức của Cục Dự trữ Liên bang Mỹ (Fed) đặc biệt ưa thích số liệu lạm phát tính theo core PCE (đã loại bỏ giá lương thực và năng lượng nhiều biến động) khi hoạch định chính sách tiền tệ.

Việc lạm phát PCE tháng 8 cao hơn kỳ vọng và lớn gấp nhiều lần mức mục tiêu dài hạn 2%/năm của Fed cho thấy ngân hàng trung ương Mỹ có thể phải tiếp tục nâng mạnh lãi suất để kìm hãm đà tăng của giá cả.

Bà Lael Brainard, Phó Chủ tịch Fed, ngày 30/9 nhấn mạnh quyết tâm hạ nhiệt lạm phát và khẳng định Fed sẽ tránh việc kết thúc quá sớm chính sách tiền tệ thắt chặt.

“Chính sách tiền tệ sẽ phải thắt chặt trong một khoảng thời gian để nền kinh tế có niềm tin rằng lạm phát đang quay về mức mục tiêu”, bà Lael phát biểu tại New York ngày 30/9. “Vì những lý do đó, chúng tôi quyết tâm sẽ không dừng lại quá sớm”.

“Lạm phát tại Mỹ và các nước khác đang rất cao, và rủi ro có thêm cú sốc lạm phát là không thể bị loại trừ”, Phó Chủ tịch Fed nhận định.

Nên mua hay bán?

Giáo sư Jeremy Siegel của Trường Kinh doanh Wharton – một người luôn tin tưởng vào đà tăng dài hạn của thị trường chứng khoán Mỹ – cho rằng nhà đầu tư nên trung thành với cổ phiếu bất chấp áp lực bán gần đây.

“Mặc cho những lần lên xuống, khủng hoảng, thị trường gấu trong suốt 30 năm qua, lợi nhuận thực từ cổ phiếu vẫn không đổi, đây đúng là điều phi thường”, Giáo sư Siegel chia sẻ với CNBC.

“Thị trường gặp khó khi Fed thắt chặt tiền tệ, chúng ta đều thấy như vậy. Nhưng một khi quá trình thắt chặt kết thúc, các chỉ số sẽ lấy lại những gì đã mất và quay về xu hướng dài hạn”.

Ông Marko Kolanovic, Giám đốc chiến lược phái sinh và định lượng vĩ mô của JPMorgan Chase, cũng là một người hay có cái nhìn lạc quan về thị trường. Tuy nhiên sau những phiên lao dốc liên tiếp, niềm tin của ông Kolanovic đã phần nào lung lay.

“Sự gia tăng gần đây nhất của các rủi ro địa chính trị và chính sách tiền tệ đã khiến cho các mục tiêu năm 2022 của chúng tôi có nguy cơ không thể đạt được. Chúng tôi vẫn lạc quan hơn so với trung bình thị trường nhưng các mục tiêu này có thể sẽ chỉ trở thành hiện thực vào năm 2023 hoặc khi các rủi ro kể trên giảm bớt".

JPMorgan kỳ vọng S&P 500 sẽ đạt 4.800 điểm vào cuối năm nay dựa trên một số giả định như các ngân hàng trung ương không mắc phải sai lầm chính sách nghiêm trọng và cuộc xung đột ở châu Âu hạ nhiệt. Những giả định này hiện đều đang bị phá vỡ.

“Dựa theo những tuyên bố cứng rắn ngày càng nhiều thời gian gần đây, khả năng các ngân hàng trung ương phạm sai lầm chính sách và gây ra hậu quả tiêu cực toàn cầu đã tăng lên so với trước”, ông Kolanovic nói.

Vị chuyên gia của JPMorgan Chase này còn lo ngại rủi ro địa chính trị sau khi các đường ống khí đốt Nord Stream của Nga chạy dưới biển Baltic bị phá hỏng. Mức điểm hiện tại của S&P 500 (3.586 điểm) đang thấp hơn khoảng 25% so với mục tiêu của JPMorgan Chase.

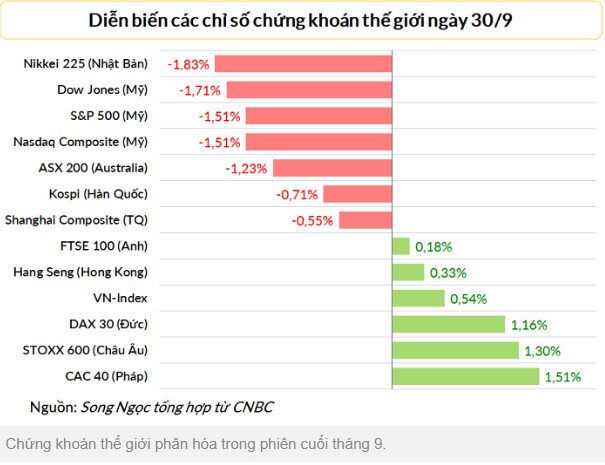

Trái ngược với sự lao dốc của chứng khoán Mỹ, các chỉ số chứng khoán lớn ở châu Âu đều đóng cửa trong sắc xanh, như thể hiện trong biểu đồ trên. Chứng khoán châu Á phân hóa khi Việt Nam và Hong Kong tăng điểm còn Hàn Quốc, Nhật Bản và Trung Quốc kết phiên dưới tham chiếu.

Nguồn: VNbiz.

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận