Doanh nghiệp khó khăn - Ngân hàng lãi lớn: Cần số liệu để đánh giá đủ

Ngành ngân hàng đã và đang có những kết quả kinh doanh tích cực trong khi rất nhiều doanh nghiệp khó khăn. Điều này được cho là phản cảm...

Ngành ngân hàng đã và đang có những kết quả kinh doanh tích cực cũng như trở lại nắm vị thế cổ phiếu vua trên thị trường chứng khoán…Điều này được cho là phản cảm trong bối cảnh kinh tế khó khăn vì COVID-19 và nhiều doanh nghiệp muốn “thở oxy” cũng không có “oxy” để thở. Nhìn nhận thế nào về vấn đề này?

Doanh nghiệp: Nhiều tổ chức ngã rồi và chưa thể đứng dậy…

Tại cuộc họp phiên mở rộng thẩm tra sơ bộ báo cáo kinh tế, xã hội 5 tháng đầu năm 2021 và giải pháp cho 6 tháng cuối năm..., ông Trần Quốc Phương, Thứ trưởng Bộ Kế hoạch và Đầu tư (KH-ĐT), bên cạnh báo cáo kinh tế với những con số tích cực, đã đồng tình với câu hỏi của các đại biểu Quốc hội về việc có hiện tượng doanh nghiệp lớn rút khỏi thị trường, nhiều doanh nghiệp khó khăn. Và khi doanh nghiệp khó khăn như vậy thì tín dụng các ngân hàng thực tế đã chảy vào đâu?“Hiện Bộ trưởng cũng đang yêu cầu tìm hiểu xem vấn đề là gì, nhưng có một nhận định chung là sức khỏe của doanh nghiệp đang yếu. Họ bị COVID-19 “đánh” cho tan hoang, mất nửa phổi rồi, thì không thở tiếp được, rất nhiều doanh nghiệp chắc đang “ECMO”, Thứ trưởng Bộ KH-ĐT nói.

Một chỉ số cũng được đưa ra khá đáng lo, là vốn đầu tư trực tiếp đang suy giảm, cũng theo Lãnh đạo Bộ.

Tuy nhiên, với vấn đề tín dụng và sự khó khăn của doanh nghiệp, nhìn từ phía doanh nghiệp chúng ta thấy rằng, 5 tháng đầu năm cả nước có tới 59.800 doanh nghiệp tạm dừng kinh doanh có thời hạn, ngừng hoạt động chờ làm thủ tục giải thể và hoàn tất thủ tục giải thể, tăng 23% so với cùng kỳ năm 2020.

Tính trung bình mỗi tháng, có gần 12.000 DN rút lui khỏi thị trường. Con số doanh nghiệp đăng ký thành lập mới là gần tương đương với 55.800 với tổng số vốn đăng ký là 778.300 tỉ đồng và tổng số lao động đăng ký là 412.400, tăng 15,4% về số DN và tăng 39,5% về vốn đăng ký so với cùng kỳ năm trước (nguồn: Tổng cục Thống kê).

Trong một bài viết trên DĐDN, chúng tôi đã thông tin với tỷ lệ doanh nghiệp phá sản rút lui khỏi thị trường tăng mạnh như vậy, đây cũng sẽ là vấn đề lớn của chính các ngân hàng trong nay mai. Hơn thế, đó cũng là tín hiệu rất xấu cho nền kinh tế và nguồn thu ngân sách tương lai khi, thông thường các doanh nghiệp đăng ký thành lập mới có số lượng trụ lại trên thị trường để kinh doanh được sẽ bị sàng lọc đi và còn rất ít, còn để có thể sinh lãi và đóng góp thuế thu nhập doanh nghiệp thì cũng phải mất thời gian đầu tư vài ba năm cho tới khi họ đạt tới điểm hòa vốn.

Ông Huỳnh Minh Tuấn, một chuyên gia chứng khoán nói trên thị trường hiện đang có một câu nói lưu truyền rằng: COVID-19 ở lần thứ tư đang quật nốt sức gắng gượng của nhiều doanh nghiệp. Và theo ông Tuấn, nhiều doanh nghiệp cũng đã đính chính: Phải nói chính xác là đã ngã rồi, chưa thể đứng dậy nên không ngã thêm lần nữa!

Ngân hàng: Những “nghĩa vụ” ẩn

Năm 2020, hầu hết các ngân hàng đều báo lãi lớn. Trên đỉnh lợi nhuận vẫn là Vietcombank, kế đến là VietinBank. Trong đó, VietinBank đã soán ngôi lợi nhuận thứ 2 ở năm trước của Techcombank để vươn lên ngôi á quân lợi nhuận, được NHNN đánh giá là trường hợp công bố lợi nhuận đặc biệt đột biến cần rà soát.

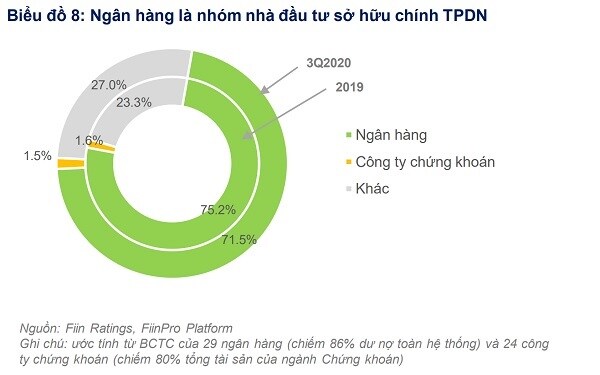

Không chỉ là nhà tạo lập thị trường, người mua trên thị trường sơ cấp đấu thầu TPCP theo nghĩa vụ, các ngân hàng còn là người mua lớn trên thị trường công cụ nợ của doanh nghiệp

Sau rà soát thì sao? Số lợi nhuận của VietinBank vẫn giữ nguyên không đổi. Bên cạnh đó, ngân hàng còn được phê duyệt chia cổ tức bằng tiền tỷ lệ 5%, sau nhiều năm từ 2017 cho đến nay không chia. Cùng với đó, còn có BIDV chia cổ tức bằng tiền ở 14% vào 2019, cuối 2020 cũng được phê duyệt chia cổ tức bằng tiền 8%. Tương tự, Vietcombank được phê duyệt chia cổ tức bằng tiền như năm 2019, mức 8%.

Đừng quên rằng ở ba ngân hàng cổ đông chi phối lớn, lần lượt với VietinBank, Vietcombank, BIDV, vẫn là Ngân hàng Nhà nước theo tỷ lệ 64,46%; 80,99%; 74,8%. Theo đó thì dù là chia cổ tức hay nộp ngân sách lớn/ lãi cao, cổ đông NHNN hay Nhà nước vẫn là đầu “thu vào” lớn nhất. Ông Đào Minh Tú, Phó Thống đốc Thường trực NHNN cũng đã trả lời thẳng thắn là: Việc phê duyệt cho các ngân hàng này được chia cổ tức trong năm 2020, cũng có nghĩa để các ngân hàng này chia sẻ gánh nặng ngân sách với Nhà nước.

Lãi cao như vậy, khi các ngân hàng chiếm khoảng hơn 1/3 thị phần tín dụng trên thị trường, (tính bao gồm Agribank thì thị phần tín dụng có thể xem xét chiếm khoảng ½ thị trường), hạ lợi nhuận để hạ lãi suất hỗ trợ doanh nghiệp nhiều hơn nữa, và kéo theo làn sóng hạ lãi suất của các TCTD khác -đặt ra vấn đề như vậy có phù hợp hay không? Ông Nguyễn Lê Ngọc Hoàn, chuyên gia Tài chính nói với DĐDN: Câu trả lời không thể theo con tính 2-1=1 hay ngược lại. Bởi lãi suất ngân hàng bao gồm rất nhiều yếu tố cấu thành và dựa trên lãi suất điều hành của NHNN. Mà NHNN lại cũng cần nhiều yếu tố đầu vào, cân đối với các biến số và mục tiêu vĩ mô để tính ra. Và trong nền kinh tế mà cho dù hệ thống ngân hàng đã được mở rộng để hoạt động theo cơ chế thị trường nhưng NHNN vẫn phải can thiệp giám sát chặt, điều hành tiền tệ đi theo đúng định hướng vĩ mô, cơ quan quản lý hiện khó có thể dỡ bỏ cơ chế trần lãi suất, hoặc chỉ ấn định trần lãi suất “một đầu” là lãi vay, qua đó bắt buộc các ngân hàng phải hạ lãi tối đa để hỗ trợ các doanh nghiệp.

“Các ngân hàng nếu nới lỏng chất lượng tín dụng mà có thất thoát nợ ngoài kiểm soát để ngân hàng âm vốn, sẽ phải chịu trách nhiệm hình sự, bị "mua" 0 đồng.v.v Do đó, họ cũng không dễ dàng cho “vay bừa”. Họ sẽ phải tính toán biên độ chênh lệch giữa lãi suất đầu vào và lãi vay đầu ra để cho vay đảm bảo một biên lợi nhuận phù hợp. Nếu các ngân hàng có giảm lãi suất, trên cơ sở lãi suất điều hành chưa đổi như hiện nay, thì chỉ có thể xem xét tiết giảm tối đa các chi phí nhằm giảm lãi vay ở mức độ sao cho vẫn đảm bảo lãi "bao" được nợ xấu, vận hành, lợi ích cổ đông và tái đầu tư...Cần phải xem xét và tính toán kỹ tỷ suất lợi nhuận/ vốn chủ sở hữu, tỷ số lợi nhuận/ tổng tài sản… và nhiều chỉ số khác nữa để thấy có thật các ngân hàng đang lãi lớn hay không. Ước tính sơ bộ của tôi là các chỉ số này của ngành ngân hàng thể hiện rằng hiệu quả kinh doanh nói chung vẫn chưa thực sự tương xứng với quy mô vốn hiện hữu”, ông Hoàn nói.

Chuyên gia cũng chỉ ra rằng trong lợi nhuận của các ngân hàng có rất nhiều “biến số ẩn”. Chẳng hạn như tường minh thì cần phân tích cơ cấu thu nhập gồm thu nhập từ lãi và ngoài lãi ra sao. Ngoài ra,“Rất nhiều ngân hàng thời gian qua ghi nhận thu nhập từ kinh doanh trái phiếu và chứng khoán. Trong đó, lưu ý rằng kinh doanh trái phiếu Chính phủ (TPCP), bên cạnh kinh doanh có lời hoặc không, đây còn là một “nhiệm vụ” của các ngân hàng”, chuyên gia nhấn mạnh.

Theo danh sách các nhà tạo lập thị trường trên thị trường công cụ nợ của Chính phủ do Bộ Tài chính công bố năm 2020, có 10 ngân hàng TM và 3 Công ty Chứng khoán. Danh sách này năm 2021 được tăng lên thêm 4 tổ chức. Bộ Tài chính quy định nghĩa vụ cụ thể của các nhà tạo lập thị trường bao gồm tỷ lệ số phiên tham dự đấu thầu TP tại thị trường sơ cấp, lãi suất tối thiểu, lượng trái phiếu phải mua cho tổ chức và tính cả khách hàng theo kỳ hạn và khối lượng tính theo giá trị mua trong kỳ đánh giá là 5.200 tỷ đồng/ TCTD... Đây có lẽ chỉ là một trong những “nghĩa vụ” mà các ngân hàng phải thực thi để đóng góp cho nền kinh tế, và có trực tiếp liên quan đến bài toán sử dụng vốn lẫn cả thu nhập của họ, chuyên gia nói thêm.

Khẳng định về vấn đề “nghĩa vụ” và đầu tư TPCP, ông Nguyễn Đình Tùng, TGĐ Ngân hàng OCB, một trong những nhà tạo lập thị trường theo danh sách cho biết, một phần lãi của các ngân hàng thời gian qua có ghi nhận từ thị trường trái phiếu. Bên cạnh đó, ông Tùng cũng có quan điểm tương tự chuyên gia là cần xem “lãi lớn” của các ngân hàng là lãi lớn như thế nào, có thực sự lớn theo đúng cách tính toán, đánh giá về tỷ suất sinh lời và có tương quan so sánh chỉ số ngành, với các ngành khác, với khu vực... “Chưa kể các ngân hàng hiện tại rất cần củng cố năng lực tài chính, tạm gọi là “ăn no” - có nguồn lực tích lũy dự phòng để chuẩn bị cho những thời kỳ đầy rủi ro có thể đến”, ông Tùng nói.

Huy hoàng hay “lãi ảo”? Tín dụng chảy về đâu?

Theo TS Cấn Văn Lực, Kinh tế trưởng của Ngân hàng BIDV, hiện báo cáo lợi nhuận của hệ thống ngân hàng chưa phản ánh đầy đủ, bởi vì vào cuối năm các ngân hàng mới trích lập đủ dự phòng rủi ro, khi đó các khoản lãi sẽ giảm.

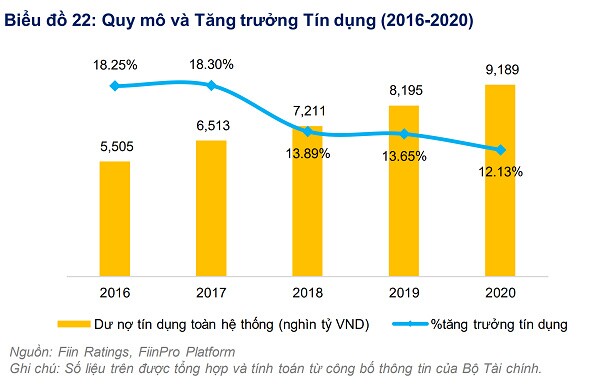

Quy mô dư nợ tín dụng tăng trong khi tăng trưởng tín dụng giảm là 2 trong các số liệu gợi ý nhiều điều

“Thông tư 03/ 2021 của Ngân hàng Nhà nước cho phép ngân hàng chưa phải chuyển nhóm nợ với các khoản nợ cơ cấu lại, khoảng 357.000 tỉ, để cho doanh nghiệp tiếp cận được vốn vay. Đó là chính sách tôi cho là khá nhân văn. Ngân hàng Nhà nước đã bàn với Bộ Tài chính 5 tháng trời để đặt vấn đề có phải trích lập dự phòng rủi ro cho số nợ này không, và câu trả lời là có, sẽ phải trích lập 40.000 - 44.000 tỉ đồng cho nợ xấu tiềm ẩn, nên số tiền này sẽ trừ đi từ lợi nhuận của hệ thống ngân hàng”, ông Lực trả lời và khẳng định lãi suất không phải điểm nghẽn của hiện nay. Nếu tiếp tục sử dụng giảm lãi suất vào lúc này, theo ông, sẽ để lại các hệ lụy đáng tiếc.

“Lãi ảo”cũng là một ẩn số mà TS. Nguyễn Trí Hiếu, chuyên gia ngân hàng đã đề cập. Ông Hiếu cho rằng với những ngân hàng công bố lãi cao nhưng trích lập dự phòng chưa đầy đủ, thì đó là một rủi ro lớn cho các ngân hàng khi sự khó khăn của các doanh nghiệp phát lộ và phản ánh vào thời kỳ thực thi nghĩa vụ trả nợ theo tỷ lệ và thời điểm Thông tư 03 quy định.

Ngoài ra, ở phía các ngân hàng, có một áp lực về chạy đua tăng vốn, tạo điều kiện xây dựng chính sách cân đối trong quá trình phân phối kết quả tài chính cho việc chi trả cổ tức cổ đông và giữ lại phần lợi nhuận phù hợp bổ sung vào vốn chủ sở hữu để tăng qui mô vốn nhằm mục đích để tái đầu tư. Công bố lợi nhuận tích cực, một yếu tố giúp trợ giá để các ngân hàng tranh thủ thời cơ tăng vốn hiệu quả, có thể đáp ứng mục tiêu.

Cuối cùng, vẫn phải nói rằng có rất nhiều vấn đề mà các tranh luận hay mổ xẻ vẫn chưa thể đi đến rốt ráo. Doanh nghiệp khó, nền kinh tế khó hấp thụ tín dụng nhưng tại sao tín dụng vẫn tăng trưởng như mục tiêu? Vậy tín dụng đã tăng trưởng đã đi đâu hay có chảy vào thị trường chứng khoán và bất động sản nhiều hơn các con số đã được cơ quan quản lý nêu? Đây là những câu hỏi mà chỉ “người trong cuộc” mới có thể có đầy đủ số liệu thống kê để đưa ra đáp án chính xác.

“Bên cạnh đó, cần nhớ rằng trong mối ràng buộc của quan hệ mang tính hệ thống của các TCTD hiện nay với nền kinh tế, làm thế nào để hỗ trợ cho các doanh nghiệp sống còn, đảm bảo nguồn thu ngân sách hiện tại (thực tế Ngân sách Nhà nước vẫn tăng thu vượt dự toán trong năm 2020) và nuôi dưỡng nguồn thu tương lai, là một bài toán vô cùng lớn. Giải pháp của thời điểm cũ hay thúc đẩy giải pháp của bối cảnh cũ lên một tầng nấc mới trong bối cảnh mới, rất có thể chưa hẳn đã phù hợp”, một chuyên gia lưu ý.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận