Điều 'lạ kỳ' của kinh tế Mỹ khiến Fed gặp khó trong cuộc chiến chống lạm phát

Hoạt động tuyển dụng lao động và chi tiêu tiêu dùng mạnh mẽ khiến cho nỗ lực kiềm chế lạm phát của Fed trở nên khó khăn hơn.

Khoẻ mạnh bất thường

Suy thoái kinh tế hiện là viễn cảnh được dự báo nhiều nhất từ trước đến nay tại Mỹ, nhưng thời điểm xảy ra bị lùi liên tục.

Những tín hiệu mạnh mẽ từ thị trường lao động và chi tiêu tiêu dùng là bằng chứng mới nhất cho thấy đại dịch COVID-19 cùng các biện pháp chính sách chưa từng có tiền lệ sau đó đang gây trở ngại cho chiến dịch chống lạm phát của Fed.

Những gói kích thích tiêu dùng mà chính phủ Mỹ từng áp dụng đã giúp cho tình hình tài chính của hộ gia đình và doanh nghiệp nước này trở nên mạnh mẽ bất thường. Tình trạng thiếu nguyên vật liệu và nhân công khiến các công ty chật vật trong việc đáp ứng nhu cầu các loại hàng hoá nhạy cảm với lãi suất, như nhà ở và xe hơi. Thêm nữa, người dân Mỹ cũng đang chuyển dịch hoạt động chi tiêu sang các khu vực mà họ từng tránh trong những năm gần đây, bao gồm đi ăn nhà hàng và giải trí.

Bước vào năm 2023, các nhà kinh tế học Phố Wall đã dự báo về một cuộc suy thoái xảy ra vào giữa năm, do các đợt nâng lãi suất nhịp độ nhanh của Fed. Một số vẫn tin rằng điều đó có thể xảy ra. Nhiều chuyên gia giờ cho rằng sẽ mất thêm thời gian để “hạ nhiệt” nền kinh tế và điều này sẽ khiến ngân hàng trung ương Mỹ nâng lãi suất lên mức cao hơn so với kỳ vọng.

Ray Farris, trưởng kinh tế gia đến từ Credit Suisse, là một trong số ít những nhà kinh tế học dự đoán rằng nền kinh tế Mỹ sẽ né được một cuộc suy thoái trong năm nay. Cứ mỗi 6 tháng, các nhà kinh tế học lại dự báo về một cuộc suy thoái xảy ra trong 6 tháng tới, ông nói. “Và đến giữa năm nay, người ta sẽ vẫn dự báo về một cuộc suy thoái trong vòng 6 tháng tới.”

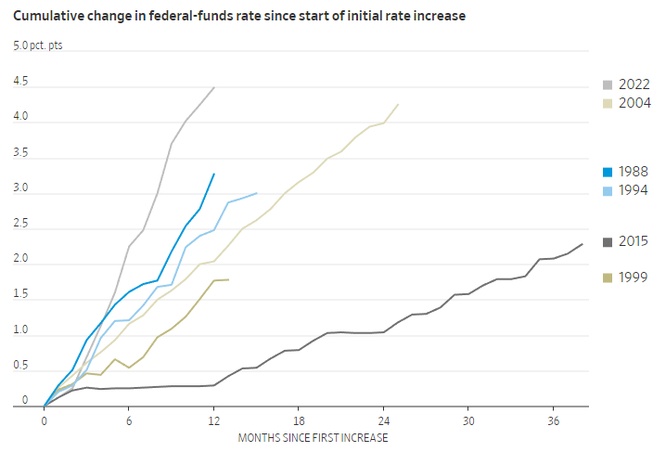

Fed đã nỗ lực làm giảm hoạt động đầu tư, chi tiêu và tuyển mộ lao động để chống lạm phát, bằng cách nâng lãi suất – khiến cho việc vay vốn trở nên đắt đỏ hơn và giảm giá các loại tài sản như chứng khoán và bất động sản. Sau một khoảng thời gian duy trì lãi suất quỹ liên bang ở mức gần 0, giới chức Fed đã nâng lãi suất trong suốt 12 tháng qua, với nhịp độ chưa từng thấy kể từ đầu những năm 1980, gần đây nhất là nâng lên khoảng 4,5%-4,75% trong tháng trước.

Nền kinh tế có tín hiệu phục hồi nhanh trong thời gian hiện tại sẽ khiến Fed tạm thời cân nhắc về thời điểm ngừng nâng lãi suất. Các nhà đầu tư giờ tập trung vào việc Fed sẽ nâng lãi suất thêm 0,25%, như trong tháng trước, hay 0,5% như trong tháng 12 năm ngoái, trong cuộc họp tới tổ chức vào ngày 21 và 22/3.

Chủ tịch Fed Jerome Powell dự kiến sẽ tham gia phiên điều trần kéo dài 2 ngày trước Quốc hội Mỹ bắt đầu từ ngày 7/3 để giải thích về cách phản ứng của Fed trước nền kinh tế Mỹ khoẻ mạnh hiện nay. Trong tháng 12 năm ngoái, hầu hết giới chức Fed đều dự báo rằng lãi suất trong năm 2023 sẽ trong khoảng 5%-5,5%, nhưng giờ họ dự báo rằng con số này sẽ tăng thêm trong cuộc họp sắp tới.

Nền kinh tế vẫn...kỳ lạ

Có 3 nhân tố đã tạo nên bản chất kỳ lạ của đà phục hồi nền kinh tế Mỹ hiện nay.

Đầu tiên, phản ứng của chính phủ Mỹ trước cú sốc ban đầu mà COVID-19 gây nên trong tháng 3/2020, bao gồm duy trì lãi suất ở mức cực thấp và “tắm” nền kinh tế bằng tiền mặt, khiến cho sức khoẻ tài chính của hộ gia đình, doanh nghiệp và chính quyền địa phương mạnh khoẻ một cách bất thường.

Đến tháng 6 năm ngoái, các hộ gia đình Mỹ có khoản tiền tiết kiệm dôi thừa lên tới 1,7 nghìn tỉ USD, theo ước tính của Fed. Kể cả khi số tiền này được rút ra để tiêu xài, thì chúng vẫn chảy bên trong nền kinh tế - khi một cá nhân chi tiêu, số tiền mà họ chi ra sẽ trở thành thu nhập của người khác.

“Chúng ta đã trải qua những vòng tác dụng thứ hai, thứ ba và thứ tư của khoản tiết kiệm ban đầu, được hình thành nhờ những khoản hỗ trợ dưới thời đại dịch,” Peter Berezin, trưởng chiến lược gia toàn cầu tại BCA Research, cho hay. Các đợt nâng lãi suất có thể làm chậm nền kinh tế nhanh hơn trong khi nền kinh tế đang được thúc đẩy bởi tăng trưởng tín dụng.

Thứ hai, tình trạng thiếu hụt nguyên vật liệu và nhân công đã khiến cho các thị trường nhà ở và xe hơi – vốn nhạy cảm với lãi suất – trở nên miễn nhiễm với lãi suất cao, ít nhất là trong thời điểm hiện nay. Các công ty bất động sản đang áp dụng biện pháp tạm giảm lãi suất, trong đó họ thanh toán lãi suất thế chấp trong năm đầu tiên hoặc trong 2 năm cho khách hàng, để kích thích doanh số. Nhiều chủ sở hữu nhà giờ không muốn bán nhà bởi không muốn trao đi lãi suất thấp hơn. Hiện tượng này khiến cho lượng nhà sẵn có để bán ở mức thấp lịch sử.

Thông thường, khi Fed nâng lãi suất, nhu cầu nhà ở và xe hơi sẽ giảm, khiến các công ty bất động sản và hãng chế tạo xe hơi phải cắt giảm sản lượng và sa thải nhân viên. Nhưng lần này, các công ty vẫn trụ được.

Tỷ lệ có việc làm trong ngành xây dựng không hề giảm, bất chấp doanh số bán nhà giảm nghiêm trọng. Các công ty xây dựng vẫn đang hoàn thiện những ngôi nhà và căn hộ được khởi công từ trước khi Fed nâng lãi suất. Những sự gián đoạn chuỗi cung ứng đã làm tăng thời lượng hoàn tất các công trình xây dựng này.

Đối với lĩnh vực xe hơi, các nhãn hiệu xe tiết kiệm nhiên liệu được hưởng lợi từ nhu cầu bị dồn nén, sau khi sự thiếu hụt chip bán dẫn đẩy số lượng xe hơi mới xuống mức rất thấp.

Thứ ba, người tiêu dùng Mỹ sau khi trút bỏ được sự thận trọng của họ với COVID-19 đã tăng mạnh hoạt động chi tiêu vào lĩnh vực dịch vụ, mà đây là lĩnh vực cần nhiều lao động – như nhà hàng hay du lịch. Đây là một ví dụ khác về nhu cầu bị dồn nén kết hợp với sự đặc thù của ngành nghề và chu kỳ lãi suất.

Chúng thường là những lĩnh vực đầu tiên chịu tác động từ nhu cầu giảm, từ đó dẫn đến việc nhiều công ty trong ngành phải cắt giảm nhân viên, khi mà chính người tiêu dùng cũng lo bị mất việc. Cách dễ nhất để các hộ gia đình giảm chi tiêu chính là ngừng đi ăn nhà hàng và ngừng đi du lịch.

Chi tiêu tiêu dùng đã có đà phục hồi mạnh mẽ trong những tháng gần đây nhờ giá xăng thấp hơn và khoản tiền an sinh xã hội lớn hơn. Giá khí đốt đã tăng vọt trong mùa Xuân năm ngoái sau khi Nga mở chiến dịch quân sự ở Ukraine. Sau đó, giá khí đốt giảm dần trong nửa sau của năm, từ từ giảm nhẹ gánh nặng tài chính cho một bộ phận hộ gia đình; theo báo cáo của các nhà kinh tế học đến từ Morgan Stanley.

Chủ nhật tuần trước, các nhà kinh tế học đến từ Goldman Sachs nói rằng Fed có thể nâng lãi suất ở mức gần 6% trong năm nay nếu như hoạt động chi tiêu cao hơn so với kỳ vọng. Điều này có thể khiến Fed áp dụng những đợt nâng lãi suất 0,25% từ nay cho đến tháng 9.

Thị trường lao động – vấn đề nan giải

Thị trường lao động hiện nay là tâm điểm quan ngại của Fed. Điều này là do đà tăng trưởng thu nhập sẽ duy trì sức chi tiêu của người tiêu dùng, từ đó cho phép các công ty tiếp tục tăng giá.

Trong khoảng những năm 2000, Chủ tịch Fed lúc bấy giờ, Alan Greenspan, từng gặp phải vấn đề nan giải khi lợi suất trái phiếu kỳ hạn dài không chịu tăng trong khi Fed tăng lãi suất. Còn ở hiện tại, Chủ tịch Powell cũng phải đối diện với vấn đề tương tự, nhưng là với thị trường lao động. Thời điểm có thể xảy ra suy thoái cũng liên tục bị lùi lại, do các công ty vẫn thuê thêm lao động trong khi không xảy ra tình trạng sa thải nhân viên.

Riêng trong tháng 1 năm nay, các chủ doanh nghiệp đã tăng thêm 517.000 việc làm, đây là con số gây sốc cho các nhà kinh tế học từng dự báo về đà giảm trên thị trường lao động, và đẩy tỷ lệ thất nghiệp xuống còn 3,4%, thấp nhất trong 53 năm.

Báo cáo của Bộ Lao động về tình hình trong tháng 2, dự kiến công bố vào ngày 10/3, sẽ gợi mở thêm chút ít manh mối xem liệu diễn biến trong tháng 1 chỉ là nhất thời hay là tín hiệu cho thấy nền kinh tế đang tăng tốc.

Giới chức Fed đang ở trong một cuộc chạy đua làm chậm nền kinh tế trước khi lạm phát ăn sâu. Họ cũng đang cố gắng tránh phải nâng lãi suất quá nhiều bởi điều có thể gây ra những đau đớn không đáng có cho nền kinh tế.

Một số quan chức Fed nói rằng các biện pháp mà họ áp dụng cần có thời gian để phát huy tác dụng, bởi chỉ mới cách đây một năm họ vẫn còn đang áp dụng các chính sách siêu kích thích. Do lãi suất mới chỉ được nâng đến mức được xem là giới hạn trong khoảng thời gian gần đây, “nên có thể tin rằng chúng tôi sẽ” sớm được chứng kiến nền kinh tế chậm lại, theo Chủ tịch Fed Atlanta Raphael Bostic.

Cần tăng tốc

Sự bất trắc về thời điểm và mức suy giảm của nền kinh tế chủ yếu là do quyết định nâng lãi suất một cách quyết liệt của ông Powell. Fed trước đó không nâng lãi suất với nhịp độ cao như vậy, ví dụ như trong giai đoạn 2004-2006 và 2015-2018, bởi lúc bấy giờ lạm phát thấp cho phép họ hành động từ từ.

Chiến lược hiện nay mà Fed áp dụng dường như có hiệu quả, bởi nó ngăn các hộ gia đình và doanh nghiệp kỳ vọng về mức lạm phát cao hơn trong tương lai – điều có thể kích hoạt một vòng xoáy giá cả, theo Kristin Forbes, giáo sư đến từ Viện Công nghệ Massachusetts (MIT) và là cựu thành viên hội đồng chính sách tiền tệ của Ngân hàng Anh. Nhưng hiện tại, mặt xấu của chiến lược này đã bắt đầu xuất hiện.

“Nếu bạn tăng lãi suất với nhịp độ như vậy, rất khó để đánh giá xem hiệu quả cần thời gian lâu hơn để xuất hiện, hay là do nền kinh tế đã trở nên mạnh khoẻ hơn,” bà nói.

Giới chức Fed đã giảm nhịp độ nâng lãi suất trong tháng 12/2022 và trong tháng 1/2023 để có thêm thời gian tìm hiểu về hiệu quả từ các đợt nâng trước.

Kể từ tháng 10 năm ngoái, Fed đã phải đối diện với một thách thức khi mà các nhà đầu tư trái phiếu bắt đầu dự báo rằng lạm phát sẽ giảm nhanh chóng mà không có một cuộc suy thoái nào xảy ra. Kết quả là, họ kỳ vọng Fed sẽ giảm lãi suất sớm hơn và nhanh hơn so với dự báo mà chính giới chức Fed đưa ra.

Kỳ vọng như vậy không có lợi cho Fed. Mặc dù ngân hàng trung ương Mỹ kiểm soát lãi suất ngắn hạn, nhưng lãi suất dài hạn lại chịu ảnh hưởng từ các điều kiện thị trường rộng lớn hơn, và chúng đã giảm trong khoảng thời gian từ tháng 10/2022 cho đến tháng 2/2023, khiến chi phí vay mượn giảm nhẹ.

Điều này làm phát sinh một phương trình vô lý, khi mà kỳ vọng rằng kinh tế Mỹ suy giảm khiến cho lãi suất dài hạn giảm. Nó có thể kích thích các hoạt động kinh tế và khiến cho nền kinh tế khó hạ nhiệt hơn.

Nhưng kể từ sau đó, lợi suất trái phiếu kho bạc dài hạn đã tăng khi giới đầu tư quan ngại hơn về lạm phát và ngừng tin rằng Fed sẽ giảm lãi suất sớm. Câu hỏi lớn hiện nay là sức tăng của lợi suất trái phiếu có đủ để khiến nền kinh tế chậm lại với mức độ mà Fed mong muốn hay không.

“Fed cần phải khiến cho lợi suất dài hạn đủ cao để làm chậm nền kinh tế,” ông Berezin nói. “Sẽ không có một cuộc suy thoái, cho đến khi có nhiều người hơn bị thuyết phục rằng sẽ không có một cuộc suy thoái.”

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận