Diễn biến tỷ giá những tháng cuối năm có đáng lo?

Theo các chuyên gia, chính sách tiền tệ đảo chiều nhanh với các đợt giảm lãi suất điều hành dồn dập từ Ngân hàng Nhà nước là nguyên nhân chính tạo áp lực lên tỷ giá. Do đó, để giữ "tấm khiên" tỷ giá và đạt được mục tiêu hạ lãi suất thực, nhà điều hành nên sử dụng các công cụ khác của chính sách tiền tệ thay vì hạ lãi suất điều hành thêm một lần nữa…

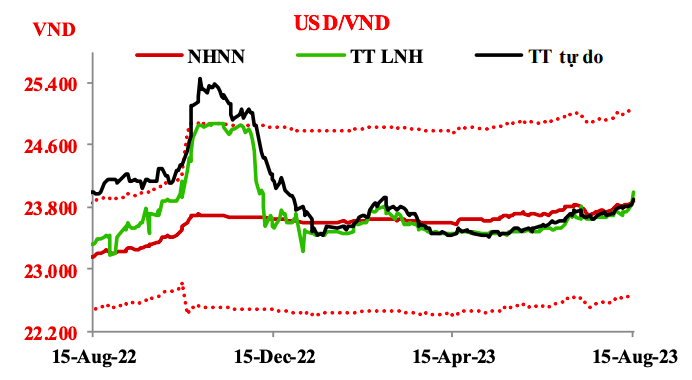

Sáng 16/8, Ngân hàng Nhà nước niêm yết tỷ giá trung tâm là 23.918 VND/USD, tiếp tục tăng 37 đồng so với phiên trước. Giá bán USD tham khảo tại Sở giao dịch Ngân hàng Nhà nước là 25.063 đồng/USD, tiếp tục tăng 38 đồng, duy trì mốc trên 25.000 đồng/USD thiết lập hôm 15/8.

Trên thị trường liên ngân hàng, tỷ giá chốt phiên 15/8 ở mức 23.985 VND/USD, tăng mạnh 165 đồng so với phiên 14/8. Tỷ giá trên thị trường tự do tăng 50 đồng ở chiều mua vào và 70 đồng ở chiều bán ra, giao dịch tại 23.800 VND/USD và 23.900 VND/USD.

NĂM YẾU TỐ TÁC ĐỘNG MẠNH ĐẾN THỊ TRƯỜNG

TS. Trương Văn Phước, Thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia, đã chỉ ra 4 yếu tố trong và ngoài nước tác động mạnh đến tâm lý thị trường, gây áp lực đối với tỷ giá VND/USD.

Thứ nhất, chỉ số USD index đo sức mạnh của đồng USD cách đây vài tháng đã về dưới mốc 100, loanh quanh ở mốc 98-99 điểm nhưng từ đầu tháng 8 đến nay lại vọt lên trên 103.

Thứ hai, thị trường ngoại hối quốc tế vẫn đồn đoán về việc FED sẽ có thêm một đợt tăng lãi suất trong tháng 9. Mặc dù lạm phát của Mỹ đã hạ nhiệt nhưng chủ trương của FED là tạo ra tình huống vững chắc để đưa lạm phát về mức 2%. Việc FED sẽ tăng lãi suất cũng hỗ trợ cho USD tăng giá và được biểu hiện qua sự biến động của USD index.

Thứ ba, Trung Quốc cũng đang giảm lãi suất rất mạnh và đến giờ này thì đồng nhân dân tệ đã bị mất giá đến hơn 7% so với USD, mức mất giá rất mạnh.

Bên cạnh 3 yếu tố bên ngoài kể trên, còn có yếu tố thứ 4 xuất phát từ nội tại là tăng trưởng huy động của toàn hệ thống tín dụng vẫn cao còn tăng trưởng tín dụng thì thấp, vốn ra nền kinh tế rất khó. Việc này tạo nên hiện tượng thừa vốn trong hệ thống ngân hàng. Trên thị trường liên ngân hàng, đồng USD đang giao dịch với lãi suất trên 5% trong khi lãi suất VND rất thấp, chỉ 0,5% đến 0,7 so với lãi suất của đồng USD cho nên nó cũng có hiện tượng tổ chức tín dụng chuyển hóa lượng VND dư thừa đó qua USD.

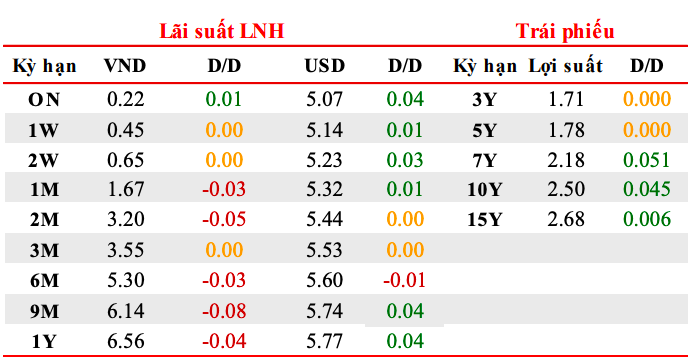

Lãi suất liên ngân hàng ngày 15/8

Cập nhật từ thị trường cho thấy, ngày 15/8, lãi suất chào bình quân liên ngân hàng VND tăng 0,01 % ở kỳ hạn qua đêm trong khi đi ngang ở các kỳ hạn 1 tuần và 2 tuần; giảm 0,03 % ở kỳ hạn 1 tháng so với phiên đầu tuần. Cụ thể: qua đêm 0,22 %; 1 tuần 0,45%; 2 tuần 0,65% và 1 tháng 1,67%. Lãi suất chào bình quân liên ngân hàng USD tăng 0,01 – 0,04 % ở tất cả các kỳ hạn; giao dịch tại: qua đêm 5,07%; 1 tuần 5,14%; 2 tuần 5,23%, 1 tháng 5,32%.

Ngoài những nguyên nhân kể trên, TS Nguyễn Hữu Huân, Trưởng bộ môn Thị trường tài chính, Trường Đại học Kinh tế TP. HCM, bổ sung yếu tố thứ 5 là tính mùa vụ khiến tỷ giá căng thẳng trong thời gian gần đây.

“Tỷ giá thường có tính mua vụ ở những thời điểm vào tháng 8,9 (thời điểm tựu trường) và thời điểm cuối năm cũng như đầu năm do nhu cầu tiêu dùng ở những thời điểm này tăng mạnh so với các thời điểm còn lại trong năm, và nhu cầu nhập hàng để sản xuất hay nhập hàng để bán trong nước cũng tăng lên tương ứng, nên đến giai đoạn này tỷ giá thường có xu hướng tăng cao”, TS. Nguyễn Hữu Huân nói.

DỰ BÁO KHÔNG CÓ BIẾN ĐỘNG MẠNH NHƯNG KHÔNG THỂ CHỦ QUAN

Theo TS. Trương Văn Phước, ngân hàng thương mại có thể thừa vốn, có thể chuyển hóa VND sang USD để hưởng chênh lệch lãi suất cao hơn nhưng trong nền kinh tế thì lãi suất VND vẫn rất cao. Kể cả lãi suất huy động dù đã giảm so với thời kỳ cao điểm nhưng hiện nay vẫn 6%-8%/năm với các kỳ hạn 6 đến 12 tháng. Như vậy, tương quan lãi suất VND của khu vực dân cư doanh nghiệp thì vẫn cao hơn lãi suất của USD..

“Dù USD index có tăng trong vài tuần trở lại đây nhưng so với đỉnh điểm cuối năm ngoái thì nó vẫn còn thấp. Năm ngoái, có lúc USD index đã lên vượt mốc 106. Việc tăng lãi suất của FED thì cũng đã được báo trước và đã có sự lan tỏa vào cung cầu thị trường ngoại hối quốc tế rồi. Nhiều ý kiến cho rằng khả năng cao FED đã đi đến chặng cuối của chu kỳ tăng lãi suất. Nếu FED tăng lãi suất một lần cuối vào tháng 9 năm nay và sau đó giảm lãi suất để hỗ trợ tăng trưởng kinh tế thì USD sẽ mất giá sau khi đã đạt đến đỉnh điểm”, ông Phước nói.

Ngoài ra, TS. Trương Văn Phước cho rằng cán cân thương mại của Việt Nam cũng được cải thiện nhiều; thị trường chứng khoán vẫn đang phục hồi so với năm ngoái. Năm nay tăng trưởng kinh tế có thể thấp hơn so với mục tiêu đề ra. "Theo dự báo của WB, IMF thì chúng ta sẽ tăng trưởng gần 5% thì vẫn là một trong những nền kinh tế có tốc độ tăng trưởng kinh tế cao. Lượng vốn vào Việt Nam vẫn có triển vọng ổn định. Cán cân thương mại, cán cân vốn tốt… Do đó, tỷ giá VND/USD sẽ không có biến động mạnh trong quý 4 của năm 2023", ông Phước nhận định.

Diễn biến tỷ giá trên các thị trường.

Tuy nhiên, các chuyên gia cũng nhấn mạnh tỷ giá VND/USD có thể căng thẳng trong những tháng cuối năm theo tính mùa vụ của cặp tỷ giá này. Và cần phải theo dõi kỹ về dòng vốn ngoại, đặc biệt là dòng vốn đầu tư gián tiếp nước ngoài để có những phương án dự phòng hợp lý cho tỷ giá.

Các doanh nghiệp nhập khẩu cần có các phương án dự phòng rủi ro tỷ giá như mua các hợp đồng kỳ hạn mua USD để đảm bảo mua được USD với tỷ giá ấn định trước ở thời điểm hiện tại và tránh việc USD có thể tăng giá cao cuối năm gây thiệt hại cho các đơn hàng nhập khẩu.

Liên quan đến những quan tâm từ thị trường về một đợt giảm lãi suất điều hành thứ 5 trong năm 2023 của Ngân hàng Nhà nước trong thời gian tới, TS. Trương Văn Phước cho rằng điều quan trọng là vận dụng mạnh hơn nữa các công cụ của chính sách tiền tệ có giao tiếp trực tiếp với thị trường 1 thông qua các tổ chức tín dụng.

“Ví dụ như dự trữ bắt buộc, điều hành trên thị trường mở, tái cấp vốn, can thiệp trên thị trường liên ngân hàng…, đó là dư địa để giảm lãi suất thực thấp xuống chứ lãi suất điều hành thì Ngân hàng Nhà nước giảm nhiều lần rồi”, ông Phước nói.

Còn theo TS. Nguyễn Hữu Huân, chính sách tiền tệ cần thời gian phát huy tác dụng thông qua các kênh truyền dẫn, tránh việc nóng vội, chủ quan. Việc nới lỏng quá mạnh mẽ có thể làm dòng tiền trở nên dễ dãi và bắt đầu tìm kiếm các kênh đầu tư mang tính đầu cơ trong nền kinh tế, hệ quả là lạm phát và bong bóng tài sản có thể quay trở lại cũng như gây áp lực lên tỷ giá khi dòng vốn đảo chiều.

Bên cạnh đó, vẫn cần phải điều tiết dòng vốn vào nền kinh tế cho phù hợp theo hướng hỗ trợ cho khu vực sản xuất là ưu tiên hàng đầu. Việc hỗ trợ vốn cho thị trường bất động sản cũng hết sức cần thiết vì lượng vốn đang tắc trong lĩnh vực này khá nhiều cũng như thị trường này có ảnh hưởng rất lớn đối với phần còn lại của nền kinh tế. Tuy nhiên, về lâu dài phải hạn chế dòng vốn đầu cơ vào thị trường này để đảm bảo sự chuyển dịch cơ cấu dòng vốn sang nền kinh tế thật.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận