Điểm danh “5 nhân tố vàng” đưa VN-Index lên 1.700 điểm, chỉnh sâu là cơ hội xuống tiền

Bất cứ nhịp chỉnh sâu nào cũng được đánh giá là cơ hội giải ngân tốt bởi xét dài hạn, thị trường Việt Nam vẫn rất hấp dẫn, VN-Index có thể đạt 1.700 điểm trong năm tới...

Vn-Index mở đầu tháng cuối cùng của năm 2021 buồn nhiều hơn vui khi liên tiếp lao đầu giảm. Riêng phiên giao dịch hôm nay (6/12), chỉ số chứng khoán Việt Nam giảm 29,7 điểm về mốc 1.413, về đúng với thời điểm cuối tháng 10. Tuy nhiên, bất cứ nhịp chỉnh sâu nào cũng được đánh giá là cơ hội giải ngân tốt bởi xét dài hạn, thị trường Việt Nam vẫn rất hấp dẫn.

5 NHÂN TỐ “THỔI” VN-INDEX LÊN 1.700 ĐIỂM

Nhận định này đã được SSI Research công bố. Tương tự, trong báo cáo chiến lược thị trường năm 2022 của Mirae Asset, đội ngũ phân tích của công ty chứng khoán này dự phóng VN-Index năm 2022 khoảng 1.700 điểm trong kịch bản cơ sở, tăng 15% so với mức đóng cửa cuối tháng 11/2021.

Với triển vọng kinh tế vĩ mô lạc quan, Mirae Asset dự phóng hầu hết các ngành sẽ tăng trưởng tốt trong năm 2022, với mức dự phóng EPS tăng trưởng 24% so với cùng kỳ trong năm 2022, tương đương mức tăng trưởng kép giai đoạn 2020-2022 khoảng 29%/năm, thấp hơn mức kỳ vọng của thị trường là 30%/năm.

Trong đó, các doanh nghiệp xuất khẩu sẽ gặt hái được nhiều lợi ích kinh tế nhờ Việt Nam tham gia vào chuỗi giá trị toàn cầu, thúc đẩy bởi các thỏa thuận thương mại song phương và đa phương. Chỉ số PMI của các đối tác thương mại lớn của Việt Nam duy trì mức phục hồi trên 50 điểm, báo hiệu nhu cầu toàn cầu đang cải thiện. Với triển vọng tăng trưởng xuất khẩu lạc quan, các ngành như cảng biển, logistic cũng sẽ được hưởng lợi.

Đầu tư công sẽ được thúc đẩy mạnh mẽ hơn nữa trong năm 2022 sẽ tạo thuận lợi cho các nhà thầu xây dựng, cũng như gia tăng nhu cầu về vật liệu xây dựng như sắt thép, đá, xi măng.

Cũng theo Mirae Asset, các động lực chính thúc đẩy thị trường trong năm 2022 gồm: Thứ nhất, chính sách tài khóa tiếp tục hỗ trợ nền kinh tế phục hồi. Sau khi điều chỉnh lại GDP, tỷ lệ nợ công của Việt Nam được tính lại khoảng 46,6% GDP vào cuối năm 2020, dưới mức ngưỡng cảnh báo an toàn của IMF là 55%. Theo dự phóng của IMF, sau khi thực hiện các chính sách hỗ trợ kinh tế, tỷ lệ nợ công có thể tăng lên 47,1% vào cuối năm 2021. Đây là dư địa để Chính phủ có thể thực hiện các gói kích thích kinh tế mới và đẩy mạnh đầu tư công trong năm 2022.

Với định hướng lạm phát mục tiêu 4%, dư địa để giảm lãi suất điều hành không còn nhiều. Thay vào đó, mặt bằng lãi suất sẽ được duy trì ở mức thấp như hiện tại giúp doanh nghiệp khôi phục sản xuất với chi phí vốn thấp hơn. Theo Ngân hàng nhà nước, mặt bằng lãi suất cho vay giảm khoảng 1,66 điểm phần trăm/năm so với trước dịch.

Tầm nhìn đến cuối năm 2022, khi các công ty phục hồi hoạt đồng sản xuất kinh doanh hoàn toàn, mức dự phóng tăng trưởng EPS năm 2022 khoảng 24%, tương đương mức P/E dự phóng cuối 2022 khoảng 13,9x.

Như vậy, mức định giá hiện tại vẫn hấp dẫn trước các cơ hội mở ra khi giai đoạn bình thường mới bắt đầu. Điều này cho thấy sức hấp dẫn của thị trường Việt Nam và tiềm năng thu hút dòng vốn ngoại khi thị trường Việt Nam được nâng hạng lên thị trường mới nổi. Trong khi đó, các đổi mới nhằm thỏa mãn các tiêu chí nâng hạng thị trường mới nổi, giúp cải thiện tính minh bạch và hiệu quả của thị trường.

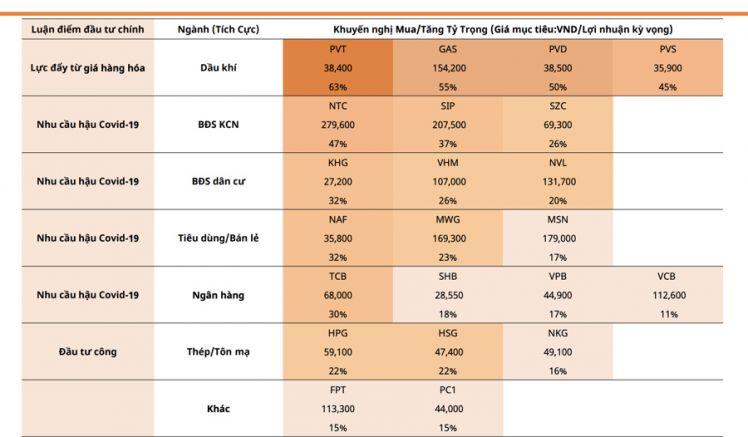

TRIỂN VỌNG CÁC NGÀNH RA SAO?

Trong báo cáo này, Mirae Asset cũng đánh giá chi tiết triển vọng từng nhóm ngày. Theo đó, với nhóm bất động sản khu công nghiệp: Các doanh nghiệp trong ngành tiếp tục duy trì tăng trưởng tích cực ngay cả trong dịch. Các cổ phiếu có mức P/E thấp hơn mức trung bình ngành là 26.59 lần và có quỹ đất sẳn sàng khai thác từ 3 năm trở lên được chúng tôi ưu tiên lựa chọn.

Đối với nhóm thép, tôn mạ, sản lượng thép thành phẩm T10/2021 đạt 2.65 triệu tấn, tăng 46,2% so với cùng kỳ nhờ thị trường phía Nam đã được gỡ bỏ phong tỏa. Sản lượng thép thành phẩm 10T2021 đạt 24.5 triệu tấn tăng 33,5% trong đó riêng nhóm HRC vẫn duy trì mức tăng trưởng cực kỳ ấn tượng 117% so với cùng kỳ. Xuất khẩu tiếp tục dẫn dắt thành công ngành thép. Với việc các lò cao của Nhật và Trung Quốc sụt giảm công suất, giá trị xuất khẩu thép duy trì tháng thứ 4 trên 1 tỷ USD.

Mirae Asset cho rằng thị giá nhóm cổ phiếu thép đã chiết khấu về mức hấp dẫn.

Đối với nhóm Tiêu dùng/Bán lẻ, tăng trưởng thấp liên tục trong hai năm trở lại đây tạo bước đà cho sự phục hồi. Một số động lực chính cho tăng trưởng trong cả ngắn lẫn dài hạn hậu đại dịch bao gồm: 1) giai đoạn cao điểm mua sắm trong các dịp lễ cuối năm và Tết âm lịch; 2) thu nhập phục hồi hỗ trợ cho tăng trưởng tiêu thụ khi các biện pháp giãn cách dần được nới lỏng. Lợi nhuận của các doanh nghiệp sản xuất thực phẩm – đồ uống năm 2022 dự kiến hướng về mức trước dịch năm 2019, tương ứng với kết quả tăng trưởng khả quan trong năm 2022, từ mức thấp năm 2021.

Còn nhóm ngân hàng, tăng trưởng tín dụng 2021 dự phóng đạt 13% với Q4 thường là quý cao điểm khi các ngân hàng được mở thêm hạn mức. Gần đây, một số ngân hàng được tăng hạn mức tăng trưởng tín dụng như VCB, CTG, BID,TCB, ACB, và VPB. Chất lượng tài sản của các ngân hàng sẽ có sự phân hóa trong thời gian tới. Các ngân hàng với tỷ lệ bao phủ nợ xấu cao sẽ có nhiều dư địa cho việc ổn định chất lượng tài sản hơn.

Các cổ phiếu ngân hàng Việt Nam đang được giao dịch ở mức 2.3 lần giá trị sổ sách (GTSS), cao hơn so với đa phần các ngân hàng trong khu vực nhờ tăng trưởng tốt và tỷ suất sinh lời cao.

Cuối cùng, nhóm dệt may, theo các chuyên gia phân tích của Mirae Asset, nhu cầu tại các thị trường xuất khẩu lớn ghi nhận phục hồi mạnh, đặc biệt là trong Quý 2/2021 khi các nước gỡ bỏ hoàn toàn các biện pháp phong tỏa và có hiện tượng người tiêu dùng đổ xô mua sắm. Trong 2022, với việc hầu hết các thị trường chính đã đạt tỷ lệ hoàn thành tiêm vaccine Covid-19 trên 70% dân số, kỳ vọng tiêu thụ hàng dệt may sẽ tiếp tục phục hồi cùng với nền kinh tế. Các FTA thế hệ mới dự kiến sẽ duy trì tác động tích cực trong 2022.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận