Dịch bệnh và đề xuất nới lỏng thêm tiền tệ

Khi dịch Covid-19 vẫn phức tạp, kéo dài, đề xuất hạ thêm dự trữ bắt buộc thực sự gây được sự chú ý, có những lý do để cẩn trọng xem xét đề xuất này.

Những dự báo “xám” về kinh tế

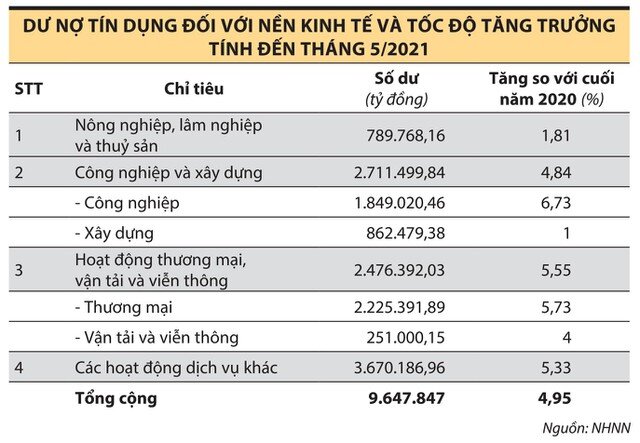

Các chuyên gia kinh tế của Standard Chartered vừa đưa ra dự báo, các lĩnh vực tập trung vào thị trường trong nước như bán lẻ sẽ bị ảnh hưởng nặng nề nhất nếu làn sóng dịch Covid-19 hiện tại kéo dài. Đại dịch đã gây ra những ảnh hưởng lên nền kinh tế trong nước khi lĩnh vực du lịch bị co hẹp, chuỗi cung ứng bị gián đoạn và nhu cầu từ thị trường quốc tế suy yếu. Mức tăng trưởng kinh tế Việt Nam năm 2021 dự kiến là 6,5%, giảm so với dự báo 6,7% được Ngân hàng đưa ra trước đó.

Tương tự, ADB hạ dự báo tăng trưởng GDP năm 2021 của Việt Nam xuống còn 5,8% từ mức 6,7% đưa ra hồi tháng 4. Nguyên nhân là việc triển khai tiêm chủng vắc-xin phòng ngừa Covid-19 không nhanh như kỳ vọng và các biện pháp giãn cách kéo dài ở các khu vực tăng trưởng lớn nhất nước gây ảnh hưởng đến lưu thông thương mại, hạn chế các hoạt động kinh tế.

Một kịch bản cơ sở thấp hơn đến từ Viện Nghiên cứu kinh tế và chính sách Việt Nam (VEPR) là tăng trưởng kinh tế năm 2021 ở mức 4,5 - 5,1%, thấp hơn 1,2 - 1,5 điểm phần trăm so với kịch bản trước đó. Đối với kịch bản bất lợi do dịch bệnh chưa thể được kiểm soát và các hoạt động kinh tế chưa thể trở lại bình thường cho tới quý IV, quá trình tiêm chủng vắc-xin được triển khai chậm do thiếu nguồn cung, các chính sách hỗ trợ người dân, doanh nghiệp, quá trình tái cơ cấu, chuyển đổi số được thúc đẩy nhưng dịch vụ, thương mại và thu hút vốn FDI phục hồi chậm…, GDP có thể chỉ tăng 3,5 - 4,0%.

Diễn biến phức tạp của dịch bệnh hiện nay cho thấy những dự báo trên không quá bất ngờ. Đặc biệt, 6 tháng đầu năm 2021 có 70.200 doanh nghiệp tạm ngừng kinh doanh có thời hạn, ngừng hoạt động chờ làm thủ tục giải thể và hoàn tất thủ tục giải thể, tăng 24,9% so với cùng kỳ năm 2020. Cụ thể, 35.600 doanh nghiệp tạm ngừng kinh doanh có thời hạn, tăng 22,1%; 24.700 doanh nghiệp ngừng hoạt động chờ làm thủ tục giải thể, tăng 25,7%; 9.900 doanh nghiệp hoàn tất thủ tục giải thể, tăng 33,8%. Trung bình mỗi tháng có 11.700 doanh nghiệp rút lui khỏi thị trường.

Cùng yếu là cùng chết

Trao đổi với phóng viên Báo Đầu tư Chứng khoán, ông Phan Thanh Tịnh, giám đốc một công ty sản xuất bao bì tại Đồng Nai chia sẻ, nhân viên ngân hàng là F0, là đối tượng F1, F2, F3 phải cách ly, tỉnh Đồng Nai giãn cách xã hội khiến hoạt động vay vốn không thực hiện được. May mắn là ông vay mượn được tiền từ đối tác ngoài Hà Nội và người thân gần 10 tỷ đồng để chuyển hàng từ cảng về Công ty. Nhưng sản xuất ra sản phẩm lại không xuất được hàng đi bởi không có tài xế chạy xe, nếu tìm được tài xế thì xe hàng từ Đồng Nai đi nhiều tỉnh không được phép vào.

“Khách hàng chủ yếu là bà con nông dân nên không thu được tiền hàng về do dịch bệnh khó tiêu thụ; có nơi vẫn tiêu thụ được hàng thì khách chỉ sử dụng tiền mặt hay giao dịch trực tiếp tại ngân hàng, không dùng dịch vụ Internet banking hay Mobile banking nên tiền “chết”. Công nhân ăn ở tại xưởng sản xuất, chi phí đội lên; dịch bệnh rình rập xung quanh, ai cũng có thể là F0 và F1. Thực sự, tình hình doanh nghiệp rất điêu đứng”, ông Tịnh nói.

Trong khi đó, lãnh đạo Green Wing Solar Technology, công ty chuyên sản xuất tấm pin năng lượng mặt trời có trụ sở tại Bắc Ninh, vay vốn tại các ngân hàng như Vietcombank, VietinBank, BIDV, Agribank, ACB, MB cho biết, các ngân hàng đã chủ động san sẻ khó khăn, nhưng doanh nghiệp mong mỏi có sự hỗ trợ nhiều hơn và mạnh mẽ hơn để có cơ hội phục hồi.

Biết là “chung nồi cơm”, nếu doanh nghiệp không khoẻ thì mình cũng yếu, nhưng lãnh đạo các ngân hàng có những quan điểm riêng, ví dụ để giảm lãi suất, ngân hàng sẽ phải xin ý kiến cổ đông, bởi điều này ảnh hưởng lớn đến kế hoạch lợi nhuận năm nay.

Ông Phan Đình Tuệ, Phó tổng giám đốc Sacombank cho hay, với tổng dư nợ khoảng 350.000 tỷ đồng hiện nay, nếu lãi suất giảm 1% trong vòng 5 - 6 tháng thì lợi nhuận của Ngân hàng cũng sẽ giảm trên nghìn tỷ đồng, tương đương với 40% lợi nhuận theo kế hoạch. “Với mức lớn như vậy, liệu cổ đông có chấp nhận không?”, ông Tuệ đặt vấn đề.

“Sacombank sẽ thực hiện giảm lãi suất, tuy nhiên, chỉ giảm cho các đối tượng thực sự khó khăn. Với các khách hàng đang kinh doanh có lãi, Ngân hàng không thể hỗ trợ lãi suất”, ông Tuệ nói.

Bà Phạm Thị Trung Hà, Phó tổng giám đốc MB chia sẻ: “6 tháng đầu năm, nền kinh tế tăng trưởng tốt, rất nhiều doanh nghiệp làm ăn tốt. Vậy nên, tùy từng tệp khách hàng của mình, Ngân hàng sẽ lựa chọn doanh nghiệp gặp khó khăn để từ đó có chính sách hỗ trợ lãi suất phù hợp”.

Phó tổng giám đốc một ngân hàng thương mại cổ phần khác nhìn nhận, lãi suất huy động chưa hạ được nên lãi suất cho vay chắc chắn sẽ hạ theo cam kết đồng thuận, nhưng mức hạ từng ngân hàng là bao nhiêu phải rất cân nhắc, vì nội lực từng ngân hàng là khác nhau. Đó là chưa kể nợ xấu vẫn đang “treo” chưa biết thế nào.

Một lãnh đạo cao cấp Ngân hàng Nhà nước cho biết, dưới tác động của dịch bệnh Covid-19, tỷ lệ nợ xấu nội bảng có xu hướng tăng trong các tháng đầu năm 2021, từ mức 1,69% cuối năm 2020 lên 1,78% cuối tháng 4/2021. Diễn biến này được dự báo tại Tờ trình số 08/TTr-NHNN ngày 24/2/2021, dự báo đến cuối tháng 12/2021, tỷ lệ nợ xấu nội bảng và tỷ lệ nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn trở thành nợ xấu của hệ thống các tổ chức tín dụng ước tính lần lượt trong khoảng 1,54 - 1,91% và 3,43 - 3,84%.

“Nếu tính thêm các khoản nợ không chuyển nợ xấu do được cơ cấu thời hạn trả nợ theo Thông tư 01/2020/TT-NHNN, đến cuối tháng 12/2021, tỷ lệ nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và nợ tiềm ẩn trở thành nợ xấu của hệ thống các tổ chức tín dụng sẽ ở mức 4 - 4,5%”, vị lãnh đạo trên nói.

Ông Nguyễn Hồng Quân, Phó tổng giám đốc TPBank nêu quan điểm, trong bối cảnh dịch bệnh như hiện nay, quốc gia rất cần “một người khỏe” và đó là ngân hàng, nếu ngân hàng yếu thì nền kinh tế sẽ yếu.

Một trong những khuyến nghị được VEPR gợi ý liên quan đến chính sách tiền tệ thích ứng nên được thực hiện với tăng trưởng cung tiền được kiểm soát ở mức phù hợp và các biện pháp kiểm soát rủi ro ở mức vừa phải. Thực tế, nhiều doanh nghiệp mong mỏi, Ngân hàng Nhà nước có động thái sử dụng công cụ chính sách tiền tệ để “ép” các ngân hàng hạ lãi suất sâu hơn nữa, ví dụ hạ tỷ lệ dự trữ bắt buộc vừa để “bơm” tiền vào nền kinh tế, vừa giảm chi phí vốn cho ngân hàng nhằm giảm lãi suất cho vay.

Hạ tỷ lệ dự trữ: Bao nhiêu?

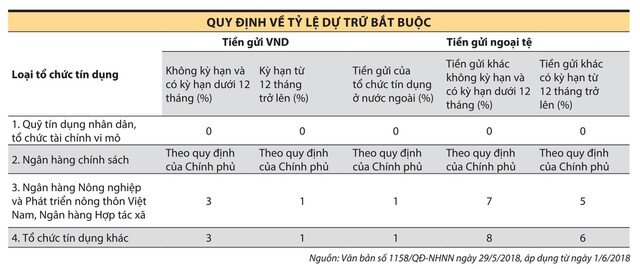

TS. Nguyễn Trí Hiếu, chuyên gia kinh tế cho rằng, tỷ lệ dự trữ bắt buộc được quy định với hai mục đích. Thứ nhất, Ngân hàng Nhà nước sử dụng khi thấy tiền trong nền kinh tế nhiều nên rút vào thông qua biện pháp tăng tỷ lệ dự trữ, nhằm buộc các ngân hàng phải giữ tiền mặt trong tài khoản của ngân hàng tại Ngân hàng Nhà nước để hút dòng tiền vào, hay nói cách khác, dùng tỷ lệ dự trữ bắt buộc để điều chỉnh cung tiền trong nền kinh tế. Thứ hai, dự trữ bắt buộc để bảo toàn tính thanh khoản của các ngân hàng. Ví dụ, khi các ngân hàng gặp khó khăn thì Ngân hàng Nhà nước giảm dự trữ bắt buộc để ngân hàng tăng thanh khoản.

Giám đốc tiền tệ một ngân hàng 100% vốn nước ngoài phân tích, hạ dự trữ bắt buộc để bơm tiền cho thị trường là một công cụ của chính sách tiền tệ phổ biến trên thế giới, giúp thị trường có thêm nguồn vốn lưu thông. Hiện nay, tại Việt Nam, tỷ lệ này đang được thực hiện là 3%, nghĩa là các ngân hàng thương mại huy động được 100 đồng thì được giữ 97 đồng, còn 3 đồng để tại Ngân hàng Nhà nước.

Quốc gia rất cần “một người khỏe” và đó là ngân hàng, nếu ngân hàng yếu thì nền kinh tế sẽ yếu.

“3% là con số nhỏ, nhưng trong tổng huy động của hệ thống, số tiền này rất lớn. Tỷ lệ 3%, các ngân hàng không được hưởng lãi suất, nên phần gửi này cao thì chi phí vốn của ngân hàng sẽ cao. Huy động trên thị trường ít nhiều đều phải trả lãi, mà phần này gửi Ngân hàng Nhà nước không được hưởng lãi, thì đây rõ ràng là chi phí. Nếu giảm tỷ lệ dự trữ bắt buộc, ngân hàng sẽ có thêm nguồn vốn, chi phí vốn giảm đi thì có thể hạ lãi suất cho vay”, vị giám đốc tiền tệ nói.

TS. Hiếu đồng quan điểm giảm tỷ lệ dự trữ bắt buộc, Ngân hàng Nhà nước yêu cầu các ngân hàng giữ một tỷ lệ dự trữ bắt buộc ít hơn, đồng nghĩa các ngân hàng có nhiều thanh khoản hơn, cung tiền nhiều hơn, giá của tiền gửi (lãi suất tiền gửi) sẽ được hạ và lãi suất cho vay hạ.

“Để có tác động mạnh mẽ lên thị trường, tôi dự tính cần phải rút xuống khoảng 2%, nhưng nếu dự trữ còn có 1% thì rủi ro tăng lên, dư địa để Ngân hàng Nhà nước điều chỉnh cung tiền sẽ rất ít, hạn chế công cụ điều hành chính sách tiền tệ. Hệ thống không còn nhiều dư địa để hạ tiếp tỷ lệ 3% hiện tại, các ngân hàng cần một lượng dự trữ bắt buộc với Ngân hàng Nhà nước để cơ quan này sẵn sàng cho 2 mục đích của dự trữ bắt buộc”, TS. Hiếu nói.

Được biết, ngày 9/7, Ngân hàng Nhân dân Trung Quốc (PBoC - ngân hàng trung ương) đã thông báo cắt giảm tỷ lệ dự trữ bắt buộc 50 điểm cơ bản đối với các tổ chức tài chính đủ điều kiện kể từ ngày 15/7, nhằm hỗ trợ nền kinh tế. Việc cắt giảm tỷ lệ dự trữ bắt buộc được áp dụng đối với tất cả các tổ chức tài chính, trừ những tổ chức đã nắm giữ tỷ lệ này ở mức 5%. Quyết định của PBoC được đánh giá có khả năng “giải phóng” 1.000 tỷ nhân dân tệ (khoảng hơn 154 tỷ USD) trong các quỹ dài hạn.

“Điểm khác biệt lớn đối với Việt Nam là sau khi điều chỉnh giảm, tỷ lệ dự trữ bắt buộc bình quân đối với các tổ chức tài chính Trung Quốc vẫn ở mức cao 8,9%, nên phải rất cân nhắc việc hạ tỷ lệ dự trữ bắt buộc ở Việt Nam”, TS. Hiếu nhấn mạnh.

Thanh khoản vẫn đang dồi dào

Trong một diễn biến có liên quan, sau khi đưa Việt Nam ra khỏi danh sách thao túng tiền tệ vào tháng 4/2021, Bộ Tài chính Mỹ tiếp tục tương tác cấp cao với Việt Nam về các chính sách quản lý ngoại hối. Trước đó, Ngân hàng Nhà nước đã giảm tần suất can thiệp ngoại hối (để ổn định giá trị VND) từ mỗi ngày sang một lần một tuần kể từ tháng 2. Vừa qua, ngày 19/7, Bộ Tài chính Mỹ thông báo, Mỹ và Việt Nam đã đạt được thỏa thuận về các hoạt động tiền tệ.

Các chuyên gia kinh tế phân tích, có sự kết nối 2 vấn đề chính sách ngoại hối và dự trữ bắt buộc. Mỹ muốn Việt Nam không mua ngoại tệ vì làm tăng giá trị USD, khiến tỷ giá USD/VND tăng, hỗ trợ cho xuất khẩu của Việt Nam. Theo đó, Việt Nam ngưng mua ngoại tệ nghĩa là “co rút” cung tiền, hạn chế đẩy lượng tiền ra lưu thông, có thể tạo ra vấn đề không đủ thanh khoản.

Giảm tỷ lệ dự trữ bắt buộc sẽ đẩy lượng tiền ra lưu thông, như vậy, hai vấn đề này kết hợp với nhau là điều tốt, bù trừ, phối hợp với nhau. Nhưng tỷ lệ dự trữ bắt buộc hiện 3% đã là quá thấp, mức giảm dữ trữ tối đa nếu cần thiết cũng chỉ nên 1%.

Vị giám đốc tiền tệ trên nêu quan điểm, điều quan trọng là thanh khoản trên thị trường đang rất tốt, Ngân hàng Nhà nước không cần tính “cửa” hạ tỷ lệ dự trữ bắt buộc. Cụ thể, lãi suất liên ngân hàng dưới 1%/năm, trên kênh thị trường mở (OMO) không có ngân hàng nào vay của Ngân hàng Nhà nước, cho thấy thanh khoản rất dồi dào, nên không có lý do để hạ tỷ lệ dự trữ bắt buộc.

“Không có dấu hiệu căng thẳng nào về thanh khoản trên thị trường, đặc biệt, có thể nhìn thêm vào lãi suất trái phiếu chính phủ”, vị giám đốc tiền tệ nhấn mạnh.

Được biết, lãi suất trái phiếu chính phủ 2 năm hiện ở mức 0,7%/năm, thấp hơn lãi suất tiền gửi không kỳ hạn. So với cuối năm 2020, lãi suất phát hành trái phiếu chính phủ tính đến 25/6/2021 giảm 0,08% ở kỳ hạn 10 năm, giảm 0,04% ở kỳ hạn 15 năm, tăng 0,02% ở kỳ hạn 20 năm và giảm 0,09% ở kỳ hạn 30 năm.

Một lãnh đạo cao cấp khối nguồn vốn của BIDV dự báo, thanh khoản VND của hệ thống ngân hàng sẽ được cải thiện rõ nét trong quý III/2021 nhờ các yếu tố tác động chính sau. Thứ nhất, dòng tiền giao dịch mua bán ngoại tệ kỳ hạn trong 6 tháng đầu năm dự kiến trở lại hệ thống ngân hàng với khối lượng khoảng 130.000 - 140.000 tỷ đồng. Thứ hai, cân đối huy động vốn - tín dụng dự kiến sẽ diễn biến tích cực hơn trong quý III, chủ yếu do tăng trưởng tín dụng có xu hướng chậm lại vì bị ảnh hưởng bởi dịch Covid-19 và các biện pháp giãn cách xã hội, cũng như sự kiểm soát chặt chẽ của Ngân hàng Nhà nước đối với tín dụng trong các lĩnh vực rủi ro như chứng khoán, bất động sản, BOT..., trong khi huy động vốn vẫn khá tích cực.

Đối với thị trường liên ngân hàng, sự cải thiện đáng kể của thanh khoản VND do dòng tiền thanh toán giao dịch mua bán ngoại tệ sẽ là yếu tố hỗ trợ chính kéo giảm mặt bằng lãi suất. Theo đó, lãi suất VND liên ngân hàng sẽ có xu hướng giảm dần trong quý III và bình quân lãi suất VND ở mức 0,6 - 0,8%/năm đối với kỳ hạn qua đêm và 1 tuần; 1,4 - 1,6%/năm đối với kỳ hạn 3 tháng.

Trong một tương quan khác, TS. Hiếu nhìn nhận: “Giảm lãi suất không phải là giải pháp cho toàn bộ doanh nghiệp lúc này, bởi như khu vực miền Nam thực hiện giãn cách xã hội khiến doanh nghiệp không có điều kiện giao thương, nên doanh nghiệp có được vay vốn với lãi suất thấp cũng không biết để làm gì. Cần những giải pháp căn cơ hơn trước những vấn đề hiện tại của nền kinh tế”.

Cần thận trọng khi quyết định hạ dự trữ bắt buộc

Ở mặt tích cực, tỷ lệ dự trữ bắt buộc nếu hạ sẽ tăng thanh khoản cho thị trường, góp phần giảm chi phí vốn cho các tổ chức tín dụng.

Nhưng sử dụng chính sách này khá nhạy cảm, bởi lực tác động của công cụ sẽ rất mạnh đến thị trường. Trong khi đó, Ngân hàng Nhà nước có thể hỗ trợ thị trường qua các công cụ khác, đặc biệt liên quan đến thị trường mở, cho vay tái cấp vốn.

Chưa có vấn đề khẩn cấp để hạ tỷ lệ dự trữ bắt buộc

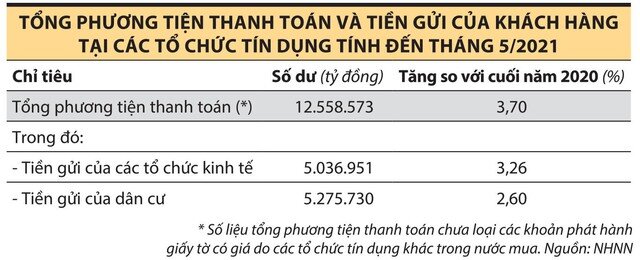

Hạ tỷ lệ dự trữ bắt buộc đồng nghĩa với nới lỏng tiền tệ, nếu cần nới lỏng tiền tệ, Ngân hàng Nhà nước có nhiều cách để làm cho cung tiền tệ (gồm hai phần: tiền cơ sở của Ngân hàng Nhà nước, tiền gửi tiết kiệm của dân chúng - PV) tăng lên. Hiện nay, cung tiền tệ có giảm, một phần do tiền gửi của dân giảm (so với trước đây), bởi dòng tiền chuyển sang đầu tư vào bất động sản, chứng khoán. Nhưng muốn cung tiền tệ tăng lên vào thời điểm này cũng không phải là khó, Ngân hàng Nhà nước có thể tăng tiền cơ sở thông qua thực hiện nghiệp vụ thị trường mở để khi cần hút nhanh tiền về.

Tôi cho rằng, Ngân hàng Nhà nước có quan ngại về kinh tế thế giới phục hồi nhanh, giá cả trên thị trường thế giới tăng, đặc biệt nhiên liệu, năng lượng và vật liệu cơ bản, trong khi doanh nghiệp Việt Nam nhập khẩu mạnh, nhập luôn cả lạm phát. Do vậy, nếu trong nước nới lỏng tiền tệ thì sẽ nguy hiểm. Nới lỏng tiền tệ bằng cách hạ dự trữ bắt buộc sẽ là “bom tấn”, chứ không phải là “đạn bắn tỉa”, trong khi tỷ lệ này là “chốt chặn” cuối cùng của chính sách tiền tệ.

Đó là chưa kể, tỷ lệ dự trữ bắt buộc của Việt Nam hiện nay tương đối thấp so với các nước trên thế giới và thời điểm hiện tại chưa có vấn đề khẩn cấp để phải hạ tỷ lệ dự trữ bắt buộc, nới lỏng tiền tệ.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận