24HMONEY đã kiểm duyệt

24HMONEY đã kiểm duyệt

21/12/2023

Đế chế đầu cơ của Fed và tiếng vọng những năm 1929

Cục Dự trữ Liên bang đã bình thường hóa hoàn toàn tình trạng dư thừa đầu cơ đến mức những thái cực này thậm chí không còn được coi là cực đoan nữa. Đúng hơn, chúng chỉ đơn giản là “cách thế giới vận hành”. Đế chế đầu cơ này rất phức tạp và diễn ra trên nhiều cấp độ.

Cơ chế cơ bản ai cũng thấy rõ: bất cứ khi nào thị trường chứng khoán chao đảo, Fed sẽ giải phóng một làn sóng thanh khoản, tức là tiền mới, đổ xô vào thị trường hàng đầu - các tập đoàn, ngân hàng và nhà tài chính - bởi vì Fed phân phối vốn mới. thanh khoản chỉ dành cho những người chơi hàng đầu trên thị trường.

Khả năng tăng tính thanh khoản của Fed theo nhiều cách khác nhau dường như là vô hạn: mở rộng bảng cân đối kế toán (QE), sử dụng thị trường repo ngược và dự trữ ngân hàng, triển khai các cơ chế cho vay mới, v.v.

Fed từ lâu đã dựa vào những hư cấu hữu ích để che giấu chương trình nghị sự của mình. Một giả thuyết hữu ích là Fed độc lập và phi chính trị. Mặc dù có vẻ nhàm chán nhưng tiểu thuyết gây cười này vẫn được mọi chủ tịch Fed kể lại một cách nghiêm túc.

Một điều hư cấu hữu ích khác là nhiệm vụ của Fed tập trung vào việc thúc đẩy sự mở rộng ổn định của nền kinh tế chứ không phải thị trường chứng khoán. Điều này che giấu một thực tế mà mọi người đều biết và hành động, đó là thị trường không phải là sự phản ánh của nền kinh tế mà chính là nền kinh tế.

Đây là lý do tại sao Fed sẽ theo đuổi các chính sách cực đoan hơn bao giờ hết để giải cứu thị trường khỏi bất kỳ sự suy giảm nào và giữ cho thị trường chứng khoán tăng cao hơn: nếu thị trường chững lại, nền kinh tế sẽ nhanh chóng theo sau, vì tinh thần động vật của thị trường hiện là động lực chính của sự mở rộng .

Việc Fed tập trung vào lạm phát thị trường chứng khoán đã bước vào một giai đoạn chính sách cực đoan mới vào năm 2008, giai đoạn này vẫn tiếp tục cho đến ngày nay. Việc Fed sẵn sàng “làm bất cứ điều gì cần thiết” hết lần này đến lần khác đã tạo ra một vòng phản hồi giúp mở rộng ảnh hưởng của thị trường đối với nền kinh tế và ảnh hưởng của Fed đối với thị trường, đến mức thị trường giờ đây trở thành chìa khóa cho mọi phát ngôn của Fed. và điều chỉnh chính sách.

Thị trường phục hồi nhờ kỳ vọng Fed tạm dừng, nới lỏng chính sách của Fed, các gói cứu trợ của ngân hàng Fed, v.v.: mọi hành động của Fed đều gây ra một đợt phục hồi vì mọi người đều biết rằng không có giới hạn nào đối với những gì Fed sẽ làm để tiếp tục thổi phồng thị trường chứng khoán.

Lợi ích đầu cơ thực tế không phải là tăng trưởng theo nghĩa tăng năng suất và tiền lương trong nền kinh tế thực. Phần lớn những gì được cho là "tăng trưởng" thực ra là trục lợi bằng các công ty độc quyền, các mánh khóe của công ty (mua lại cổ phiếu, v.v.) nhằm tăng thu nhập trên mỗi cổ phiếu mà không thực sự sản xuất thêm hàng hóa, dịch vụ hoặc năng suất, các tập đoàn thu được lợi nhuận từ việc sản xuất ở nước ngoài, các nhà tài chính sử dụng Làn sóng thanh khoản tràn ngập của Fed nhằm hớt váng lợi nhuận trong khi không tạo ra gì, v.v.

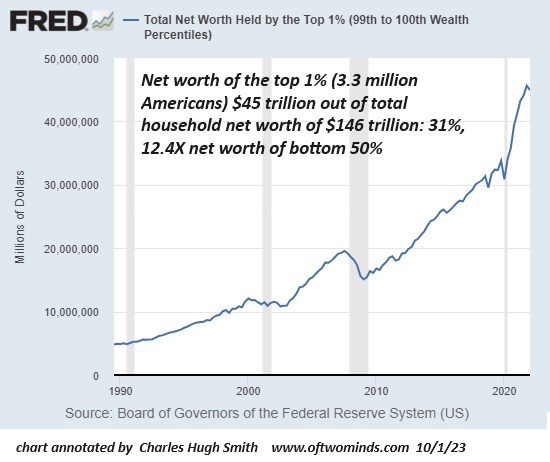

Đây không phải là "sự tăng trưởng" được tạo ra bởi việc mở rộng năng suất, mà là một sự mô phỏng giả tạo về "sự tăng trưởng" được tạo ra bởi những trò lừa đảo và lừa đảo dựa trên thanh khoản của Fed. Kết quả duy nhất có thể xảy ra của động thái này là sự tập trung ngày càng tăng của cải và thu nhập vào tay những người có khả năng tiếp cận làn sóng lũ của Fed: những người vốn đã siêu giàu, đó chính xác là những gì đã xảy ra.

Những động lực này đã thu hút toàn bộ dân chúng vào sòng bạc đầu cơ của Fed. Với năng suất của nền kinh tế thực đang trì trệ, cách duy nhất để tiến lên phía trước là hòa vào đám đông trong sòng bạc. Mọi người đều đang chơi, bằng cách này hay cách khác. Trong phép so sánh năm 1929, mọi cậu bé đánh giày và tài xế taxi đều đang thực hiện một hoạt động đầu cơ mới hấp dẫn. Bây giờ là mọi tay đua Uber và tài xế giao hàng.

Như chúng ta có thể sớm khám phá lại, có một giới hạn đối với các chính sách cực đoan của Fed nhằm hỗ trợ cổ phiếu ngày càng cao hơn: lạm phát. Fed càng bơm nhiều thanh khoản vào những hoạt động đầu cơ không hiệu quả thì nó càng gây ra lạm phát, được thúc đẩy bằng cách mở rộng dòng tiền tệ và tín dụng mà không thực sự thúc đẩy năng suất.

Sự khan hiếm toàn cầu, do nguyên nhân hoặc là kết quả của sự cạn kiệt, là một nguồn lạm phát khác mà Fed không thể kiểm soát. Nguồn lạm phát thứ ba là đầu tư được yêu cầu bởi các yếu tố khác ngoài việc tăng năng suất, chẳng hạn như khắc phục ô nhiễm, đưa sản xuất về nước, v.v.

Cả ba nguồn gốc của lạm phát này đều xuất hiện vào những năm 1970, như tôi đã thường giải thích. Bây giờ họ đang biểu hiện trở lại.

Sự phủ nhận không phủ nhận động lực hoặc lịch sử của hệ thống, nhưng sự phủ nhận mang lại sự an ủi giả tạo bằng những ảo tưởng an ủi. Và do đó, các nhà đầu cơ đang dựa vào kỳ vọng của Pavlovian rằng Fed sẽ đẩy lãi suất trở lại gần bằng 0 và tiếp tục tìm ra những cách mới để giải phóng làn sóng thanh khoản mới: thực sự là Dow 100.000.

Ngoại trừ lần này, lạm phát sẽ cắn đứt đầu Fed và nuốt chửng toàn bộ. Và vì chúng ta với tư cách là một quốc gia đã bù đắp cho năng suất trì trệ bằng cách vay hàng chục nghìn tỷ đô la nợ công và nợ tư nhân, nên chính sách tăng lãi suất đủ cao để ngăn chặn sự mở rộng của tiền tệ của Volcker Fed sẽ đè bẹp các con nợ lớn nhỏ như lũ gián.

Các nhà kinh tế học thích thảo luận về “những sai lầm trong chính sách của Fed” trong những năm 1920, nhưng họ hiếm khi đề cập đến sự thống trị của nợ quá mức và đầu cơ, những khoản vượt mức phải được giải quyết bằng cách này hay cách khác. Thiếu các chính sách được thiết kế để giảm bớt những khoản dư thừa không hiệu quả này một cách từ từ, sự sụp đổ của thị trường chứng khoán và các vụ vỡ nợ hàng loạt là những cơ chế duy nhất có sẵn để giảm thiểu những khoản dư thừa.

Nuôi dưỡng những cơn cuồng đầu cơ và dựa vào sự mở rộng lâu dài của chúng làm nền tảng cho "tăng trưởng" kinh tế là điều điên rồ, và kết quả duy nhất có thể xảy ra là Đế chế Đầu cơ tan rã.

Tiếng vang của năm 1929 rất nhiều, nhưng không ai chú ý đến vì các thái cực đầu cơ đã được bình thường hóa sau 15 năm chính sách của Fed. Những gì dư thừa đầu cơ? Đây chỉ là hoạt động bình thường của thị trường: Fed gợi ý về việc nới lỏng và thị trường tăng vọt lên mức cao mới.

Những năm 1970 đưa ra lộ trình cho thấy niềm tin vào sự toàn năng của Fed và sự lâu dài của Thị trường giá lên sẽ mờ nhạt như thế nào. Mỗi cuộc biểu tình được coi là một Thị trường tăng trưởng mới và phải thua lỗ liên tục để làm trống sòng bạc.

Mọi hoạt động đầu cơ đều không mang lại hiệu quả, và chúng ta đã tự thuyết phục mình rằng làm giàu từ đầu cơ là một sự thay thế tuyệt vời cho việc tăng năng suất. Nhưng đây chỉ là sự hợp lý hóa, một ảo tưởng an ủi ích kỷ chắc chắn sẽ được làm sáng tỏ, hoặc từ từ hoặc theo một cách bất ngờ ngoạn mục.

Thật không may, chúng ta không thể hành động theo những gì chúng ta thậm chí không còn nhận ra nữa. Đầu cơ có động lực hết hạn riêng của nó và chúng không phụ thuộc vào việc chúng ta nhận ra sự dư thừa đầu cơ về bản chất của nó. Họ sẽ làm sáng tỏ những điều thái quá bất kể chúng ta nghĩ gì, hy vọng hay phủ nhận.

---------------------------------------------

Quan điểm đang hình thành rằng Fed sẽ cố gắng giữ lãi suất ở mức này để đánh giá những gì xảy ra với nền kinh tế, tức là lãi suất đỉnh cao sẽ được duy trì trong một thời gian dài. Do đó, việc cắt giảm lãi suất hiện đang được ước tính trong khoảng thời gian giữa năm 2024 sẽ được đưa ra

Hiện nay Sở giao dịch hàng hóa VN mới được cấp phép liên thông trên thị trường hàng hóa quốc tế. Thông qua Sở mình có thể đầu tư trực tiếp trên các sàn hàng hóa thế giới, với các sản phẩm thiết yếu như là: Dầu thô, Bạc, Cà phê, Đường, ...

Bình luận