Danh mục đầu tư bí mật của Berkshire Hathaway phát đi tín hiệu cảnh báo đáng ngại về Phố Wall

Phố Wall không thiếu gì những chuyên gia, nhà phân tích, nhà quản lý quỹ thường xuyên xuất hiện trên các kênh truyền thông lớn, nhưng chỉ nhà hiền triết xứ Omaha là người tạo ra tỷ suất sinh lời trung bình hàng năm gấp đôi chỉ số S&P 500 trong khoảng thời gian 58 năm (19,8% so với 9,9%).

Phố Wall không thiếu gì những chuyên gia, nhà phân tích, nhà quản lý quỹ thường xuyên xuất hiện trên các kênh truyền thông lớn, nhưng chỉ nhà hiền triết xứ Omaha là người tạo ra tỷ suất sinh lời trung bình hàng năm gấp đôi chỉ số S&P 500 trong khoảng thời gian 58 năm (19,8% so với 9,9%).

Năng lực đánh bại thị trường của Warren Buffett là điều đã tạo dựng danh tiếng cho Berkshire Hathaway. Đại hội cổ đông thường niên của Berkshire năm 1973 chỉ có vài chục người tham gia, nhưng nay con số đó đã tăng lên đến hơn 30.000.

Giới đầu tư nói chung và cổ đông Berkshire nói riêng đều nóng lòng được nghe nhận xét của Warren Buffett về nền kinh tế và học theo lời khuyên của ông để hoàn thiện chiến lược của riêng mình.

Nhưng dù Warren Buffett luôn lạc quan về nước Mỹ và thị trường chứng khoán trong dài hạn, hành động và lời nói của ông không phải lúc nào cũng đi đôi với nhau trong ngắn hạn.

Danh mục đầu tư bí mật của Berkshire

Đa số những người theo dõi hoạt động đầu tư của Buffett đều chú ý đến báo cáo 13F của Berkshire. Đây là báo cáo mà Ủy ban Chứng khoán và Sàn Giao dịch Mỹ (SEC) yêu cầu các công ty quản lý đầu tư đang quản lý 100 triệu USD tài sản trở lên phải nộp hàng quý. Tuy nhiên, thực chất báo cáo 13F của Berkshire không liệt kê toàn bộ hoạt động của tập đoàn.

Năm 1998, Berkshire mua lại công ty tái bảo hiểm General Re trong thương vụ trị giá 22 tỷ USD. Mục tiêu chính của vụ thâu tóm là hoạt động tái bảo hiểm của General Re, nhưng họ cũng đồng thời sở hữu một công ty đầu tư đặc biệt có tên New England Asset Management (NEAM). Khi Berkshire mua lại General Re, tập đoàn nghiễm nhiên trở thành chủ nhân của NEAM.

NEAM là công ty đủ lớn để bị buộc phải nộp báo cáo 13F hàng quý riêng biệt. Nhà hiền triết xứ Omaha không quản lý hoạt động đầu tư của NEAM, nhưng dẫu sao những cổ phiếu này cũng thuộc sở hữu của Berkshire. Do đó, có thể nói NEAM là danh mục đầu tư bí mật của Berkshire.

Vào cuối năm 2022, danh mục của NEAM có khoảng 5,4 tỷ USD tài sản. Nhưng tính đến 31/3/2023, NEAM chỉ còn nắm giữ 671,6 triệu USD tài sản. Nói cách khác, danh mục bí mật của Berkshire đã bán ra 88% tài sản trong quý I, và đối với Phố Wall thì đây là tín hiệu báo động rõ ràng.

Ghi nhận tại ngày 31/12/2022, Apple, Chevron, Bank of America và HP chiếm 86% tỷ trọng trong danh mục của NEAM. Trong ba tháng đầu năm 2023, NEAM đã bán ra lần lượt 99%, 98% và 98% cổ phần trong Apple, Chevron và Bank of America, đồng thời thoái vốn hoàn toàn khỏi HP.

Hiện tại, tổng tỷ trọng của Apple, Chevron và Bank of America trong danh mục của NEAM chỉ còn 2,7%.

Bàn ròng 29 tỷ USD cổ phiếu

Ngoài danh mục bí mật của Berkshire, chính bản thân Warren Buffett cũng đưa ra những tín hiệu cho thấy ông đang quyết định thận trọng trên thị trường chứng khoán.

Bên cạnh báo cáo 13F của Berkshire, các nhà đầu tư có thể hiểu rõ hơn về động thái của Warren Buffett và các phó tướng bằng cách xem xét dòng tiền vào ra cổ phiếu trong kết quả hoạt động kinh doanh hàng quý của tập đoàn.

Ví dụ, quý IV năm ngoái, Warren Buffett và các cấp dưới mua 1,68 tỷ USD cổ phiếu và bán ra 16,32 tỷ USD cổ phiếu. Điều này có nghĩa là Berkshire đã bán ròng 14,64 tỷ USD cổ phiếu từ tháng 10 đến tháng 12/2022.

Câu chuyện của quý tiếp theo cũng tương tự. Warren Buffett tăng số tiền dùng để mua cổ phiếu lên 2,87 tỷ USD, nhưng vẫn bán thêm 13,28 tỷ USD cổ phiếu.

Sau đó, Warren Buffett tiết lộ tại cuộc họp cổ đông thường niên của Berkshire rằng tập đoàn đã bán ròng “khoảng 4 tỷ USD cổ phiếu” trong tháng 4. Tổng cộng, Berkshire đã bán ròng 29 tỷ USD cổ phiếu chỉ trong 7 tháng. Rõ ràng đây không phải con số khiến các nhà đầu tư thấy vững tâm.

Tờ Motley Fool cho rằng nguyên nhân chính khiến Berkshire rũ bỏ hàng chục tỷ USD cổ phiếu là định giá.

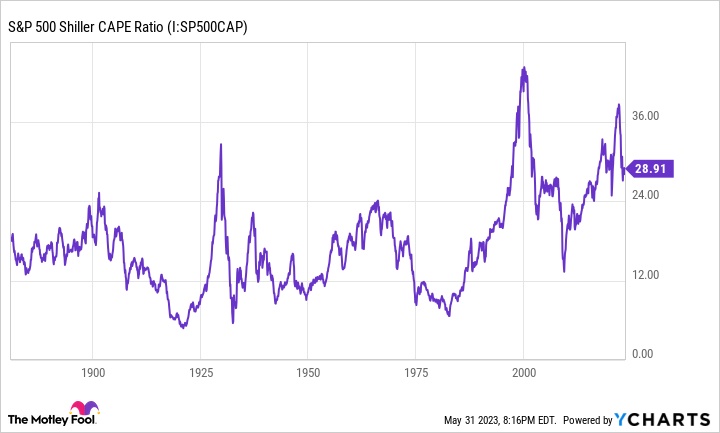

Warren Buffett và các phó tướng của ông luôn gắn bó với tôn chỉ rằng giá cổ phiếu phải hợp lý. Nhưng theo hệ số ShillerP/E (hay còn gọi là hệ số giá trên thu nhập điều chỉnh theo chu kỳ, gọi tắt là CAPE) cho chỉ số S&P 500, chứng khoán Mỹ hiện nay không thể coi là rẻ. Cuối tháng 5, hệ sốShiller P/E của chỉ số S&P 500 đạt 29,3 lần, cao hơn hẳn mức trung bình là 17 lần nếu tính theo dữ liệu từ năm 1870.

Điều quan trọng là lịch sử cho thấy khi hệ số trên vượt quá mốc 30 lần thì điều xấu thường xảy ra. Trong 5 lần mà hiện tượng này diễn ra, chỉ số trung bình công nghiệp Dow Jones và S&P 500 đã lao dốc ít nhất 20%. Và trong tháng 2/2023, hệ số Shiller P/E đã vượt quá mốc 30 lần – lần thứ 6 trong lịch sử.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận