Cuộc đua tăng vốn giữa các CTCK vẫn "gay cấn"

Tăng vốn với các công ty chứng khoán là điều kiện tiên quyết để gia tăng thị phần, nâng cao hiệu quả kinh doanh. Bởi đây là ngành thâm dụng vốn lớn, nếu tiềm lực tài chính mỏng sẽ bị bỏ lại phía sau. Theo quy định, tổng dư nợ cho vay giao dịch ký quỹ của một công ty chứng khoán không được vượt quá 200% vốn chủ sở hữu của công ty đó.

Thực tế, cuộc đua tăng vốn của các công ty chứng khoán mặc dù đã sôi động từ năm 2021 với ít nhất 21 công ty chứng khoán tìm kiếm cơ hội huy động vốn nhằm củng cố hoạt động cho vay ký quỹ; nhưng đến nay vẫn chưa hạ nhiệt. Từ đầu năm 2022 đến nay, hàng loạt công ty chứng khoán lớn phát hành thêm cổ phiếu để tăng vốn chủ sở hữu.

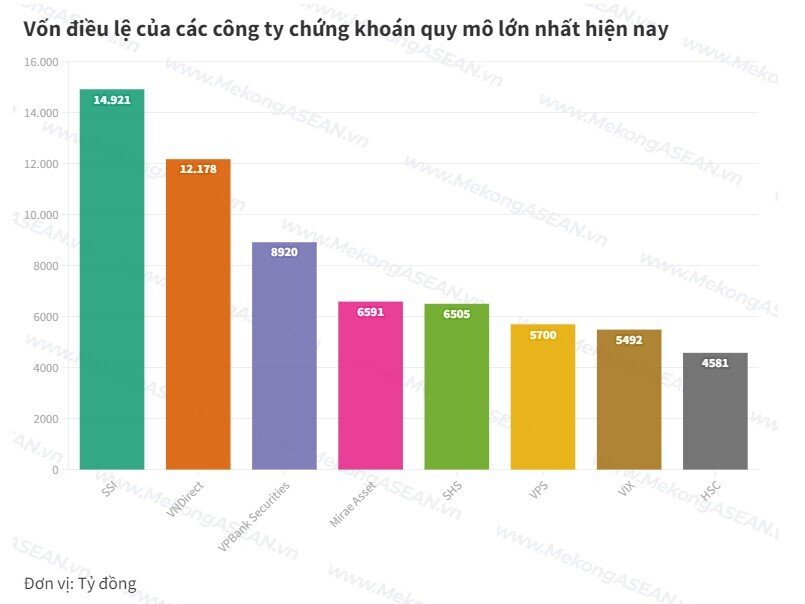

Điển hình như SSI được Ủy ban Chứng khoán Nhà nước (UBCKNN) cấp giấy chứng nhận đăng ký chào bán cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ hồi đầu tháng 6. Với tổng khối lượng chào bán là 497,4 triệu cổ phiếu, nếu hoàn thành, SSI sẽ nâng vốn điều lệ từ 9.948 tỷ đồng lên 14.921 tỷ đồng.

Trước đó, VNDirect đã hoàn thành tăng vốn điều lệ từ 4.349 tỷ đồng lên 12.178 tỷ đồng, qua việc phát hành thêm 782,9 triệu cổ phiếu; trong đó 434,9 triệu đơn vị là chào bán ra công chúng, tỷ lệ 1:1 và 348 triệu đơn vị là thưởng từ nguồn vốn chủ sở hữu, tỷ lệ 80%.

Còn Chứng khoán VPBank (VPBank Securities, tiền thân là Chứng khoán ASC) đã được VPBank đầu tư hàng nghìn tỷ đồng góp thêm vốn, qua đó nâng vốn điều lệ từ 268,8 tỷ đồng lên 8.920 tỷ đồng tại thời điểm kết thúc quý 2/2022. Theo kế hoạch, vốn điều lệ của VPBank Securities sẽ được nâng lên 20.000 tỷ đồng.

Khi thị trường phục hồi sau nguyên quý 2 đi xuống, nhiều công ty chứng khoán tiếp tục lên kế hoạch tăng vốn để chuẩn bị cho chu kỳ mới. Chứng khoán Rồng Việt (VDSC) phát hành tổng cộng 104,9 triệu cổ phiếu để tăng vốn lên 2.100 tỷ đồng. Chứng khoán MB (MBS) phát hành 53,5 triệu cổ phiếu để trả cổ tức, tỷ lệ 20% và phát hành 59,4 triệu cổ phiếu để chào bán cho cổ đông hiện hữu, tỷ lệ 22%.

Chứng khoán Bản Việt (VCSC, mã VCI) sẽ phát hành 100,5 triệu cổ phiếu để trả cổ tức năm 2021 với tỷ lệ 30%, qua đó vốn điều lệ tăng từ 3.350 tỷ đồng lên 4.355 tỷ đồng. Công ty cổ phần chứng khoán thương mại và công nghiệp Việt Nam (VISC, mã VIG) triển khai kế hoạch chào bán 34,1 triệu cổ phiếu cho 11 nhà đầu tư gồm 1 tổ chức và 10 cá nhân với giá 10.000 đồng/cp. Trong đó, Công ty cổ phần Tập đoàn đầu tư Thăng Long mua 8 triệu đơn vị, các cá nhân còn lại mua từ 1 - 3,1 triệu đơn vị.

Công ty chứng khoán SHS dự kiến phát hành hơn 117 triệu cổ phiếu để trả cổ tức 18% và phát hành thêm 45,54 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu với tỷ lệ 7%. Sau đợt phát hành, vốn điều lệ của SHS sẽ tăng lên hơn 8.130 tỷ đồng.

Chứng khoán BIDV (BSC, mã BSI) cũng khởi động lại kế hoạch phát hành riêng lẻ 65,7 triệu cổ phiếu cho Công ty TNHH Chứng khoán Hana - Tập đoàn tài chính Hana (Hàn Quốc) với giá 41.000 đồng/cp, dự thu về 2.694 tỷ đồng. Vào tháng 3, cả hai đã ký thỏa thuận đặt mua cổ phiếu.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận