Cổ phiếu ngành ngân hàng gây ‘sóng’: Mỗi nhà băng đều có câu chuyện riêng

Gần đây nhiều cổ phiếu nhóm ngân hàng “làm mưa làm gió” khi dẫn đầu ngọn sóng và thu hút khá nhiều chú ý của nhà đầu tư. Đằng sau cơn sóng đó là những động lực nào?

Mỗi cổ phiếu một câu chuyện

Ngôi sao sáng vào ngày 22/9 có thể kể đến STB của Sacombank khi ghi nhận giao dịch đột biến, gần 45 triệu cổ phiếu được trao tay, giá cổ phiếu bật trần suốt cả phiên lên mức 12.550 đồng/cp. Thị giá mã này tăng hơn 15% tính từ mức đáy cuối tháng 7 và gần 60% so với mức đáy cuối tháng 3.

Cổ phiếu LPB của LienVietPostBank cũng gây choáng với 15 triệu cổ phiếu được giao dịch trong ngày 22/9, gấp đôi so với mặt bằng chung. Trước đó, mã này cũng đạt thanh khoản đột biến 16 triệu cổ phiếu trong phiên 14/9, cao nhất trong 3 tháng qua. Thị giá LPB tăng 42% từ đáy đầu tháng 6 và hơn 61% từ mức thấp nhất cuối tháng 3.

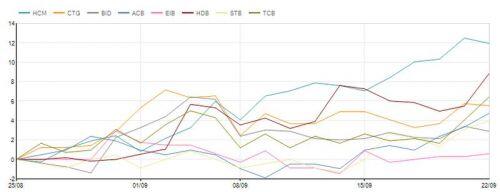

Không riêng 2 mã trên, phần lớn các cổ phiếu ngân hàng đều tăng 10-40% chỉ tính từ đầu tháng 8, có thể điểm tới như SHB tăng 43%, ACB 29%, HDB 26%, TCB 20%...

Mỗi cổ phiếu tăng điểm đều có riêng câu chuyện xoay quanh. Với LienVietPostBank, ngân hàng sẽ nộp hồ sơ niêm yết và cam kết sẽ lên sàn HoSE trong năm 2020. Việc rời UPCoM của ngân hàng có thể nhằm hướng đến việc chào bán riêng lẻ cho nhà đầu tư nước ngoài với tỷ lệ không quá 4,99% vốn. Chính câu chuyện này tạo tâm lý hy vọng về tương lai của cổ phiếu này trong tâm trí nhà đầu tư.

Hay như động thái chuyển sàn của SHB từ HNX sang HoSE cũng là tín hiệu tích cực cho đà tăng cổ phiếu. Động lực rời HNX của SHB đến từ việc muốn nâng cao thương hiệu cổ phiếu, tiếp cận các nhà đầu tư lớn. Nhà băng này đang có kế hoạch thoái vốn tại Công ty Tài chính TNHH MTV SHB (SHB Finance) cho khối ngoại.

Bên cạnh SHB, ACB cũng đang thực hiện việc chuyển sàn sau khi HĐQT có nghị quyết triển khai vào cuối tháng 8. Ngân hàng này cũng đã thực hiện chia cổ tức bằng cổ phiếu tỷ lệ 30% cho cổ đông, bước đầu tiên của việc sang HoSE,…

Theo ý kiến của một số chuyên gia, việc cổ phiếu ngân hàng tạo “sóng” gần đây đến từ nhiều động lực. Thứ nhất là nội tại ngành có nhiều tín hiệu chuyển mình tích cực. Sau khi Ngân hàng Nhà nước (NHNN) yêu cầu các ngân hàng không trả cổ tức tiền mặt để dồn lực hỗ trợ khách hàng, nhiều đơn vị đã có kế hoạch tăng vốn thông qua cổ phiếu thưởng hoặc chia cổ tức bằng cổ phiếu.

Bên cạnh đó, một số ngân hàng cũng công bố kế hoạch chuyển sàn theo "Đề án tái cơ cấu thị trường chứng khoán và thị trường bảo hiểm đến năm 2020, định hướng đến năm 2025" giúp củng cố niềm tin cho nhà đầu tư, tạo nguồn hàng dồi dào và kỳ vọng tăng giá dài hạn.

Yếu tố còn lại đến từ diễn biến thị trường chứng khoán gần đây tích cực. Chỉ số đại diện cho sàn TP HCM (HoSE) đã vượt mốc 900 điểm vào cuối tuần trước và được kỳ vọng chinh phục các mốc cao hơn trong tuần này, qua đó xác lập xu hướng tăng rõ nét.

Phần đông công ty chứng khoán đều khuyến nghị nhà đầu tư giải ngân vào những cổ phiếu có nền tảng cơ bản tốt, thanh khoản cao và hoạt động kinh doanh khởi sắc hơn trong 6 tháng cuối năm. Đây là những điều mà phần lớn các cổ phiếu ngân hàng đáp ứng tốt.

Kỳ vọng tăng trưởng tín dụng được cải thiện trong 6 tháng cuối năm

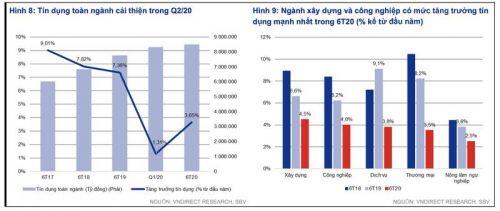

Trong một báo cáo về ngành ngân hàng của VNDirect, Công ty chứng khoán này kỳ vọng tăng trưởng tín dụng toàn ngành sẽ cải thiện trong nửa cuối năm 2020. Hoạt động cho vay được cải thiện trong quý 2 nhờ việc kiểm soát tốt sự bùng phát Covid-19.

Theo Ngân hàng Nhà nước Việt Nam (SBV), tín dụng toàn ngành tăng trưởng 3,65% trong 6 tháng, thấp hơn mức 7,36% cùng kỳ, nhưng đã cải thiện rõ rệt so với mức 1,31% trong quý 1.

SBV đã hai lần cắt giảm các lãi suất điều hành (vào tháng 3 và tháng 5), dẫn đến lãi suất tái cấp vốn/tái chiết khấu giảm xuống 4,5%/3% từ mức 6%/4% vào tháng 3/2020, lãi suất tiền gửi tài khoản vãng lai/tiền gửi huy động dưới 6 tháng giảm xuống mức 0,2%/4,25% từ 0,8%/5% vào tháng 3/2020 và trần lãi suất cho vay ngắn hạn giảm xuống mức 5% từ mức 6%.

Ngoài ra, Thông tư 01 của NHNN đã hướng dẫn các ngân hàng cơ cấu lại các khoản cho vay với thời hạn đến 12 tháng và việc miễn/giảm lãi cho khách hàng giúp làm giảm áp lực chi phí dự phòng cho ngân hàng và chi phí lãi vay cho khách hàng.

Các ngân hàng cũng đưa ra các gói kích thích, chẳng hạn như miễn/giảm lãi và giảm lãi suất cho vay, để hỗ trợ các công ty bị ảnh hưởng bởi đại dịch. Gói kích cầu tín dụng trị giá 300 nghìn tỷ đồng vào tháng 4/2020 với lãi suất cho vay giảm đến 2,5%, đã có tác dụng thúc đẩy tăng trưởng tín dụng. Đến ngày 29/6/2020, các khoản vay mới, được hưởng lãi suất thấp hơn từ 0,5% - 2,5% điểm, chiếm 13% dư nợ cho vay toàn ngành.

VNDirect dự phóng tăng trưởng tín dụng sẽ đạt mức 9% năm 2020 và phục hồi ở mức 13% vào năm 2021. Theo giả định, VNDirect hy vọng đại dịch sẽ được kiềm chế vào cuối quý 3, với kỳ vọng việc sản xuất vắc xin sẽ thành công và nỗ lực trong việc giảm lây nhiễm cộng đồng và giữ cho hoạt động kinh doanh không bị gián đoạn, điều này sẽ thúc đẩy tăng trưởng tín dụng trong quý 4/2020 và 2021.

VNDirect dự báo tăng trưởng tín dụng cho năm 2020/21 là 9%/13%. Với kỳ vọng GDP 2020/21 tăng 3,5%/7,1%, tỷ lệ tín dụng/GDP sẽ tăng lên 116%/123% năm 2020/21 (từ 110% năm 2019).

Kỳ vọng hoạt động cho vay sẽ được thúc đẩy bởi các yếu tố: Tác động của đợt bùng phát Covid-19 thứ hai ít nghiêm trọng hơn đợt đầu tiên. Hơn nữa, vắc-xin đang được thử nghiệm ở các quốc gia khác, nếu thành công, sẽ cho phép các chính phủ tự tin mở lại biên giới, thúc đẩy hoạt động sản xuất và kinh doanh, cải thiện hoạt động thương mại và sản xuất, thúc đẩy các ngành dịch vụ, ví dụ như du lịch.

Việc cắt giảm lãi suất điều hành giúp các ngân hàng giảm áp lực về chi phí vốn, từ đó giảm lãi suất cho vay thúc đẩy các doanh nghiệp vay mới phục vụ việc phục hồi sản xuất kinh doanh.

Việc thúc đẩy đầu tư công sẽ tạo ra việc làm, gián tiếp thúc đẩy nhu cầu tín dụng. VNDirect kỳ vọng Chính phủ sẽ tiếp tục thúc đẩy đầu tư công trong năm 2021 để hỗ trợ tăng trưởng.

Theo khảo sát mới nhất của NHNN, nhu cầu tín dụng sẽ cải thiện đáng kể trong nửa cuối năm, nhờ một số biện pháp chủ động của Chính phủ nhằm vực dậy nền kinh tế. Thống kê cũng cho thấy xuất khẩu, bán lẻ và dệt may sẽ là động lực chính cho tăng trưởng tín dụng.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận