Có nên cấm P2P?

NHNN đang tỏ ra rất thận trọng với cho vay ngang hàng (P2P) do lo ngại rủi ro. Tuy nhiên, nhiều chuyên gia cho rằng, nếu quản tốt, P2P sẽ góp phần thúc đẩy tài chính toàn diện của Việt Nam.

NHNN Việt Nam vừa có văn bản số 5228/NHNN-CSTT yêu cầu các TCTD cần tìm hiểu, nắm rõ để hướng dẫn trong nội bộ TCTD về các rủi ro tiềm ẩn P2P trong bối cảnh Việt Nam chưa có khung pháp lý điều chỉnh hoạt động này.

Thận trọng là cần thiết

Theo đó, NHNN cũng nhắc nhở các TCTD cần thận trọng trong việc ký kết và thực hiện các thỏa thuận hợp tác với các công ty P2P để đảm bảo việc thỏa thuận giữa TCTD với các công ty P2P Lending đúng quy định pháp luật, không ảnh hưởng đến hoạt động, uy tín của TCTD cũng như uy tín, an toàn của hệ thống ngân hàng.

Sở dĩ NHNN đưa ra cảnh báo nói trên là do vừa qua đã xuất hiện nhiều cái “bắt tay” giữa ngân hàng với công ty P2P. Đơn cử như hợp tác ba bên giữa Ngân hàng Quốc dân (NCB) với CTCP Bảo hiểm Viễn Đông (VASS) và CTCP Netfin Việt Nam (Netfin). Hay như Interloan- một doanh nghiệp hoạt động trong lĩnh vực P2P cũng cho biết đang hoàn tất các thủ tục để ký kết hợp tác toàn diện với một số NHTM và các doanh nghiệp để triển khai các dịch vụ P2P giữa các cá nhân, người lao động với nhau.

Lời cảnh báo nói trên của NHHN cũng vô cùng cần thiết, bởi hiện có không ít công ty P2P lợi dụng việc thiếu thông tin, thiếu hiểu biết của người dân để quảng cáo và đưa ra thông tin không rõ ràng, gây hiểu nhầm về việc các hoạt động đầu tư/cho vay qua các nền tảng của công ty P2P đều được bảo hiểm rủi ro.

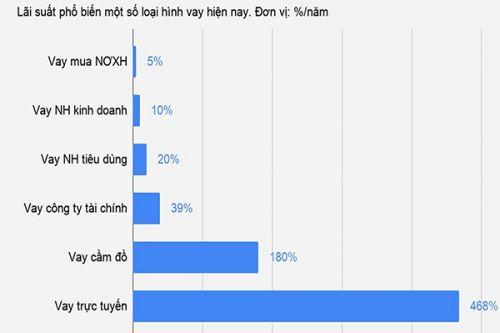

Trên thực tế, mức độ rủi ro của mô hình này là khá lớn, như rủi ro cho vay, rủi ro thông tin, rủi ro phòng chống rửa tiền, rủi ro an ninh mạng,… Đáng quan ngại hơn là việc một số đối tượng có thể lợi dụng mô hình P2P để hoạt động tín dụng đen, cho vay nặng lãi, cho vay cầm đồ biến tướng, hoạt động tài chính đa cấp, thậm chí lừa đảo, chiếm dụng vốn…

Trong khi đa phần các công ty P2P chỉ có vốn điều lệ khoảng vài chục tỷ đồng, nhưng lại đang “quản” một số lượng vốn cho vay rất lớn, tới hàng chục nghìn triệu tỷ đồng. Nếu xảy ra rủi ro, tranh chấp, thì rất khó có thể truy cứu trách nhiệm đối với các công ty P2P. Sự sụp đổ của mô hình P2P tại Trung Quốc là một hồi chuông cảnh tỉnh về rủi ro của mô hình này.

Cần sớm có khung pháp lý

Mặc dù có nhiều rủi ro, nhưng mô hình P2P cũng có vô số những điểm tích cực. P2P được xây dựng trên nền tảng ứng dụng công nghệ số để kết nối trực tiếp người đi vay với người cho vay mà không thông qua trung gian tài chính như các tổ chức tín dụng. Bởi vậy, P2P mở ra cơ hội tiếp cận vốn cho nhiều khách hàng, đặc biệt những người không đủ tiêu chuẩn vay vốn ngân hàng. Trong khi thủ tục vay cũng rất đơn giản, khách hàng không cần chứng minh tài chính nên thời gian giải ngân nhanh.

TS. Cấn Văn Lực – chuyên gia kinh tế trưởng BIDV cũng thừa nhận, nếu được quản lý tốt, P2P sẽ góp phần thúc đẩy tài chính toàn diện, đặc biệt tại các địa bàn mà hệ thống tài chính ngân hàng chưa phát triển, qua đó có thể góp phần đẩy lùi tình trạng “tín dụng đen” mà Chính phủ và NHNN đang rất quan tâm hiện nay.

Tuy nhiên, TS. Cấn Văn Lực cũng lưu ý những rủi ro mà các TCTD có thể đối mặt khi “bắt tay” hợp tác với các công ty P2P. Đó là rủi ro đạo đức xảy ra khi bên đi vay không trả được nợ, và/hoặc công ty P2P dùng tiền đầu tư sai mục đích, quản lý kém hoặc phá sản... “P2P không phải là trung gian tài chính mà chỉ là trung gian công nghệ, nên nếu các công ty P2P phá sản thì người cho vay sẽ phải chịu rủi ro tín dụng. Do đó, những người tham gia trò chơi này chịu rủi ro tương đối cao”, TS, Cấn Văn Lực nhấn mạnh.

Mặc dù vậy, theo TS. Cấn văn Lực, nên chấp nhận và cởi mở với những loại hình dịch vụ mới như P2P, bởi đây là xu hướng tất yếu.

Đồng quan điểm, TS. Nguyễn Trí Hiếu – Chuyên gia tài chính ngân hàng cũng cho rằng, mặc dù P2P tiềm ẩn nhiều rủi ro, nhưng nên quản chứ không thể cấm hoạt động này.

Còn nhớ tại cuộc họp về hoạt động P2P hồi đầu tháng 3/2019, Phó Thủ Tướng Vương Đình Huệ đã giao NHNN chủ trì xây dựng dự thảo Quyết định của Thủ tướng quy định về phương thức hoạt động truyền thống của P2P giúp kết nối trực tiếp người vay với người cho vay, đồng thời xem xét việc mở rộng sự tham gia của các tổ chức tài chính.

Hy vọng rằng, khi có hành lang pháp lý quy định rõ ràng về P2P, thì sẽ giảm thiểu được rủi ro và phát huy tối đa những lợi ích của mô hình này.

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận