Chứng khoán Việt Nam đã đủ rẻ để giải ngân?

Mức định giá theo P/E của VN-Index đã về mức hấp dẫn - nhiều CTCK chỉ ra trong báo cáo chiến lược mới công bố. Nhưng một câu hỏi cũng cần đặt ra: Liệu đã tới thời điểm giải ngân ?

Trong báo cáo chiến lược thị trường tháng 5/2022, CTCP Chứng khoán VNDirect (Mã CK: VND) cho rằng việc thị trường chứng khoán Việt Nam bị bán tháo chủ yếu đến từ 3 nguyên nhân chính :

Theo dữ liệu của VND, tại ngày 25/4/2022, VN-Index đang giao dịch ở mức P/E 12 tháng là 14,7 lần – mức thấp nhất kể từ tháng 9/2020 và giảm 15,2% so với mức đỉnh từ đầu năm.

VND dự báo mức P/E cho thị trường năm 2022 là 12,3 lần và P/E năm 2023 là 10,5 lần, thấp hơn nhiều so với P/E trung bình 3 năm gần đây là 16,2 lần.

Đồng thời, VND cũng cho rằng, mức định giá thị trường là hấp dẫn đối với các nhà đầu tư dài hạn, những người tìm kiếm các doanh nghiệp được quản trị tốt với mức tăng trưởng lợi nhuận cao. Trong khi đó, CTCP Chứng khoán Rồng Việt (VDSC – Mã CK: VDS) tỏ ra thận trọng với dòng tiền của nhà đầu tư cá nhân trong nước. Trong giai đoạn 2020 – 2021, dòng tiền này là động lực chính thúc đẩy xu hướng tăng giá của thị trường chứng khoán.

Tuy nhiên, nhà đầu tư cá nhân đã bị hoảng loạn trong đợt điều chỉnh mạnh gần đây nhất của thị trường, thể hiện qua việc bán ròng 4.683 tỉ đồng trong tháng 4/2022. Do đó, theo VDS, nhà đầu tư cá nhân sẽ khó có thể quay trở lại thị trường trong ngắn hạn với việc mua vào mạnh mẽ khi mùa kết quả kinh doanh dần kết thúc và ít tin tức hỗ trợ hơn trong tháng 5/2022. Song, dòng tiền thông minh từ các nhà đầu tư dài hạn có thể là yếu tố hỗ trợ thị trường.

Về mặt định giá, VDS cho biết, mặt bằng định giá của thị trường hiện tại cũng khá hấp dẫn với mức định giá thấp hơn trung bình 10 năm qua và với mức P/E dự phòng cho năm 2022 là 12,5 lần. Nhóm phân tích của VNDS kỳ vọng chỉ số VN-Index sẽ dao động trong khoảng 1.320 – 1.420 điểm, với lực đỡ đến từ nhóm ngân hàng, nhóm cổ phiếu ‘họ’ VIC, MSN. “Năm 2022 chắc chắn sẽ là năm không dễ dàng cho các nhà đầu tư”, BSC nhận định trong báo cáo triển vọng ngành quý 2/2022 vừa công bố, với quan điểm thị trường đang có các yếu tố thuận và nghịch chiều đan xen, cơ hội và rủi ro luôn đi kèm với nhau.

Cụ thể, BSC cho rằng, số lượng yếu tố thuận chiều hiện tại đang ở mức cân bằng so với yếu tố ngược chiều, có thể kể đến như:

(1) Tăng trưởng GDP duy trì mức cao ~6.5%YoY;

(2) Kinh tế phục hồi hậu Covid-19, hưởng lợi từ việc dịch chuyển sản xuất;

(3) Tăng trưởng lợi nhuận bình quân các DNNY duy trì mức 2 chữ số .

(4) Khả năng nâng hạng thị trường vào 2024-2025.

Đối với các yếu tố nghịch chiều bao gồm:

(1) Lạm phát tăng lên;

(2) Áp lực tăng lãi suất từ FED và NHNN;

(3) Đứt gãy nguồn cung tăng trưởng chậm lại của kinh tế Trung Quốc do chính sách Zero Covid

(4) Khả năng suy thoái kinh tế thế giới.

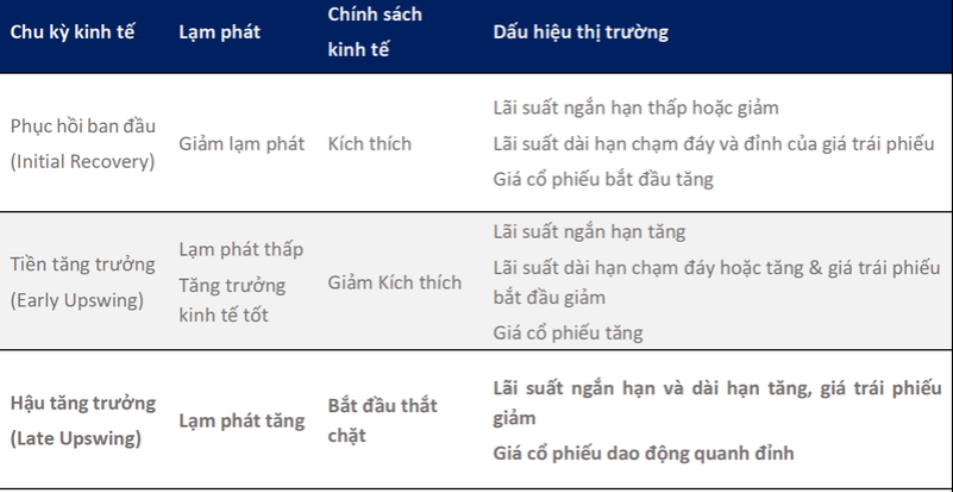

“Các chỉ tiêu kinh tế hiện tại của Việt Nam cho thấy chúng ta đang ở trong cuối giai đoạn tiền tăng trưởng giao thoa với giai đoạn hậu tăng trưởng, điển hình bởi đa số các dấu hiệu như lạm phát bắt đầu tăng, lãi suất huy động có xu hướng dài hạn đã chạm đáy và đang bắt đầu tăng lại, Chính phủ bắt đầu các chính sách thắt chặt kinh tế, giá cổ phiếu dao động quanh đỉnh”, báo cáo viết.

Nguồn: Tổng hợp

#dautuchungkhoan #dautu #cophieu #kienthucdautu

Theo dõi người đăng bài

Tiếp cận các chuyên gia VIP/PRO hàng đầu của 24HMONEY

Nhận ngay bài viết tài chính chuyên sâu

Bạn muốn trở thành VIP/PRO trên 24HMONEY?

Liên hệ 24HMONEY ngay

Bình luận